پرایس اکشن و تحلیل تکنیکال دو روش متداول در تحلیل بازارهای مالی هستند که معاملهگران برای پیشبینی روند بازار و تصمیم گیری های معاملاتی جدید استفاده میکنند.

پرایس اکشن، که بهعنوان تحلیل روند قیمت نیز شناخته میشود، به بررسی تغییرات قیمتهای گذشته متمرکز است و معاملهگران پرایس اکشن معتقدند که قیمتهای گذشته همه ی اطلاعات لازم برای پیشبینی روند بازار در آینده را ارائه میدهند.

بیشتر بخوانید : آموزش کامل پرایس اکشن به سبک ICT

تحلیل تکنیکال، که بهعنوان تحلیل فنی نیز شناخته میشود، از ابزارهای مختلفی مانند نمودارها، شاخصها و الگوها برای شناسایی روندهای بازار استفاده میکند. معاملهگران تکنیکال معتقدند که این ابزارها میتوانند به آنها کمک کنند تا نقاط ورود و خروج سودآوری را شناسایی کنند.

بازارهای مالی دنیای پیچیدهای هستند که میتوانند برای معاملهگران تازهکار و حتی باتجربه چالشبرانگیز باشند. یکی از مهمترین چالشها، انتخاب روش مناسب برای تحلیل بازار است که از محبوب روش ها برای تحلیل بازارهای مالی، پرایس اکشن و تحلیل تکنیکال می باشد.

اگر به دنبال روشی برای بهبود عملکرد معاملاتی خود هستید، این مقاله را از دست ندهید. در این مقاله، اطلاعات جدید و کاربردی در مورد پرایس اکشن و تحلیل تکنیکال ارائه خواهیم داد که میتواند به شما کمک کند تا تصمیم آگاهانهتری در مورد روش تحلیل خود داشته باشید.

پرایس اکشن (Price Action) چیست؟

پرایس اکشن یک روش خاص از تحلیل تکنیکال است که تنها از دادههای قیمت برای پیشبینی حرکت قیمت در آینده استفاده میکند. معاملهگران پرایس اکشن به دنبال الگوهای تکرارشونده در حرکت قیمت هستند که میتوانند نشاندهنده احتمال وقوع یک حرکت قیمت خاص باشند. پرایس اکشن

این نشانهها میتوانند شامل الگوهای نموداری، حجم معاملات و … باشند. معاملهگران پرایس اکشن معتقدند که قیمتها در گذشته الگوهایی را دنبال میکنند که در آینده نیز تکرار میشوند. آنها با شناسایی این الگوها، میتوانند احتمال حرکت قیمت در یک جهت خاص را پیشبینی کنند.

پرایس اکشن یک روش تحلیل فنی ساده و قابل فهم است که میتواند برای معاملهگران باتجربه و تازهکار مفید باشد. این روش میتواند به شما کمک کند تا زمان خرید و فروش مناسب را شناسایی کنید و از این طریق سودآوری معاملات خود را افزایش دهید.

الگوهای نموداری

الگوهای نموداری پرایس اکشن الگوهای تکرارشوندهای هستند که در نمودارهای قیمت دیده میشوند. این الگوها میتوانند نشاندهنده احتمال وقوع یک حرکت قیمت خاص باشند و حجم معاملات نشاندهنده میزان علاقه خریداران و فروشندگان به یک دارایی است. افزایش حجم معاملات میتواند نشاندهنده افزایش احتمال وقوع یک حرکت قیمت بزرگ باشد.

حجم معاملات

حجم معاملات نشاندهنده تعداد سهام یا اوراق بهادار معامله شده در یک دوره زمانی خاص است. حجم معاملات بالا نشان میدهد که معاملهگران زیادی در یک بازار فعال هستند. این امر میتواند نشاندهنده یک روند قوی باشد.

مراحل معامله با پرایس اکشن

معامله با پرایس اکشن، یک فرآیند دو مرحلهای است که شامل شناسایی جهت حرکت قیمت و شناسایی مکانیسمهای ورود و خروج است. معاملهگران پرایس اکشن، از روشهای مختلف برای شناسایی جهت حرکت قیمت و مکانیسمهای ورود و خروج استفاده میکنند.

معاملهگران پرایس اکشن، برای شناسایی فرصتهای معاملاتی، از دو مرحله اصلی استفاده میکنند:

مرحله اول: شناسایی جهت حرکت قیمت

معاملهگران در این مرحله، جهت حرکت قیمت را شناسایی میکنند. جهت حرکت قیمت میتواند صعودی، نزولی یا خنثی باشد. اگر جهت حرکت قیمت صعودی باشد، معاملهگر به دنبال فرصتهای خرید است، اگر جهت حرکت قیمت نزولی باشد، معاملهگر به دنبال فرصتهای فروش بوده و اگر جهت حرکت قیمت خنثی باشد، معاملهگر ممکن است از معامله صرفنظر کند.

مرحله دوم: شناسایی مکانیسمهای ورود و خروج

معاملهگر در این مرحله، مکانیسمهای ورود و خروج را شناسایی میکند. مکانیسمهای ورود و خروج، روشهایی هستند که معاملهگر از آنها برای وارد یا خارج شدن از معامله استفاده میکند. مکانیسمهای ورود و خروج میتوانند بر اساس عوامل مختلفی مانند الگوهای قیمتی، سطوح صعودی یا نزولی قیمت، و حد ضرر تعیین شوند.

مزایای معاملات پرایس اکشن

معاملات پرایس اکشن (Price Action) یکی از روشهایی است که به دلیل سادگی، قابلیت استفاده در تمامی بازارها، درصد موفقیت بالا و سرعت از محبوبیت بالایی در میان معاملهگران برخوردار است.

قابل پیش بینی: معاملات پرایس اکشن بر اساس الگوهای قیمتی است که در گذشته تکرار شدهاند. این الگوها میتوانند به معاملهگران کمک کنند تا جهت حرکت قیمت را پیشبینی کنند.

قابلیت استفاده در هر سطح تجربه: پرایس اکشن برای معاملهگران تازهکار و باتجربه مناسب است. معاملهگران تازهکار میتوانند با یادگیری اصول اولیه شروع کنند و سپس به تدریج مهارتهای خود را توسعه دهند. معاملهگران باتجربه نیز میتوانند از پرایس اکشن برای تکمیل استراتژیهای تحلیلی خود استفاده کنند.

سادگی: معاملات پرایس اکشن یک روش تحلیل تکنیکال نسبتاً ساده است. این روش نیاز به دانش زیادی از اقتصاد یا تحلیل بنیادی ندارد. معاملهگران میتوانند با یادگیری چند الگو و سطوح حمایت و مقاومت، شروع به معامله با استفاده از معاملات پرایس اکشن کنند.

قابلیت انعطافپذیری: معاملات پرایس اکشن یک روش انعطافپذیر است. معاملهگران میتوانند از طیف گستردهای از الگوها را برای شناسایی نقاط ورود و خروج استفاده کنند. این امر به معاملهگران کمک میکند تا استراتژیهای معاملاتی خود را با توجه به شرایط بازار تنظیم کنند.

قابلیت انعطافپذیری بالایی دارد. معاملهگران پرایس اکشن میتوانند از طیف گستردهای از الگوها، سطوح حمایت و مقاومت و حجم معاملات برای شناسایی نقاط ورود و خروج استفاده کنند. این امر به آنها امکان میدهد که استراتژیهای معاملاتی خود را با توجه به شرایط بازار تنظیم کنند.

معایب معاملات پرایس اکشن

پرایس اکشن یک روش معاملاتی محبوب بر اساس تحلیل حرکت قیمت است. این روش مزایای زیادی دارد، اما معایبی نیز دارد که باید در نظر گرفته شود.

الگوهای متغیر: یکی از معایب پرایس اکشن این است که الگوهای قیمت همیشه به یک شکل ظاهر نمی شوند. این امر می تواند تفسیر الگوها را دشوار کند و منجر به اشتباهات معاملاتی شود. به عنوان مثال، یک الگوی مثلث ممکن است در یک نمودار به شکل یک مثلث متساوی الاضلاع ظاهر شود، اما در نمودار دیگر به شکل یک مثلث متساوی الساقین ظاهر شود. این امر به دلیل عوامل مختلفی مانند حجم معاملات، نوسانات بازار است.

تفسیر های متفاوت: مورد دیگر این است که معامله گران پرایس اکشن معمولاً رشد روند بازار را به روش های مختلفی تفسیر می کنند. این امر حتی زمانی که از نمودار یکسانی استفاده می کنند نیز اتفاق می افتد و این اختلاف دیدگاه می تواند منجر به اختلاف در تفسیر الگوهای قیمت شود. به عنوان مثال، یک معامله گر ممکن است فکر کند که قیمت در حال نزول است، در حالی که معامله دیگر همان الگو را صعود تلقی کند. این امر به دلیل عوامل مختلفی مانند تجربیات شخصی، استراتژی معاملاتی و اهداف معامله گران است.

برای تفسیر صحیح الگوهای قیمت، معامله گران باید دانش کافی در مورد نحوه شکل گیری الگوها، ذهنیت معامله گران و عوامل تأثیرگذار بر حرکت قیمت داشته باشند که این دانش معمولاً با تجربه و مطالعه حاصل می شود.

تحلیل تکنیکال (Technical Analysis)

شاخصهای تکنیکال، روشی برای پیشبینی قیمت اوراق بهادار با بررسی و تحلیل روند مالی در گذشته است. این شاخصها با استفاده از الگوهای قیمت گذشته، سعی میکنند تا آینده را پیشبینی کنند. شاخصهای تکنیکال بر اساس انواع مختلفی از داده ها، مانند قیمت، حجم معاملات، سود باز و سایر موارد محاسبه میشوند؛ شاخصهای تکنیکال میتوانند ابزاری مفید برای معاملهگران باشند، اما مهم است که به یاد داشته باشید که آنها تضمینی برای موفقیت در معاملات نیستند.

تفاوت اصلی بین تحلیل تکنیکال و پرایس اکشن در این است که تحلیل تکنیکال میتواند از دادههای مختلفی مانند حجم معاملات، اندیکاتورهای تکنیکال و غیره استفاده کند، در حالی که پرایس اکشن تنها از دادههای قیمت استفاده میکند.

پرایس اکشن یک روش خاص از تحلیل تکنیکال است که تنها از دادههای قیمت برای پیشبینی حرکت قیمت آینده استفاده میکند. معاملهگران پرایس اکشن به دنبال الگوهای تکرارشونده در حرکت قیمت هستند که میتوانند نشان دهنده احتمال وقوع یک حرکت قیمت خاص باشند.

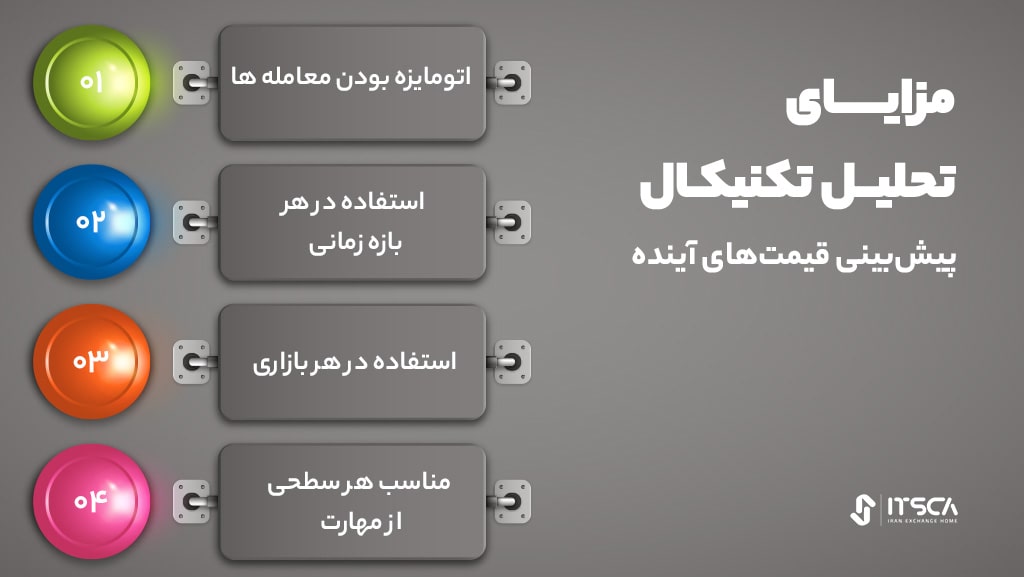

مزایای تحلیل تکنیکال

شاخصهای تکنیکال ابزارهایی هستند که با استفاده از دادههای تاریخی قیمت، الگوهایی را شناسایی میکنند که میتوانند برای پیشبینی قیمتهای آینده استفاده شوند.

اتومایزه بودن معامله ها: شاخصهای تکنیکال میتوانند برای تولید خودکار سیگنالهای خرید و فروش استفاده شوند. این کار میتواند به معاملهگران کمک کند تا معاملات خود را سریعتر و کارآمدتر انجام دهند.

استفاده در هر بازه زمانی: تحلیل تکنیکال میتواند برای تحلیل قیمتها در هر بازه زمانی از کوتاهمدت تا بلندمدت استفاده شود. این امر به معاملهگران امکان میدهد تا استراتژی معاملاتی خود را با توجه به اهداف خود تنظیم کنند.

استفاده در هر بازاری: تحلیل تکنیکال میتواند برای تحلیل قیمتها در هر بازار مالی مانند سهام، ارزها، کالاها و اوراق قرضه استفاده شود. این امر به معاملهگران امکان میدهد تا از فرصتهای معاملاتی در هر بازاری بهرهمند شوند.

مناسب هر سطحی از مهارت: تحلیل تکنیکال ابزاری قدرتمند است که میتواند توسط معاملهگران با هر سطح مهارت استفاده شود. با این حال، برای استفاده موثر از تحلیل تکنیکال، مهم است که معاملهگران اصول اولیه آن را یاد بگیرند.

شاخصهای تکنیکال ابزاری قدرتمند هستند که میتوانند به معاملهگران در بهبود نتایج معاملاتی خود کمک کنند. با این حال، مهم است که به یاد داشته باشید که شاخصها همیشه دقیق نیستند و نباید به عنوان تنها عامل تصمیمگیری استفاده شوند.

معایب شاخص های تکنیکال

شاخص های تکنیکال مانند یک آینه عمل می کنند. آنها قیمت های گذشته را منعکس می کنند، اما نمی توانند آینده را پیش بینی کنند. این امر باعث می شود که سیگنال های آنها اغلب با تاخیر ارائه شوند و منجر به از دست رفتن فرصت های تجاری شود.

تناقض بین شاخصهای مختلف: شاخصهای تکنیکال مختلف سیگنالهای متفاوتی ارائه میدهند. این امر میتواند برای معاملهگران گیجکننده باشد و باعث شود که آنها ندانند کدام سیگنال را دنبال کنند. به عنوان مثال، یک شاخص ممکن است سیگنال خرید صادر کند، در حالی که شاخص دیگر سیگنال فروش صادر کند. این امر میتواند باعث شود که معاملهگران سردرگم شوند و نتوانند تصمیم درستی بگیرند.

عدم دقت شاخصها: شاخصهای تکنیکال همیشه دقیق نیستند و ممکن است سیگنالهای اشتباهی ارائه دهند. این امر میتواند منجر به معاملات زیانآور شود. به عنوان مثال، یک شاخص ممکن است سیگنال خرید صادر کند، اما قیمت در نهایت کاهش یابد. این امر میتواند باعث شود که معاملهگر ضرر کند.

فرض کنید یک معامله گر در حال تحلیل نمودار قیمتی یک سهم است. او از چندین شاخص تکنیکال مختلف استفاده می کند و سیگنال های متفاوتی از آنها دریافت می کند. این امر می تواند برای معامله گر گیج کننده باشد و باعث شود که او در انتخاب سیگنال مناسب دچار مشکل شود. در نهایت، ممکن است معامله گر سیگنالی را انتخاب کند که اشتباه است و منجر به معامله ای مضر شود.

تفاوتهای کلیدی پرایس اکشن و تحلیل تکنیکال

سختی تحلیل: تحلیل تکنیکال میتواند پیچیدهتر از پرایس اکشن باشد، زیرا معاملهگران باید یاد بگیرند که چگونه از دادههای مختلف برای پیشبینی حرکت قیمت استفاده کنند.

میزان دانش: پرایس اکشن میتواند برای معاملهگران با هر سطح تجربهای مناسب باشد، در حالی که تحلیل تکنیکال ممکن است برای معاملهگران تازهکار دشوار باشد.

پرایس اکشن میتواند برای معامله در هر بازار مالی استفاده شود، در حالی که تحلیل تکنیکال ممکن است برای برخی از بازارها مناسبتر از سایر بازارها باشد.

ابزارها: پرایس اکشن تنها از قیمتهای گذشته استفاده میکند، در حالی که تحلیل تکنیکال از ابزارهای مختلفی مانند نمودارها، شاخصها و الگوها استفاده میکند.

تمرکز: پرایس اکشن بر مطالعه تغییرات قیمتهای گذشته متمرکز است، در حالی که تحلیل تکنیکال بر شناسایی روندهای بازار متمرکز است.

پیشبینی: معاملهگران پرایس اکشن معتقدند که قیمتها همه اطلاعات لازم برای پیشبینی روند بازار را ارائه میدهند، در حالی که معاملهگران تکنیکال معتقدند که ابزارهای فنی میتوانند به آنها کمک کنند تا نقاط ورود و خروج سودآوری شناسایی شوند.

پرایس اکشن و تحلیل تکنیکال: کدام یک برای شما مناسب تر است؟

کدام روش برای معامله بهتر است؟ پرایس اکشن یا تکنیکال؟ این سوالی است که معامله گران تازه کار و باتجربه زیادی با آن مواجه می شوند. پاسخ این سوال به عوامل مختلفی بستگی دارد، از جمله ترجیح شخصی، تجربه، و شرایط بازار.

پرایس اکشن و تحلیل تکنیکال دو روش اصلی برای پیش بینی حرکت قیمت در بازارهای مالی هستند. هر دو روش مزایا و معایب خاص خود را دارند، و اینکه کدام روش برای شما بهتر است به عوامل مختلفی، از جمله سبک معاملاتی شما و میزان تجربهتان، بستگی دارد.

پرایس اکشن و تحلیل تکنیکال هر دو روشهای معتبری برای پیشبینی حرکت قیمت هستند. اگر تازهکار هستید، پرایس اکشن ممکن است یک گزینه بهتر باشد، زیرا سادهتر است و نیاز به یادگیری مفاهیم فنی ندارد ولی اگر تجربه بیشتری دارید، ممکن است بخواهید از ترکیبی از پرایس اکشن و تحلیل تکنیکال استفاده کنید تا از مزایای هر دو روش بهرهمند شوید.

انتخاب نوع تحلیل به عوامل مختلفی مانند سبک معاملاتی، اهداف مالی و میزان تجربه شما بستگی دارد. اگر نمیتوانید برای یادگیری هر دو روش زمان بگذارید، ترکیب آنها ممکن است بهترین گزینه برای شما باشد.

در نهایت، بهترین راه برای تصمیم گیری این است که هر دو روش را امتحان کنید و ببینید کدام یک برای شما بهتر است.

نتیجهگیری

برای موفقیت در معاملات فارکس، مهم است که بدانید از چه نوع تحلیلی استفاده کنید. هیچ پاسخ درست یا غلطی وجود ندارد، زیرا هر روشی مزایا و معایب خاص خود را دارد.

تحلیل تکنیکال و پرایس اکشن هر دو ابزار قدرتمندی برای پیشبینی قیمت بازار سرمایه هستند. با این حال، هیچ روشی کامل نیست و استفادهٔ ترکیبی از هر دو روش میتواند به بهبود دقت پیشبینیها کمک کند. معاملهگرانی که میخواهند از هر دو روش استفاده کنند، باید در هر دو روش آموزش ببینند و مهارتهای خود را در طول زمان توسعه دهند.

دو تفاوت اصلی بین روش تکنیکال و پرایس اکشن چیست؟

تفاوت اصلی بین پرایس اکشن و تحلیل تکنیکال در این است که پرایس اکشن تنها از دادههای قیمت برای پیشبینی حرکت قیمت در آینده استفاده میکند، در حالی که تحلیل تکنیکال از ابزارهای مختلفی مانند نمودارها، شاخصها و الگوها برای شناسایی روندهای بازار استفاده میکند.

تفاوت دیگر این دو روش در این است که پرایس اکشن یک روش تحلیل فنی ساده و قابل فهم است، در حالی که تحلیل تکنیکال میتواند پیچیدهتر باشد و نیاز به یادگیری ابزارهای مختلفی دارد

آیا پرایس اکشن و تحلیل تکنیکال میتوانند با هم استفاده شوند؟

بله، پرایس اکشن و تحلیل تکنیکال میتوانند با هم استفاده شوند. این ترکیب میتواند مزایای هر دو روش را به همراه داشته باشد.

برای مثال، معاملهگران میتوانند از پرایس اکشن برای شناسایی روندها و نقاط ورود و خروج استفاده کنند و از تحلیل تکنیکال برای تایید این سیگنالها استفاده کنند.

تحلیل تکنیکال چه ابزارهایی استفاده میکند؟

تحلیل تکنیکال از ابزارهای مختلفی برای تحلیل بازار استفاده میکند، از جمله:

خطوط روند: خطوط روند ابزارهایی هستند که برای شناسایی روندهای قیمتی استفاده میشوند.

اندیکاتورها: اندیکاتورها ابزارهایی هستند که برای اندازهگیری و محاسبه شاخصهای مختلف بازار مانند روند، قدرت، نوسان و غیره استفاده میشوند.

الگوهای نموداری: الگوهای نموداری ابزارهایی هستند که برای شناسایی نقاط ورود و خروج، روندهای قیمتی و سایر سیگنالهای معاملاتی استفاده میشوند