اندیکاتور ایچیموکو یکی از قدرتمندترین و در عین حال جامعترین ابزارهایی است که در بازارهای مالی برای تحلیل تکنیکال از آن استفاده میکنند. این اندیکاتور میتواند هم جهت روند بازار را به خوبی نشان دهد و هم میتواند سطوح حمایت و مقاومت، نقاط ورود و خروج و تغییرات احتمالی روند را نشان دهد. مشاهده میکنید که اندیکاتور ایچیموکو یک اندیکاتور جامعی است که میتواند از بازار مالی فارکس اطلاعات ارزشمندی در اختیار شما قرار دهد. بیشتر بدانید: اندیکاتورهای مهم تحلیل تکنیکال

اندیکاتور ایچیموکو چیست؟

اندیکاتور ایچیموکو (Ichimoku Kinko Hyo) یکی از ابزارهای جامع و در عین حال قدرتمندی است که در تحلیل تکنیکال از آن استفاده میشود. این اندیکاتور به وسیله گوییچی هوسادا روزنامه نگار ژاپنی ابداع شد. این اندیکاتورها میتوانند روند بازار را بهتر پیش بینی کنند. همچنین میتوانند سطوح حمایت و مقاومت را به راحتی تشخیص دهند. به همین خاطر میتوانند سیگنالهای خرید و فروش خوبی برای تحلیلگران و معاملهگران ارائه دهند. بیشتر بدانید: مقایسه اندیکاتور و اسیلاتور

چرا ایچیموکو؟

این اندیکاتور جامعیت خوبی دارد، یعنی میتواند به راحتی بسیاری از نیازهای یک تحلیل تکنیکال را برطرف نماید. با استفاده از این اندیکاتور و چند خط و ابری که در آن مشاهده میشوند، شما میتوانید از روند بازار و جهت حرکت آن یک تصویر کلی به دست آورید. ایچیموکو به عنوان یک منطقه دینامیکی است که حمایت و مقاومت را نشان میدهد. تقاطع خطوط و موقعیت قیمت نسبت به ابر میتواند برای شما سیگنالهای بازه خرید و فروش را ارائه دهد.

محاسبه خطوط و تفسیر سیگنالهای اندیکاتور ایچیموکو

اندیکاتور ایچیموکو در تحلیل تکنیکال ابزار خیلی قدرتمندی است. این اندیکاتور به وسیله چند خط و ابر میتوانند در مورد سطح حمایت و مقاومت اطلاعات جامعی ارائه داده و سیگنالهای معاملاتی در اختیار شما قرار دهند.

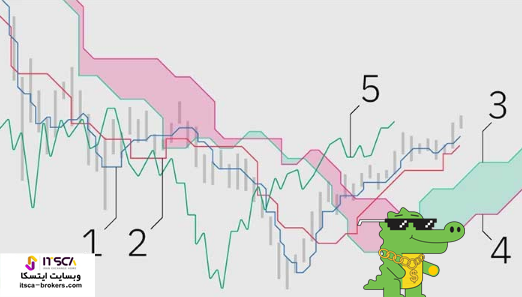

اجزای تشکیلدهنده ایچیموکو

اندیکاتور ایچیموکو از ۵ خط تشکیل شده است که هر کدام از این خطها اطلاعات خاصی را در اختیار معاملهگران قرار میدهند که میخواهیم بیشتر با آنها آشنا شویم.

تنکنسن (Tenkan-sen)

عبارت است از میانگین متحرک 9 دوره مختلف (یک خط به رنگ آبی). این خط میانگین متحرک کوتاه مدت را نشان میدهد، یعنی نشان دهنده فشار خرید و فروش در بازه زمانی کوتاه است.

کیجونسن (Kijun-sen)

عبارت است از میانگین گیری به صورت متحرک در 26 دوره (خط قرمز رنگ). این خط میانگین متحرک بلند مدت است که روند اصلی بازار را میتواند نشان دهد.

سنکو اسپن A (Senkou Span A)

یک میانگین متحرک از دو حالت قبلی یعنی تغییر روند و حالت استاندارد که در نهایت در اندازه 26 دوره زمانی تعریف شده به سمت آینده شیفت داده می شود. (خط سبز کم رنگ). این خط میانگین تنکن سن و کیجون سن در آینده را مشخص میکند. میتوانید از این خط به عنوان یک سطح حمایت و یا سطح مقاومت پویا استفاده کنید.

سنکو اسپن B (Senkou Span B)

میانگین متحرک بدست آمده از 52 دوره زمانی مختلف با شیفت دادن 26 دوره ای به سمت آینده (خط صورتی). این خط میانگین بالاترین و پایینترین قیمت در یک بازه زمانی مشخص در آینده را مشخص میکند. میتوانید از این خط به عنوان یک سطح حمایت و یا سطح مقاومت پویا استفاده کنید.

چیکو اسپن (Chikou Span)

قیمت های بسته شدن سرمایه در 26 دوره قبلی (خط سبز پر رنگ). این خط قیمت بسته شدن را با توجه به تعداد بازههای زمانی مشخص به عقب منتقل میکند. میتوانید از این خط به عنوان یک تاییدیه برای سیگنالهای دیگر استفاده کنید.

در این تحلیل بی نظیر، برای تشخیص ابر موکو باید به فضایی که مابین دو حالت پیشروی الف و ب تشکیل شده است توجه کنید. این بخش در واقع مهم ترین مورد قابل ذکر در این تحلیل است و با یک انتقال به اندازه 26 دوره در جهت راست یعنی آینده، می توان پیش بینی درستی از آن داشت. برای همین موضوع است که از ابر موکو به عنوان یک عامل در تعیین و چینش اتفاقات آینده یاد می کنند. این در حالی است در مورد آیتم پنجم باید اشاره به حالت پیرو کنیم که عقب گرد روی نمودار است و با یک انتقال به سمت چپ یا گذشته اقدام به تشخیص روندهای بازگشتی می کنیم.

ابرهای موکو در حالات های تعریف شده پیش فرض به رنگ های معمول قرمز و سبز هستند. در واقع آنها نیز از نرم صعودی و نزولی بهره می برند.

ابر سبز موکو در حالتی پیش می آید که حالت پیشروی الف در قسمت بالای ابر پیشروی ب قرار داشته باشد.

و در حالت عکس این وضعیت نیز ابر نزولی قرمز رنگ تشکیل می شود.

موضوع بسیار مهمی که در تشکیل ابرهای موکو باید به آن توجه داشت مربوط به میانگین گیری از قیمت است. باید توجه داشت که این میانگین ها برخلاف اندیکاتورهای دیگر است. در واقع این اندیکاتورها میانگین قیمت بسته را در نظر نمی گیرند بلکه آن چه برای آنها اهمیت دارد بالاترین و پایین ترین قیمت ثبت شده برای آن سرمایه است. این قیمت ها در یک دوره زمانی مشخص در نظر گرفته می شوند و میانگین بدست آمده نیز در همان دوره زمانی معتبر است.

برای یک معادله استاندارد تشکیل ابر موکو، این استاندارد زمانی به شکل معادل 9 روز است. بنابراین میانگین استاندارد بدست آمده به این صورت است که بیشترین مقدار قیمت ثبت شده برای یک دارایی را با کمترین مقدار ثبت شده برای یک دارایی در 9 روز جمع کرده و تقسیم بر دو می کنند. این یک میانگین استاندارد 9 روزه برای خط تنکان سن است.

تفسیر سیگنالهای ایچیموکو

برای اینکه بتوانید سیگنالهای ایچیموکو را بهتر تفسیر کنید، به نحوه تعامل قیمت با خطوط و ابر باید توجه نمایید.

تقاطع تنکانسن و کیجونسن

زمانی که تنکانسن بتواند کیجونوسن را قطع کند، سیگنال خرید به شما میدهد. زمانی که از قسمت پایین کیجونسن را قطع کند، برای شما سیگنال فروش داده میشود.

عبور قیمت از ابر

زمانی که قیمت از بالای ابر بتواند عبور کند، سیگنال خرید صادر میشود. اما وقتی از قسمت پایین ابر عبور کند، برای شما یک سیگنال فروش قوی ارائه میدهد.

شیب ابر

شیب ابر همیشه قدرت روند را نشان میدهد. اگر ابر صعودی باشد، یعنی روند صعودی قوی در پیش دارید. اما اگر نزولی باشد، یعنی روند نزولی قوی در پیش دارید.

چیکو اسپن

زمانی که چیکو اسپن بتواند از قیمت عبور کند، یعنی برای سیگنالهای دیگری که دریافت کردهاید یک تاییدیه میگیرید.

کاربردهای ایچیموکو

حال که با جزئیاتی از اندیکاتور ایچیموکو آشنا شدهاید، میخواهیم درباره کاربردهای آن صحبت کنیم.

تشخیص روند

شما با کمک اندیکاتور ایچیموکو به خوبی میتوانید روند بازار را شناسایی کنید. زمانی که خط تنکن سن در بالای خط کیجون سن قرار بگیرد، در این حالت روند صعودی است. اما اگر خط تنکن سن در زیر خط کیجون سن قرار بگیرد، روند نزولی خواهد شد.

شناسایی سطوح حمایت و مقاومت

خطوط سنکو اسپن A و B به عنوان سطوح حمایت و مقاومت پویا عمل میکنند و میتوانند نقاط ورود و خروج مناسب برای معاملات را تشخیص دهند.

پیشبینی تغییرات روند

با استفاده از اندیکاتور ایچیموکو شما میتوانید تغییرات احتمالی روند را پیشبینی کنید. به عنوان مثال زمانی که خط چیکو اسپن از قیمت بتواند عبور کند، تغییر روند را نشان میدهد.

تعیین قدرت روند

فاصلهای که بین خطوط تنکن سن و کیجون سن وجود دارد، قدرت روند را نشان میدهد. هرچقدر این فاصله بیشتر باشد، این روند هم قویتر خواهد بود.

| نوع سیگنال | شرایط | تفسیر |

| تقاطع تنکانسن و کیجونسن | تنکانسن از پایین کیجونسن را قطع کند | سیگنال خرید |

| تقاطع تنکانسن و کیجونسن | تنکانسن از بالا کیجونسن را قطع کند | سیگنال فروش |

| عبور قیمت از ابر | قیمت از بالای ابر عبور کند | سیگنال خرید |

| عبور قیمت از ابر | قیمت از پایین ابر عبور کند | سیگنال فروش |

| شیب ابر | ابر صعودی باشد | روند صعودی قوی |

| شیب ابر | ابر نزولی باشد | روند نزولی قوی |

| چیکو اسپن | چیکو اسپن از قیمت عبور کند | تاییدیه برای سیگنالهای دیگر |

مزایای استفاده از ایچیموکو

بهتر است که با مزایای استفاده از اندیکاتور ایچیموکو آشنا شوید تا بهتر بتوانید این نوع اندیکاتور را درک کنید.

بهتر است که با مزایای استفاده از اندیکاتور ایچیموکو آشنا شوید تا بهتر بتوانید این نوع اندیکاتور را درک کنید.

جامعیت

این اندیکاتور به شکل یک سیستم کامل و جامعی است که میتوانید از آن برای تحلیل بازار استفاده کنید. ممکن است این اندیکاتور به تنهایی بتواند بسیاری از نیازهای معاملهگران را برآورده کند.

سادگی

این اندیکاتور با وجود آنکه ظاهر پیچیدهتری دارد، اما نسبت به بسیاری از اندیکاتورهای دیگر سادهتر بوده و یادگیری آن راحتتر است.

انعطافپذیری

اندیکاتور ایچیموکو را میتوانید در بازارهای مختلف و در دورههای زمانی متنوع استفاده کنید، چون این اندیکاتور انعطاف پذیری بالایی دارد.

نکات مهم در استفاده از ایچیموکو

- برای آنکه از سیگنالهای ایچیموکو بیشتر مطمئن شوید، بهتر است که این اندیکاتور را با اندیکاتورهای دیگر ترکیب کنید.

- شما با استفاده از اندیکاتور ایچیموکو میتوانید از ضرر و زیان در معاملات جلوگیری کنید، ولی همیشه باید مدیریت ریسک داشته باشید.

- برای استفاده کردن از این اندیکاتور به تمرین و آموزش زیادی لازم دارید و لازم است که فردی با تجربه بالا باشید. توصیه میکنیم که با استفاده از نمودارهای تاریخی این اندیکاتور را تمرین کنید.

سیگنالهای خرید و فروش در ایچیموکو

| شرایط | سیگنال |

| تنکنسن از پایین کیجونسن را قطع کند و قیمت بالای ابر کومو باشد | خرید |

| تنکنسن از بالا کیجونسن را قطع کند و قیمت زیر ابر کومو باشد | فروش |

اعداد مهم در ایچیموکو

در این شاخص، برای تشکیل ابر، از چندین خط محاسبه شده استفاده می شود که اعداد مهمی در ایجاد این خطوط و همچنین در تفسیر شاخص دارند. برخی از این اعداد به شرح زیر است: دوره 26 روزه: این دوره برای محاسبه خط پایه و همچنین برای تشکیل ابر مهم است. دوره 9 روزه: این دوره برای محاسبه خط فرعی استفاده میشود و نشان دهنده تغییرات نزدیکانه در بازار است. دوره 52 روزه: این دوره برای تشکیل ابر بالایی و پایینی (کومو و سنکو) استفاده میشود و نشان دهنده تغییرات بلندمدت در بازار است. مقدار آخرین قیمت: این مقدار برای محاسبه خط تأخیری استفاده می شود و نشان دهنده جایگاه فعلی بازار است.

تحلیل قیمت بر اساس برخورد خطوط مرزی ابر کومو

همان طور که در مطالب بالا نیز اشاره کردیم در تحلیل تکنیکال، برخورد خطوط مرزی ابر کومو (Kumo) با یک کندل (candle)، به عنوان یکی از سیگنال های مهم، برای تحلیل روند قیمت استفاده می شود. خطوط مرزی ابر کومو شامل خط پایین و خط بالای ابر کومو هستند که به ترتیب، به عنوان خط پشتیبانی (Support) و خط مقاومت (Resistance) در نظر گرفته می شوند. این خطوط، با استفاده از میانگین قیمت های باز و بسته شدن کندل ها، برای تعیین پویایی بازار و نحوه تغییرات قیمتی در آینده، محاسبه می شوند.

برخورد یک کندل با خطوط مرزی ابر کومو می تواند به دو شکل مثبت و منفی باشد:

در صورتی که کندل به سمت بالا از خط مقاومت بگذرد و به فضای بالاتری رانده شود، برخورد مثبت (Bullish Kumo Breakout) نامیده می شود که به عنوان یک سیگنال خرید قوی در نظر گرفته می شود. در صورتی که کندل به سمت پایین از خط پشتیبانی بگذرد و به فضای پایینتری رانده شود، برخورد منفی (Bearish Kumo Breakout) نامیده می شود که به عنوان یک سیگنال فروش قوی در نظر گرفته می شود.

با توجه به این که ابر کومو به عنوان یک سیستم پیچیده تحلیل تکنیکال در نظر گرفته می شود، برخورد خطوط مرزی با کندل ها، تنها یکی از عواملی است که در تحلیل بازار باید مورد توجه قرار گیرد و باید با دیگر سیگنال ها و نشانگرهای تحلیلی، مانند نمودار قیمتی، شاخص های فنی و الگوهای قیمتی، ترکیب شود.

ایچیموکو در تریدینگ ویو

ابر ایچیموکو هم در متاتریدر و هم در تریدینگ ویو قابل رسم است. وارد سایت شده و جفت ارز مورد نظرتان را انتخاب کنید.

بیشتر بخوانید : نحوه معامله در تریدینگ ویو

سپس از قسمت اندیکاتور هامانند شکل زیر قسمتی از نام ichimoku را تایپ کنید تا اندیکاتور هایی که افراد مختلف ایجاد کرده و در تریدینگ ویو قرار داده اند ، مشاهده کنید.

ابر ایچیموکو در ارز دیجیتال نیز کاربرد داشته و با استفاده از سیستم معاملاتی ایچیموکو می توان به تحلیل ارز های دیجیتل پرداخت.

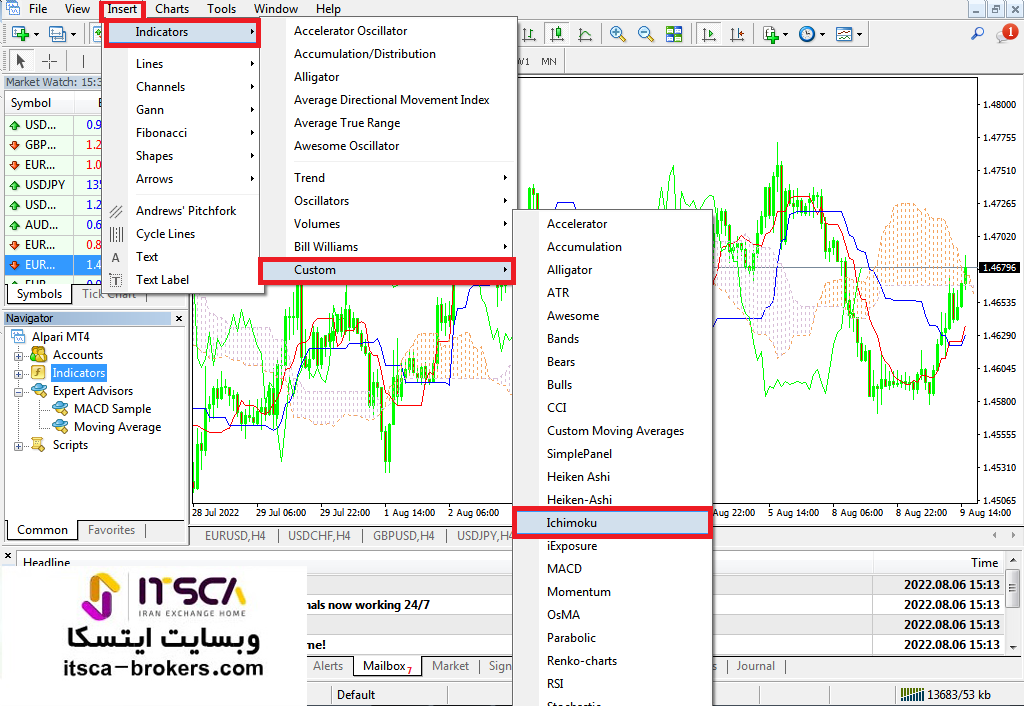

ایچیموکو در متاتریدر

برای رسم اندیکاتور ابر ایچیموکو در متاتریدر جفت ارز خود را انتخاب کرده و از منوی Insert مطابق شکل زیر اندیکاتور ها و بعد روی Custom کلیک کرده و Ichimoku را انتخاب کنید تا اندیکاتور شما رسم گردد.

نتیجه گیری

اندیکاتور ایچیموکو یکی از جامعترین و قدرتمندترین ابزارهای تحلیل تکنیکال است که با ترکیبی هوشمندانه از پنج خط مختلف و تشکیل ابر کومو، دید کاملی از وضعیت بازار به معامله گر میدهد. این اندیکاتور نه تنها روند بازار را به خوبی نمایش میدهد، بلکه با استفاده از خطوط تنکنسن، کیجونسن، سنکو اسپن A و B، و چیکو اسپن، سطوح حمایت و مقاومت پویا را مشخص کرده و سیگنالهای معاملاتی دقیقی را در اختیار معاملهگر قرار میدهد.

علیرغم ظاهر پیچیده، اندیکاتور ایچیموکو با قابلیت انعطاف پذیری بالا در تمامی بازارها و تایم فریم های مختلف قابل استفاده است و میتواند به تنهایی بسیاری از نیازهای تحلیلی معامله گران را برآورده سازد.