کندل شوتینگ استار Shooting Star ، یک نمایه از تغییر در روند حرکتی قیمت است. و نمونه ای بسیار رایج از تحلیل های تکنیکال مطرح در بازارهای سرمایه می باشد. معنی شوتینگ استار ستاره دنباله دار می باشد. استفاده از الگوهای کندل استیک برای تحلیل نمودارها از رایج ترین روش ها برای سرمایه گذاری و سودآوری است. این روش ها در طول سالیان متعددی از فیلترهای مختلف عبور کرده و توسط بزرگترین سرمایه داران و تحلیل گران مورد کاربرد قرار گرفته اند و امتحان خود را پس داده اند. تمامی این الگوها از زیر مجموعه تحلیل های تکنیکال هستند.

این الگوها کاملا مبتنی بر نمودارهای قیمت هستند و آنچه به عنوان فاکتور اصلی در آن مطرح است، همان تغییرات قیمتی و ارزش سهم یا ارز مورد نظر در طول یک دوره زمانی مشخص می باشد. یکی از مشهورترین و پرکاربردترین الگوها و کندل های مورد استفاده در بازارهای سرمایه، کندل شوتینگ استار یا همان ستاره دنباله دار است. الگویی مبتنی بر کندل ها که همان شمع های نموداری هستند و هر نتیجه گیری مطابق تحلیل این عوامل، دقیقا تاثیر مستقیم بر روی سیگنال های تولید شده و روند اقدامات در بازار دارد.

بنابراین تلاش کرده ایم در این نوشتار به صورت دقیق در مورد این مفهوم صحبت کنیم و جنبه های مختلف آن را به صورت کاملا تفصیلی مورد بررسی قرار دهیم.

کندل شوتینگ استار چیست؟ (الگوی ستاره دنباله دار)

کندل ها در لغت همان استوانه ها یا شمع های روی نمودار قیمت هستند. آنها ارزش یک سهم یا ارز را در طی یک دوره زمانی که اغلب یک روز معاملاتی می باشد، نشان می دهند. همین کندل ها مبنای تصمیم گیری های بزرگی در بازارهای مختلف هستند. کوچکترین اشتباه در برداشت از رفتار آنها می تواند منجر به زیان های جبران ناپذیری برای معامله گران شود و به همین دلیل است که تاکید فراوانی بر آشنایی تریدرها با این مفاهیم و الگوهای شناخته شده در آنها شده است.

هر معامله گری باید با انواع نمونه های تعریف شده و تجربه شده در این بازارها آشنایی کامل داشته باشد و به محض مشاهده هر الگو، آن را از جنبه های گوناگون مورد تحلیل و بررسی قرار دهد و رفتار بعدی نمودار را پیش بینی کند. تمامی این سخنان و نوشته ها مبتنی بر یک اعتماد تاریخی به نمودارهای قیمت است. بدین معنا که ما همواره انتظار درستی از بازار داریم که رفتارهای گذشته خود را در شرایط مشابه تکرار کند.

به فرض اگر در یک نقطه تاریخی از سهم، بازگشتی داشته است، پس اکنون نیز در همین ساختار به آن خواهد رسید و این اصلا دور از انتظار نیست. اما بحث اصلی تشخیص همین نقاط تاریخی برای سهام است. آیا نقطه ای که اکنون در آن به تحلیل اقدام کرده ایم، همان نقطه عطف سنتی آن نمودار است یا اینکه تنها یک نوسان کوتاه مدت و به اصطلاح رنج خوردن بازار می باشد؟ پاسخ این سوالات را می توان از الگوهای مشهور و با سابقه در بازار بدست آورد.

استراتژی شوتینگ استار (الگوی شوتینگ استار)

الگوی ستاره دنباله دار یا همان کندل شوتینگ استار Shooting Star ، نمونه بسیار رایج از تحلیل های تکنیکال مطرح در بازارهای سرمایه می باشد. این الگو یک نمایه از تغییر در روند حرکتی قیمت است. اما تغییر روندی که به سمت نزول باشد. بنابراین در تعریف رسمی از کندل شوتینگ استار، اشاره به شمع نموداری دارد که در آستانه تغییر یک سهم به سمت نزول در بازار قرار گیرد. از همین تعریف رایج و سر راست می توان به این نتیجه رسید که باید در انتهای یک روند صعودی به دنبال کندل ستاره دنباله دار باشید.

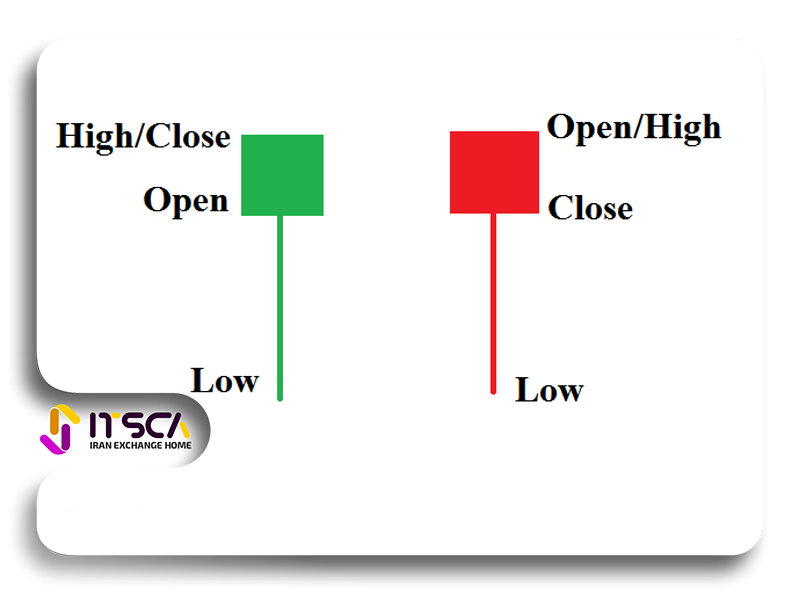

این کندل به گونه ای تشکیل می شود که در آن قیمت باز شدن سهم در یک محدوده برابر یا پایین تر از قیمت بسته شدن باشد.

همچنین به همراه این کندل یک سایه بسیار بلند نیز وجود دارد که حاکی از یک تلاش بزرگ برای حفظ روند صعودی است. در مورد سایز این سایه بحث بسیار است. برای اینکه این کندل به عنوان یک نمونه ستاره دنباله دار شناخته شود، حداقل طول آن باید در اندازه دو برابر بدنه آن باشد. موضوعی که باید به آن بسیار دقت شود و غفلت از آن منجر به سیگنال غلط خواهد شد. در یک نمایش نموداری از این حالت به شکل زیر دقت کنید :

دقیقا محل بسته شدن سهم در کندل صعودی با محل بازشدن آن در کندل نزولی تطبیق دارد و یک سایه بلند بزرگتر از دو برابر بدنه کندل صعودی بر روی آن دیده می شود که به وضوح حکایت از تشکیل یک کندل شوتینگ استار قدرتمند است و آنچه در این نمودار دیده می شود، سقوط وحشتناک سهم پس از رخ دادن این الگو می باشد. در مورد سایه بلند قرار گرفته بر روی کندل صعودی می توان بحث های جالبی داشت.

باید دقت کنیم که اعتبار یک کندل شوتینگ استار به بلندی همین سایه وابسته است. علت این موضوع در تلاشی است که خریداران برای حفظ ارزش سهم انجام داده اند. هر چه بلندتر باشد، حکایت از بالاترین قیمت متفاوتی است که سهم به آن دست یافته و ارتفاع بلندتری است که از آن سقوط کرده است. این نشان دهنده عدم قدرت کافی متقاضیان سهم برای حفظ آن می باشد که علی رغم بالابردن مقطعی قیمت به یک سطح بسیار بالا، قافیه را باخته و روند نزولی را آغاز کرده اند.

در شکل زیر کندل شوتینگ استار را در نمودار قیمتی سهم شسپا مشاهده می کنید. همانطور که در شکل زیر می بینید ، بعد از مشاهده این کندل شاهد روند نزولی در سهم هستیم.

آموزش کندل شوتینگ استار

همان گونه که در بندهای قبلی به اختصار اشاره کردیم، شرط اول در موفقیت بازارهای مالی و سودآوری مناسب برای سرمایه گذاران، تحلیل درست و شناسایی دقیق الگوها است. اینکه شما بتوانید به موقع و البته به صورت صحیح الگوی مشخصی را از روی نمودار بدست آورده و اقدامات لازم را برای عدم زیان دهی انجام دهید. برای تشخیص این الگوها، باید با ویژگی های مختلف آن آشنا شوید. باید هر جنبه از آن را حفظ باشید و آنقدر با دیدن آن بر روی نمودارهای مختلف روبرو شوید که در کوتاه ترین زمان ممکن به شناسایی آن اقدام نمایید.

شناخت الگوی کندل شوتینگ استار، از روی برخی ویژگی های ساختاری زیاد مشکل نخواهد بود. شما باید دقت کنید که :

- کندل شوتینگ استار قطعا در انتهای یک روند صعودی قرار گرفته است و نباید آن را در روند نزولی جستجو کنید. بدین معنا که در قله ها به دنبال شوتینگ استار بگردید. موضوعی که فیلتر بسیار موثری برای تمرکز بر روی کندل های مشخصی از قیمت خواهد بود و کار را راحت تر خواهد کرد.

- حالت عکس ستاره دنباله دار را ستاره دنباله دار صبح گاهی می نامند. یک وضعیت معکوس که باید به دنبال تغییر وضعیت از نزولی به صعودی بود و کندل ستاره دنباله دار صبح گاهی، قطعا در دره های شکل گرفته بر روی نمودار قابل مشاهده خواهد بود و نباید در جای دیگر جستجو کرد.

- رنگ ها و روندها در کندل میانی یک الگوی ستاره دنباله دار مهم نیستند. آنچه اهمیت دارد، این است که اگر وضعیت ستاره دنباله دار به صورت حالت اولیه آن باشد، باید کندل بعد از میانی، به صورت نزولی باشد و اگر حالت ستاره صبح گاهی مدنظر باشد، این کندل باید و قطعا صعودی خواهد بود. در غیر این دو صورت، هیچ گاه نمی توان این الگو را به عنوان کندل شوتینگ استار نامید و تحلیل کرد.

- کندل شوتینگ استار، یک بدنه بسیار کوتاه همراه با یک سایه بسیار بلند است. بدنه آنقدر کوتاه می شود که قیمت باز و بسته شدن در یک روز معاملاتی نزدیک هم باشد و این منجر به باز شدن فردای قیمت در محدوده بسیار مماس با قیمت بسته شدن دیروز خواهد بود.

- اهمیت سایه های بلند در کندل شوتینگ استار آنقدر است که هر چه بلندتر باشد، میزان اعتماد ما به تشکیل این الگو بیشتر خواهد بود.

با ذکر این موارد پنج گانه بسیار مهم، باید به این نکته اشاره کنیم که تشخیص روندها در یک نمودار وابسته به رفتار عمومی قیمت خواهد بود. زمانی که روند صعودی است، شما انتظار خوردن کندل نزولی ندارید و در واقع این یک اتفاق نادر است. بنابراین توجه داشته باشید که هر چه قدر این ویژگی ها در یک الگو وجود داشته باشد، اما کندل نهایی به صورت نزولی در شوتینگ استار و صعودی در شوتینگ استار صبح گاهی نباشد، عملا پیش بینی ما در مورد تشکیل این الگو منتفی خواهد شد.

به همین دلیل است که برای ما رنگ یا همان صعودی و نزولی بودن کندل میانی اهمیت زیادی ندارد اما آنچه مهم است، روند کندل پایانی الگوی ستاره دنباله دار است. پس شما در این الگو سه کندل مجزا خواهید داشت که کندل نهایی، پر اهمیت ترین آنهاست. موضوع بعدی در مورد اهمیت اعتماد به تشکیل الگو این است که گاه در صورتی که سایه ها بلند نبوده و اعتماد شما زیاد جلب نشود، تلاش کنید یک کندل دیگر نیز صبر کنید و سپس اقدام مناسب را انجام دهید.

مزایای استفاده از کندل شوتینگ استار

کندل شوتینگ استار و الگوی معاملاتی آن، یک تصویر کامل از جدال خرس ها و گاوها برای کشاندن سهم به سمت خودشان است. سایه بلند کندل اولیه در این الگو یک نمایه بسیار جذاب از تلاش خریداران و گاوها برای موفقیت در این ماراتن است. آنها آنقدر بالا می خرند که سهم را از یک سقوط نجات دهند و در این موضوع موفق نمی شوند. خرس ها به صورت بی رویه می فروشند و از اینکه در اوج فروخته اند خوشحال هستند.

این جدال در نهایت به نفع فروشندگان تمام می شود و آنچه اهمیت دارد، تشخیص به موقع از این اتفاق است. به هر صورت مزیت استفاده از این الگو در عدم زیان فراوانی است که در کندل های بعدی به خریداران تحمیل خواهد شد. آنها دقتی در تشخیص این الگو نداشته اند و امیدوار به نجات بوده اند.

توصیه قطعی ما به معامله گران در مواجهه با الگوهای بازگشتی مانند ستاره دنباله دار، صبر است. شما باید در صورتی که عدم اطمینان نسبت به الگو دارید، حداقل یک یا دو کندل را تحمل کنید و سپس اقدام لازم را انجام دهید. در غیر این صورت ممکن است در دام یک کندل نزولی پیش از صعود سهم قرار داشته باشد. یا اینکه در یک کندل شوتینگ استار صبح گاهی اشتباه گیر افتاده و با خرید سهم بیشتر، زیان بالاتری را در ادامه متحمل شوید.

بنابراین استفاده از مزایای این الگو و حالت معکوس آن، کاملا بستگی به استراتژی های معاملاتی شما خواهد داشت. این دانش شما در مورد تحلیل تکنیکال است که تعیین می کند چه میزانی از زیان را برای اقدام بعدی خود تحمل کنید. به همین دلیل است که تاکید بر آموزش صحیح و داشتن دانایی بالاتر در بازار سرمایه، از مهم ترین جنبه های ورود به این حیطه و موفقیت در آن است.

نحوه معامله با کندل شوتینگ استار

استراتژی ها انحصاری هستند. آنها آموزش داده نمی شوند و تنها کلیات در این مورد به شما آموزش داده می شود و آنچه در ذهن شما اتفاق می افتد، روند کار شما را مشخص خواهد کرد. به دنبال تعیین یک استراتژی سریع و ضربتی نباشید. قطعا اگر در وضعیت تعیین الگوی ستاره دنباله دار باشید، اینکه بخواهید به سرعت در مورد آن نتیجه گیری کنید، غلط ترین تصمیم شما خواهد بود. بنابراین در این مورد به وضوح نیاز به احتیاط دارید.

در ادامه نیز به صورت زیر عمل کنید :

گام اول – تاییدیه اعتبار

در قدم اول باید به قطعیت در مورد تشکیل این الگو رسیده باشید. روند صعودی را شناسایی کنید و به بالاترین نقطه آن برسید. با دیدن یک بدنه کوتاه نزولی با سایه بلند، گوش هایتان را تیز کنید. کندل نزولی بعدی تایید شکل گیری این الگو خواهد بود. اگر تردیدی دارید می توانید یک کندل نزولی بعدی را نیز صبر کنید و سپس بفروشید. همین روند را به صورت معکوس در حالت صبح گاهی دنبال کنید. کندل شوتینگ استار هم در متاتریدر ، هم تریدینگ ویو و هم در پلتفرم های معاملاتی بورس ایران برای گرفتن سیگنال معاملاتی به راحتی قابل تشخیص است.

گام دوم – تعیین محدوده زیان

در آموزش های مربوط به تحلیل های تکنیکال همواره به این نکته اشاره می شود که اگرچه ریاضی و آمار قطعی ترین علم بشری هستند، اما واقعا حتما قرار نیست آنچه شما انتظار دارید رخ بدهد. بنابراین برای احتیاط در این زمینه، باید اقدام به تعریف یک محدوده زیان کرد. سعی کنید در این مورد جدی باشید و تعهد خود را به این موضوع نشان دهید. در هیچ حالتی از این محدوده زیان خارج نشوید و حتما در صورت لازم اقدام به فروش و خارج شدن از سهم کنید. حتی اگر ریاضی غیر از این را به شما نشان داده باشد.

اگر اطمینان دارید کندل شوتینگ استار را به درستی تشخیص داده اید و تغییر روند در راه است ، باز هم به حد ضرر خود پایبند باشید.

آموزش قرار دادن حد ضرر و سود در فارکس

گام سوم – تعیین محدوده سود

تنها قرار نیست در مورد زیان محتاط باشیم. آنها که تجربه بازار سهام ایران را دارند به خوبی می دانند که اگر محدوده سود خود را تعیین کرده و به موقع از آن استفاده کرده بودند، تقریبا هیچ زیانی را متحمل نمی شدند. شما باید از طمع به دور باشید و بدانید که این موضوع سبب چالش های بسیاری برای بزرگان این حوزه بوده است. نسبت به محدوده سود خود نیز بسیار متعهد باشید و آن را رعایت کنید.

استفاده از الگوهای بازگشتی به دلیل قرار گرفتن آنها در آستانه یک تغییر بزرگ، اهمیت بالاتری دارد. عدم شناسایی آنها می تواند برای شما گران تمام شود و شناسایی اشتباه آنها نیز زیان بارتر خواهد بود. به دنبال یادگیری اصولی این الگوها باشید و آنها را در روندهای معاملاتی خود استفاده کنید. در سرمایه گذاری های خرد خود آنها را به کار ببندید و امتحان کنید تا در موارد بزرگتر کمتر دچار مشکل شوید. همین نکات است که نقش دانش فنی و علم را در حوزه سرمایه گذاری بیش از پیش به اثبات می رساند.

سوالات متداول

روش تشخیص کندل شوتینگ استار چیست؟

کندل شوتینگ استار در پایان یک روند صعودی دیده می شود و کندلی است و بدنه ، نصف پایه آن بوده و بدنه در بالا و میله کاملا در پایین آن قرار گرفته است.

آیا می توان در معامله به کندل شوتینگ استار اعتماد کرد؟

بله الگوی ستاره دنباله دار یکی از قابل اعتماد ترین الگو ها در کندل های شمعی بوده و در اکثر مواقع با استفاده از این کندل می تواند تغییر روند در بازار را به درستی پیش بینی کرد.