شرح مختصر

- نام: استنلی دراکن میلر

- محل تولد: شهر پیتسبورگ، ایالت پنسیلوانیا آمریکا

- متولد: 14/03/1953

- محل سکونت: نیویورک

- ملیت: ایالات متحده آمریکا

- وضعیت تأهل: متأهل

- همسر: فیونا کاترین بیگز (ازدواج 1988)

- فرزندان: سارا – تس – هانا

- تحصیلات: کارشناس رشته زبان انگلیسی و اقتصاد (1975) – دانشجوی انصرافی دکتری رشته اقتصاد دانشگاه میشیگان کالج بودوین

- شغل: سرمایهگذار- مدیر صندوقهای تأمین سرمایه

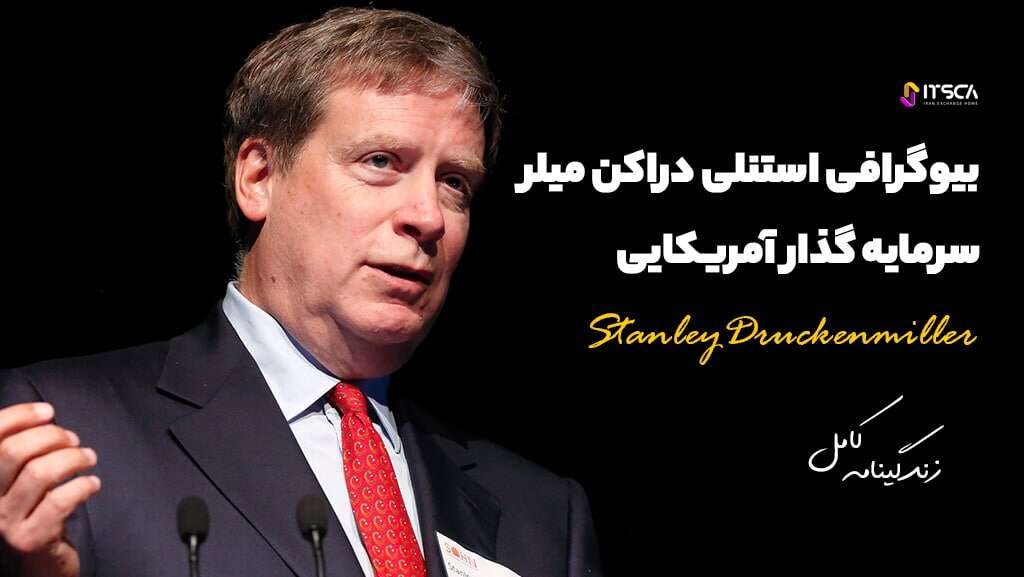

Stanley Freeman Druckenmiller (استنلی فریمن دراکن میلر) کیست؟

افسانه تجارت برتر استانلی فریمن دراکن میلر

استانلی فریمن دراکن میلر در سال 1953 در شهر پیتسبورگ آمریکا چشم به جهان گشود. او سرمایه گذار، مدیر صندوق های تامین سرمایه و یک بشردوست است. دراکن میلر نمونه بارز یک سرمایه گذار موفق میباشد که از ویژگی های مهمش می توان به انعطاف پذیری ذهنی، قدرت تفکر، احساس رقابت، کنجکاوی، خستگی ناپذیری و خودشناسی اشاره کرد! به اعتقاد این سرمایهگذار ماهر، مهمترین چیزی که از یک فرد عادی، سرمایه گذار برتر میسازد، قدرت و توانایی او برای تجارت کلان در زمان درست و به موقع است.

استنلی دراکن میلر به خاطر عملکرد عالی در استفاده از استراتژی های سرمایه گذاری ریسک پذیر و بازدهی فوق العاده، از همتایان خود پیشی گرفته است. بسیاری از سرمایه گذاران تلاش می کنند تا جا پای این سرمایه گذار تحسین برانگیز بگذارند اما به جرئت میتوان گفت که هرگز جسارت انجام این کار را نمیتوانند پیدا کنند.

او در کالج بودوین دانشگاه میشیگان ایالت متحده آمریکا زبان انگلیسی و اقتصاد را آموخت و در این دانشگاه یک غرفه هات داگ را با شخصی به نام لارنس بی لیندسی (Lawrence B. Lindsey) راه اندازی کرد که خود بعدا مشاور سیاست اقتصادی رئیس جمهور جورج دبلیو بوش شد.

بعد از آن استنلی دراکن میلر در دوره دکترا در رشته اقتصاد تحصیل کرد اما در سال 1977 آن را رها کرد و به عنوان کارآموز مدیریت، در بانک ملی پیتسبورگ شروع به کار کرد و پس از یک سال به عنوان رئیس گروه تحقیقات سهام این بانک منصوب شد.

او در سال 1981 شرکت خصوصی Management Duquesne Capital (دوکسن کپیتال) را تأسیس کرد. این شرکت در داراییهای عمومی، بازارهای تأمین سرمایه و نیز در بخش نیرو در سرتاسر جهان سرمایهگذاری میکرد.

مدیر صندوق، اسکات بسنت، استنلی دراکن میلر را «بزرگترین ماشین پولساز تاریخ» و همچنین مردی با «قدرت تحلیلی جیم راجر، مهارت معامله گری جورج سوروس و تریدری بسیار ریسک پذیر» توصیف میکند. با نگاهی به گذشته دراکن میتوان او را واقعا شایسته چنین افتخاراتی دید. میتوان گفت او در تمام دوران سرمایه گذاری خود، تقریباً شکستی را تجربه نکرده است و در اوج پیشرفت خود با مدیریت بیش از 20 میلیارد دلار همچنان از سایر سرمایه گذاران بزرگ پیشروتر می باشد.

همکاری استنلی دراکن میلر با جورج سوروس

به خاطر عملکرد عالی استنلی فریمن در شرکت دوکسن کپیتال، در سال 1988 جورج سوروس (George Soros) مدیر صندوق تأمین سرمایه کوانتوم فاند (Quantum Fund)، استنلی دراکن میلر را برای مدیریت در این صندوق استخدام کرد. او تا سال 2000 با سوروس در صندوق کوانتوم فاند به عنوان مدیر اصلی پورتفولیو کار کرد.

نقطه عطف او در این همکاری زمانی بود که به سوروس کمک کرد تا یکی از بهترین معاملات را در سال 1992 انجام دهد، زمانی که او پشت بانک انگلستان را به زمین زد! بدین ترتیب آنها در این سال با برنده شدن در شرط بندی بر روی پیشبینی نهایی مبنی بر کاهش ارزش پول بریتانیا، معروف به چهارشنبه سیاه، توانستند سودی بیش از یک میلیارد دلار به دست آورند.

استراتژی و مدیریت سرمایه گذاری استنلی دراکن میلر

دراکن میلر شرکت خصوصی دوکسن کپیتال را 30 سال با افتخار و سربلندی مدیریت کرد. در 18 آگوست سال 2010 فعالیت شرکت سرمایه گذاری خود را با دارایی بیش از 12 میلیارد دلاری پایان داد. زمانی که اعلام بازنشستگی کرد، دارایی او فقط حدود 5 درصد کاهش یافته بود.

بیشتر بخوانید : نرم افزار مدیریت سرمایه فارکس

در طول این سه دهه، به طور میانگین این صندوق بازده سالانه 30 درصدی کسب کرد و در هیچ سالی زیاندهی نداشته است. با این وجود بر اساس گزارش وال استریت ژورنال، دلیل ادامه ندادن فعالیتش در این صندوق، مطابق نبودن انتظاراتش با عملکرد موجود، عنوان شده است. او اظهار میکند که به دست آوردن سودهای کلان با سرمایهگذاری های بسیار هنگفت، اصلاً آسان نیست!

استنلی دراکن میلر به شدت تحت تأثیر سبک معاملاتی جورج سوروس بود که در استراتژی سرمایه گذاری اش بینظیر بود. او از رویکرد از بالا به پایین استفاده میکرد، بدین صورت که این سبک را در موقعیتهای خرید و فروش همه انواع داراییها مانند گروهی از سهام طولانی، گروهی از سهام کوتاه، استفاده از اهرم برای معاملات آتی و ارز، اوراق قرضه و غیره حفظ میکرد. او بر اساس پیش بینیهای تغییرات کلان اقتصادی در آینده و شرایط بازار در بازه زمانی آنی تصمیمگیری میکرد.

با توجه به سوابق درخشان او در پیش بینیهایش، میلر استعداد ویژه ای در درک تأثیر رویدادهای فعلی بر شرایط آینده داشت. او همچنین حاضر به ریسکهای مازاد بود که احتمالاً به دلیل تمرکز زیاد یا عدم تنوع پرتفوی خود بود که گاهی حتی این ریسک ها باعث سودهای بزرگ معاملاتی میشد.

دراکن میلر از جورج سوروس چه چیزی آموخت؟

استنلی دراکن میلر همیشه تحت تأثیر توانایی سوروس برای رویارویی با ضررهای بزرگ بدون هیچ ترس و واهمهای بود چون سوروس باور داشت که استراتژی او برای بلندمدت نتیجهبخش است. او اینگونه سوروس را توصیف می کند: «سوروس جسورترین تریدری است که تا به حال در عمرم دیده ام؛ کسی که برد یا باخت در یک معامله برای او فرقی ندارد.

اگر معامله ای سودآور نبود، به راحتی می توانست آن را نادیده بگیرد، چون سوروس به اندازه کافی در مورد توانایی خود برای ثمربخش بودن معاملات دیگر مطمئن بود. وقتی شما تعداد زیادی گزینه در دست دارید، باید مناسبترین را انتخاب کنید! او در مصاحبهای با جک شواگر در کتاب The New Market Wizards (جادوگران بازار جدید) گفت: اگر شما خیلی مطمئن باشید، دیگر ضرر کردن شما را نمیترساند.»

آنطور که استنلی دراکن میلر بیان میکند: «من کاملاً معتقدم که تنها راه برای کسب بازدهی بلندمدت در کسب و کار، توانایی مقابله با شکستهاست! من فکر میکنم تنوع و همه چیزهایی که امروزه در دانشگاه یاد میدهند، میتواند اشتباهترین مفهوم باشد. اگر دقت کنید همه سرمایه گذاران بزرگ و متفاوتی مانند وارن بافت، کارل ایکان، کن لانگون به شرط بندی های بسیار متمرکز علاقمند هستند. آنها چیزی را می بینند، روی آن شرط می بندند و هدفشان را روی آن متمرکز میکنند! و این درست همان فلسفه من است؛ شاید یک یا دو بار در سال با چیزی مواجه شوید که واقعا شما را هیجان زده می کند.»

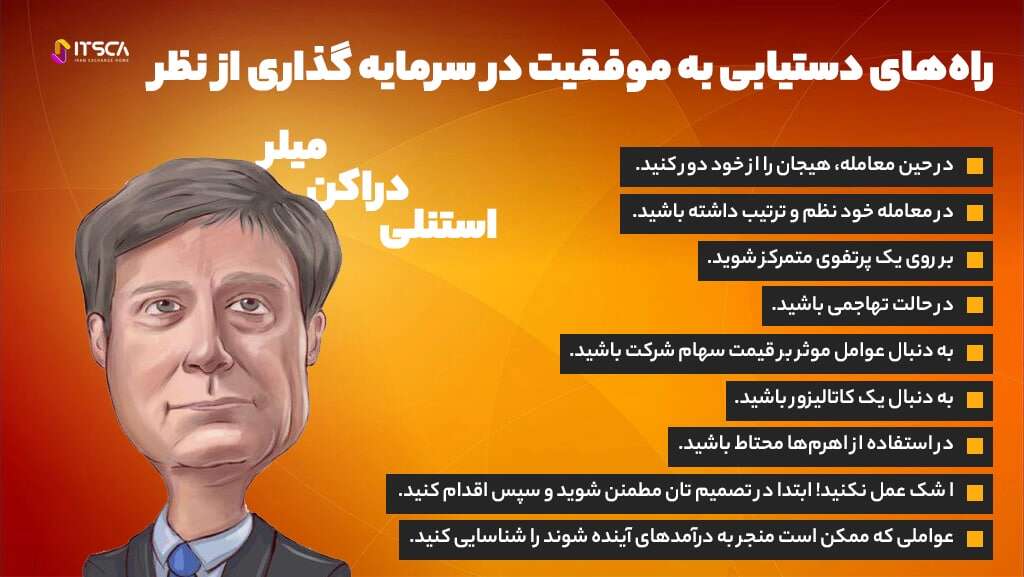

راههای دستیابی به موفقیت در سرمایه گذاری از نظر استنلی دراکن میلر

1- در حین معامله، هیجان را از خود دور کنید.

برای دستیابی به سطح بالایی از انعطاف ذهنی، سرمایهگذاران باید یاد بگیرند که از نتایج معاملات خود هیجان زده نشوند. او میگوید: «اگر اجازه دهید ضررهای احتمالی بر تصمیم گیری شما تأثیر بگذارند، ناگزیر مرتکب اشتباهات بزرگتری خواهید شد.»

2- در معامله خود نظم و ترتیب داشته باشید.

استنلی دراکن میلر بر این باور است تا زمانی که سرمایه گذاران منضبط و به فلسفه سرمایه گذاری خود پایبند باشند، میتوانند کسب درآمد کنند.

3– بر روی یک پرتفوی متمرکز شوید.

دراکن میلر فلسفه سرمایه گذاری متفاوت تری از فلسفه سرمایه گذاری رایج دارد. او میگوید بهتر است در معامله، یک گزینه اما با دقت تمرکز بالایی داشته باشیم. این سرمایه گذار ریسک پذیر بیان میکند: «من همیشه سرمایهگذاری های متمرکز بزرگی انجام داده ام. تمام انتخابم را روی یک گزینه متمرکز کرده ام و با دقت از آن محافظت نموده ام. من به تنوع، اعتقاد و اطمینان ندارم. به نظر من انتخاب بازده و تنوع همراه با ریسک تعدیل شده برای کسب درآمد، به هیچ عنوان اتنخاب مناسبی نمیباشد. باید فرصت های بزرگ را شناسایی کنید و به دنبال آنها بروید.»

4- در حالت تهاجمی باشید.

استنلی دراکن میلر با این فلسفه موافق نیست و معتقد است وقتی سرمایه گذاران حق تهاجمی را به دست آورده اند (سود کسب کردند)، باید در این حالت بمانند به عبارت دیگر، وقتی سود خوبی کسب کردید می توانید حتی بسیار تهاجمی تر هم باشید. (منتظر سود بیشتر هم باشید)

بسیاری از مدیران، زمانی که 30 یا 40 درصد از یک معامله سود می برند، باقی مانده سال را با احتیاط مشغول معامله می شوند تا بازده بسیار خوبی کسب کنند. در واقع برای دستیابی به بازده بلندمدت بهتر است وقتی که 30 یا 40 درصد سود داشتید، آن را نقد کنید!

البته باید بگوییم که اگر از افزایش بهره مطمئن هستید، میتوانید برای یک سال تمام همین معامله را نگه دارید. حتی این کار می تواند چندین ساله باشد و در سالهای نزولی اقدام به معامله نکنید. در این صورت، بازدهی بلندمدت و چشمگیری خواهید داشت.»

از نظر این سرمایه گذار معروف، مهمترین بخش سرمایهگذاری این است که سرمایهگذاران، زمانی که در جای درست هستند، بدانند چقدر میتوانند سود کسب کنند و وقتی در جای اشتباهی قرار گرفتند، بدانند چقدر ضرر خواهند کرد.

استنلی دراکن میلر میگوید: «سوروس تا به حال چند باری از من انتقاد کرده است! زمانی بود که من واقعاً در یک بازار فرصت سود داشتم ولی از آن بهره کافی نبردم. سوروس به من آموخت که وقتی به یک تجارت اعتقاد زیادی دارید، باید شاهرگ [مهمترین گزینه] را پیدا کنید. خوک بودن [زیاده خواهی] و رسیدن به سود با استفاده از اهرم بزرگ، شجاعت می خواهد. آنطور که سوروس بیان میکند، وقتی در موردی حق با شماست، نمیتوانید به اندازه کافی بر آن مالکیت داشته باشید»

5- به دنبال عوامل موثر بر قیمت سهام شرکت باشید.

استنلی دراکن میلر معتقد است که در حین انجام تحقیق و تحلیل یک سهام، سرمایه گذاران باید علاوه بر در نظر گرفتن همه عوامل بنیادی، عوامل مهم دیگر مرتبط با حرکت قیمت سهام را نیز شناسایی کنند. او میگوید: «صادقانه بگویم، حتی امروزه هم بسیاری از تحلیلگران هنوز نمی دانند چه چیزی باعث بالا و پایین رفتن سهام می شود.»

6- به دنبال یک کاتالیزور باشید.

وی بر این باور است که خرید با یک ارزش گذاری جذاب، به سرمایه گذاران ایمنی در برابر اشتباهات می دهد و کاتالیزور هم می تواند نتیجه مطلوبتری را بر اساس پایه اولیه برای آنها فراهم کند. ارزش گذاری زمانی بسیار نتیجه بخش است که بتوان آن را با یک کاتالیزور ترکیب کرد.

استنلی دراکن میلر اینطور بیان میکند: «من برای زمان بندی بازار اصلاً روش ارزش گذاری را به کار نمیبرم بلکه از بررسی نقدینگی و تحلیل تکنیکال استفاده می کنم. ارزش گذاری فقط به من می گوید زمانی که یک کاتالیزور برای تغییر جهت بازار وارد عمل شود، بازار تا کجا می تواند پیش برود! کاتالیزور همان نقدینگی است و امیدوارم تحلیل تکنیکال من آن را شناسایی کند.»

7– در استفاده از اهرمها محتاط باشید.

به نظر دراکن میلر استفاده از اهرم در تصمیمات اشتباه، مشکل را بزرگتر می کند و می تواند سرمایه گذاران را به طور کامل با شکست مواجه کند. «من به این نتیجه رسیده ام که اگر در بازار تصمیم درست بگیرید و از اهرم هم استفاده کنید میتوانید به شکستهایتان پایان دهید. با شجاعت میتوانید از اهرمهای بزرگ استفاده و کسب سود کنید»

8- با شک عمل نکنید! ابتدا در تصمیم تان مطمنن شوید و سپس اقدام کنید.

این سرمایهگذار برتر به سرمایه گذاران توصیه میکند که فقط در دارایی هایی سرمایه گذاری کنند که در مورد آنها کاملا اطمینانخاطر دارند و در دارایی هایی که از آنها مطمئن نیستند سرمایهگذاری نکنند. او از این گفته به عنوان «هزینه فرصت» یاد می کند. او چنین میگوید: “من فقط بر روی سیاه و سفید تمرکز می کنم و به نوعی منطقه خاکستری را در سبک سرمایه گذاری خود را از نظر میپوشانم.”

استنلی دراکن میلر اظهار میکند: «اکثر سرمایهگذاران در حین انجام تحلیل وبررسیهای خود به محض کسب درآمد از آن فقط برای تصمیمات آینده استفاده میکنند. سرمایهگذاران واقعاً به مکانیسمی که منجر به سود یک شرکت یا بخش خاص میشود، توجهی نمیکنند. کلید یک معامله گر خوب، شناسایی عواملی است که باعث افزایش درآمد می شوند، نه عواملی که در گذشته از آنها بهره بردهاند.»

9- عواملی که ممکن است منجر به درآمدهای آینده شوند را شناسایی کنید.

از نظر استنلی دراکن میلر اکثر سرمایهگذاران در حین انجام فرآیند تحقیقاتی خود، درآمدهای اخیر را دریافت میکنند و فقط آنها را به آینده تعمیم میدهند. سرمایهگذاران در حقیقت به مکانیسم که منجر به سود یک شرکت یا بخش خاص میشود توجه نمیکنند. او اظهار میکند: «کار من پیش بینی تغییراتی در روندهای اقتصادی برای 30 سال آینده بود که هنوز در قیمت های اوراق بهادار منعکس نیز نشده بود و دیگران هم انتظار چنین پیش بینی را نداشتند. بنابراین گذشته را رها کنید و فقط روی آینده تمرکز کنید.»

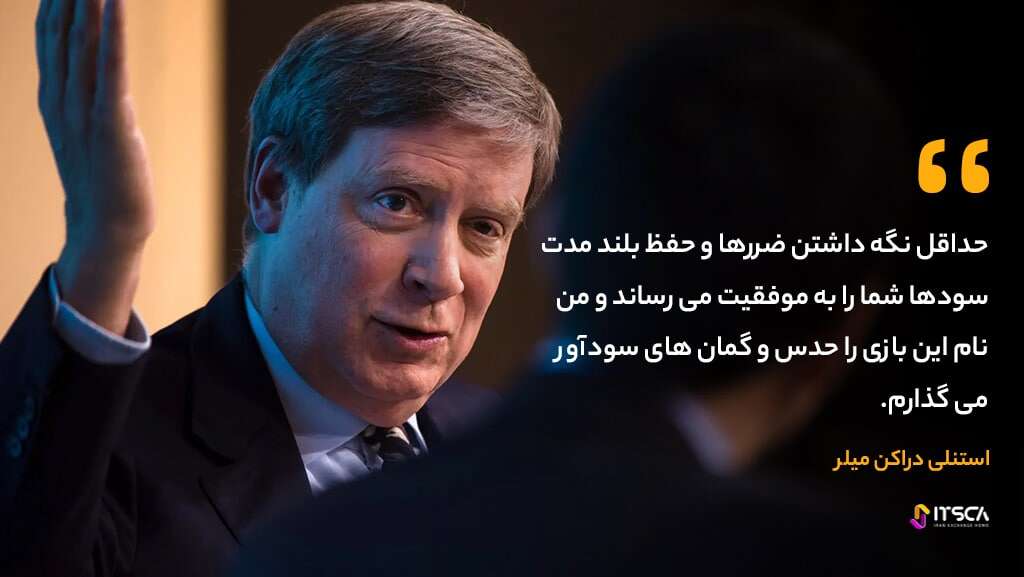

روش تبدیل شدن به یک معامله گر موفق

طی سه دهه، چیزی که دراکن میلر را از سایر سرمایه گذاران متمایز می کرد، تمایل او به استفاده از هر سبک یا ابزاری برای یافتن معاملات خوب و مدیریت آنها بود. او می گوید: «حداقل نگه داشتن ضررها و حفظ بلند مدت سودها شما را به موفقیت می رساند و من نام این بازی را حدس و گمان های سودآور می گذارم.»

استنلی دراکن میلر میگوید برای اینکه همیشه یک معامله گر موفق بمانید، باید قاطعیت، روشن فکری، انعطاف پذیری و احساس رقابتی را در خود پرورش دهید. یکی از بهترین بخشهای این بازی این است که تا زمانی که زنده هستید میتوانید از سرمایه خود محافظت کنید، همیشه معامله دیگری انجام دهید و هر روز یک کار جدید شروع کنید. شما تا زمانی که کنترل اوضاع را در دست دارید و تا زمانی که می توانید موقعیت تان را تشخیص دهید، دلیلی برای نگران و مضطرب بودنتان وجود ندارد.

رکورد بی نظیر استنلی دراکن میلر

او با بیش از 4 دهه سرمایه گذاری، هرگز یک سال کاهشی را ثبت نکرده است (حتی در سال 2008 صندوق او 11 درصد افزایش داشت). در طول یک دوره، او برای 30 سال متوالی، دارایی ها را با 30 درصد افزایش داشته است. دارایی خالص او در حال حاضر بیش از 5 میلیارد دلار است.

اسکات بسنت اینگونه از او تعریف میکند: من فکر میکنم او در طول این 25 سال با داشتن فقط یک پنجم کاهش کلی، هرگز حتی یک سال نزولی هم نداشته است. رکورد کوانتوم از سال 1989 تا 2000 واقعا متعلق به استنلی است. به دلیل آینده نگری او، دارایی هایش از 1 میلیارد دلار به 20 میلیارد دلار در آن زمان افزایش یافت.

رکورد سوروس در زمانی که صندوق های تامینی کمتری برای رقابت با آنها وجود داشت، با مقدار کمتری پول به دست آمد. چیزی که در مورد شکستن پوند ، ترکیب مهارت استنلی و جورج است برای من جالب تر بود زیرا استنلی واقعا ریسک و پاداش را درک می کند و جورج توانای ماهری در اندازه گیری معاملات دارد. کاهش ارزش پوند ایده استنلی دراکن میلر بود و سهم سوروس نیز عامل پیشرفت بزرگ او شد.

در اوایل سال 2019 استنلی دراکن میلر سمتهای بزرگی در مایکروسافت، آزمایشگاههای ابوت (Abbott Laboratories) ، شرکتهای عظیم Salesforce ، خطوط هوایی (Delta Airlines) وخطوط هوایی آمریکایی American Airlines)) داشت. در نوامبر 2020، او اظهار داشت که هم صاحب طلا و هم بیت کوین است. در این سال میلر بزرگترین سرمایه گذاری خود را در شرکت مایکروسافت و آمازون انجام داده است.

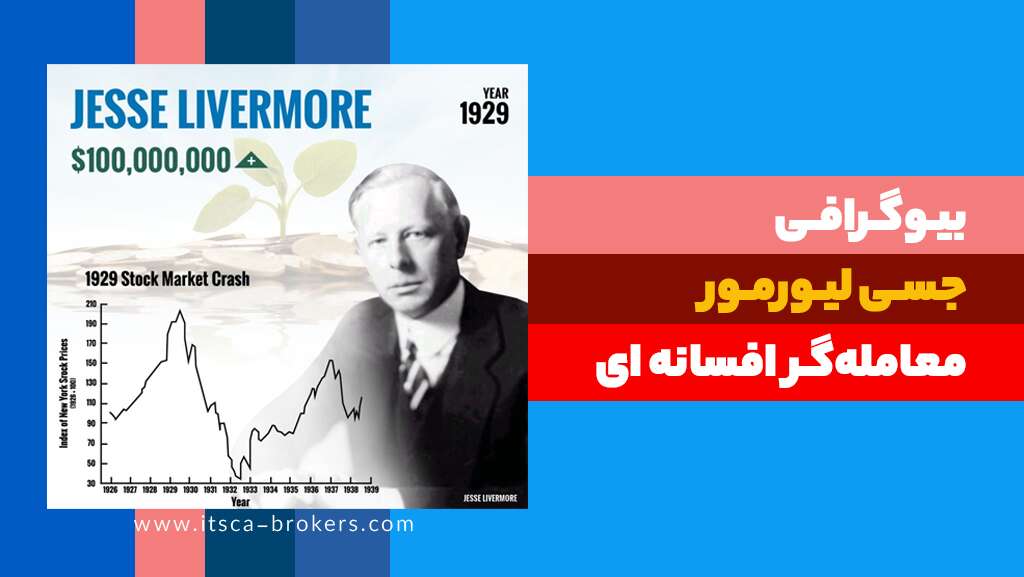

- حباب داتکام افزایش سریع ارزشگذاری سهام فناوری ایالات متحده بود که توسط سرمایهگذاری در شرکتهای مبتنی بر اینترنت در طول بازار صعودی در اواخر دهه 1990 ایجاد شد. ارزش بازارهای سهام به طور تصاعدی در این دوره رشد کرد، به طوری که شاخص کل از زیر 1000 به بیش از 5000 بین سالهای 1995 تا 2000 رسید.

- این اوضاع در سال 2000 شروع به تغییر کرد و حباب بین سالهای 2001 و 2002 با ارزش سهام ترکید. دراکن میلر بر این باور است که حباب دات کام و ارزش گذاری های فعلی فناوری در واقع ” نوعی سفته بازی و بسیار پر ریسک” هستند.

نمونه وقف های خیرخواهانه استنلی دراکن میلر

- اهدا 25 میلیون دلار به منطقه کودکان نیازمند هارلم، پروژه ای چند وجهی و هدفمند در سال 2006

- اهدا 705 میلیون دلار به بنیادهای تحقیقات پزشکی و آموزش در سال 2009

- اصلاحات در مالیات، مراقبتهای بهداشتی و تامین اجتماعی از پردیسهای کالج در سال 2013

- ایجاد سالنی در کالج بودوین

- اساپنسر اصلی پروژه New York City AIDS walkm

سوالات متداول درباره استنلی دراکن میلر

از نظر استنلی دراکن میلر چه چیزی باعث یک سرمایه گذاری عالی میشود؟

آنچه یک سرمایه گذاری عالی را از سایر سرمایه گذاری ها متمایز می کند توانایی برای تجارت کلان در زمان درست و به موقع است. استانلی برای رویارویی با ضررهای بزرگ بدون هیچ ترسی قرار میگرفت چون او باور داشت استراتژی او برای بلندمدت خوب است.

چرا دراکن میلر در سال 2010 دوکسن را به یک دفتر خانوادگی تبدیل کرد؟

بر اساس گزارش وال استریت ژورنال، در 18 آگوست 2010، دراکن میلر “به مشتریان خود گفت که پول آنها را باز میگرداند و به فعالیت 30 ساله شرکتش پایان می دهد، و علت آن داشتن ” استرس شدید ” به دلیل عدم عملکرد شرکت مطابق انتظارات اوست.

استنلی دراکن میلر در چه چیزی سرمایه گذاری کرده است؟

او در سال 2010 دفتر خانوادگی تجاری دوکسن را تاسیس کرده که در بخش های مختلف با تمرکز ویژه بر روی فناوری های نوین سرمایه گذاری می کند. او در طلاو بیت کوین و هم چنین در شرکتهای مایکروسافت و آمازون سرمایه گذاری کرده و می کند.

از نظر دراکن میلر حباب دات کام (Dotcom Bubble) در مقایسه با تحولات فعلی چه وجه تمایزی دارند؟

استنلی دراکن میلر بر این باور است که حباب دات کام و ارزش گذاری های فعلی فناوری در واقع ” نوعی سفته بازی یا به عبارتی پرریسک” هستند.