از کاربرد صندوق سهام می توان به آسان تر کردن راه افراد علاقمند به بازدهی بیشتر از نرخ سود بانکی اشاره نمود؛ اگر زمان کافی یا اطلاعات زیادی برای معامله و فعالیت در انواع بازارهای مالی مانند بورس ندارید، استفاده از صندوق های سرمایه گذاری به شما می توانند کمک کنند.

ابزارهای مالی متفاوتی در انواع حوزه های اقتصادی ابزارهای کارآمد و مفیدی وجود دارند که به معامله گران و فعالان اقتصادی کمک زیادی می کنند. این روزها با توجه به اینکه بازارهای مالی جدیدی مانند فارکس و تجارت کریپتو کارنسی (ارزهای دیجیتال) پا به عرصه گذاشته اند، استفاده از این ابزارها افزایش چشمگیری داشته است.

صندوق سهامی چیست؟

صندوق سهامی یکی از انواع صندوق های سرمایه گذاری است که حداقل 70 درصد از سرمایه آن در بورس سرمایه گذاری شده و 30 درصد باقیمانده نیز در صندوق های درآمد ثابت و یا سپرده های بانکی سرمایه گذاری می شود.

صندوق های سهامی نسبت به سایر صندوق های سرمایه گذاری ریسک سرمایه گذاری بالاری داشته و به نوبه خود پتانسیل بازدهی بالاتری نیز ارائه می دهند. صندوقهای سرمایهگذاری مشترک ، که در چندین سهام و احتمالاً مقداری پول نقد سرمایهگذاری میکنند، اغلب برای سرمایهگذارانی که پول را برای بازنشستگی و سایر اهداف بلندمدت کنار میگذارند، جذاب هستند.

بیشتر بخوانید : بهترین صندوق درآمد ثابت

انواع صندوق های سهامی

صندوق های سهانی را می توان در دو دسته قرار داد:

- صندوق های ETF

- صندوق های صدور ابطال

صندوق های ETF

صندوق های ETF صندوق های سهامی هستند که در بورس قابل معامله بوده و سرمایه گذاران بسیار راحت می توانند این صندوق های سهامی را در بورس خرید و فروش کنند.

صندوق های صدور ابطال

صندوق های صدور ابطال نیز نوعی از صندوق های سهامی هستند که خرید و فروش آنها از طریق سایت صندوق انجام می شود. یعنی زمانی که می خواهید مقداری از دارایی یک صندوق را بخرید به سایت صندوق مورد نظر مراجعه کنید. صندوق با توجه به میزان سرمایه شما سهام برای شما می خرد و یا در اصطلاح صدور می کند.

زمانی که می خواهید صندوق سهانی خود را بفروشید نیز به سایت صندوق مراجعه کنید تا صندوق را برای شما بفروشد و یا در اصطلاح باطل کند.

صندوق های سهام چگونه بازدهی ایجاد می کنند؟

صندوق های سهام از دو طریق برای سرمایه گذاران بازده ایجاد می کنند. اولاً، اگر شرکت رشد کند و درآمد کسب کند، احتمالاً قیمت سهام افزایش می یابد. افزایش قیمت سهام به عنوان سود سرمایه شناخته می شود. علاوه بر این، بسیاری از شرکتها سالانه مقدار کمی از سود را به سهامداران پرداخت میکنند. پرداخت به عنوان سود سهام شناخته می شود.

برخی از صندوقهای سهام برای به حداکثر رساندن درآمد سود تقسیمی، برخی برای به حداکثر رساندن مقدار سود سرمایه و برخی برای به دست آوردن بهترین ترکیب از هر دو (به عنوان بازده کل) مدیریت میشوند. به طور کلی، درآمد سرمایه گذاری بیشتر می تواند به معنای ریسک کمتر باشد. به همین ترتیب، برخی از صندوقهای سرمایهگذاری مشترک در ترکیب گستردهای از شرکتها سرمایهگذاری میکنند، در حالی که برخی دیگر ممکن است فقط بر روی شرکتهای کوچک، شرکتهای بینالمللی یا شرکتهایی در بخشهای خاصی مانند فناوری یا انرژی تمرکز کنند.

ویژگی های صندوق های سهام چیست؟ (مزایا و معایب)

تنوع بخشی

صندوقهای سهام داخلی معمولاً دارای سهام منفرد زیادی در صنایع مختلف هستند که میتواند احتمال تأثیر منفی عملکرد یک سهام یا یک صنعت واحد بر عملکرد کل پرتفوی را کاهش دهد. انواع خاصی از صندوق های سهام داخلی، مانند صندوق های ترکیبی، نیز در سبک های مختلف سرمایه گذاری و شرکت های با اندازه های مختلف متنوع هستند.

افزایش سرمایه و درآمد

اگر به دنبال سرمایه گذاری در اقتصاد هستید، صندوق های سهامی می توانند پتانسیل قابل توجهی را ارائه دهند. کسانی که برای بازنشستگی یا سایر اهداف بلندمدت مشابه پسانداز میکنند، این نوع رشد بالقوه میتواند نقش مهمی در کمک به پسانداز آنها با تورم داشته باشد. علاوه بر این، بسیاری از صندوق های سهام داخلی در شرکت هایی سرمایه گذاری می کنند که به طور منظم سود سهام پرداخت می کنند، که می تواند به درآمدزایی کمک کند.

نقدینگی و راحتی

همه صندوق های سرمایه گذاری به شما این امکان را می دهند که سهام صندوق خود را به ارزش خالص دارایی روزانه بخرید یا بفروشید. شما همچنین می توانید انتخاب کنید که درآمد حاصل از تقسیم سود و سود سرمایه به طور خودکار در یک صندوق سرمایه گذاری شود، که به طور بالقوه می تواند در طول زمان ترکیب شود و به بازده بلندمدت کمک کند، یا سرمایه گذاری های اضافی را در هر زمان انجام دهد.

برای اکثر صندوق های سهام، حداقل سرمایه اولیه مورد نیاز ممکن است به میزان قابل توجهی کمتر از آن چیزی باشد که باید برای ایجاد یک سبد متنوع از سهام فردی بپردازید.

از دست دادن اصل سرمایه

عملکرد هر صندوق سهام با عملکرد سهام آن تعیین می شود. وقتی سهام کاهش می یابد، ارزش سرمایه گذاری شما در صندوق نیز کاهش می یابد. اگر بخواهید صندوق خود را در زمانی که قیمت سهام پایین است بفروشید، ممکن است سرمایه اولیه خود را از دست بدهید. برای مدیریت ریسک در بازار می توانید از نرم افزار مدیریت سرمایه فارکس بهره مند شوید.

علاوه بر این، اگرچه صندوقهای سرمایهگذاری مشترک بنا به تعریف سرمایهگذاریهای متنوعی هستند، اما تنوع نمیتواند تضمین کننده سود باشد و همچنین نمیتواند از شما در برابر ضرر محافظت کند.

عملکرد صندوق های سهامی در 1402

میزان بازدهی صندوق های سهامی در سال 1402 به 23.92 درصد رسیده است.

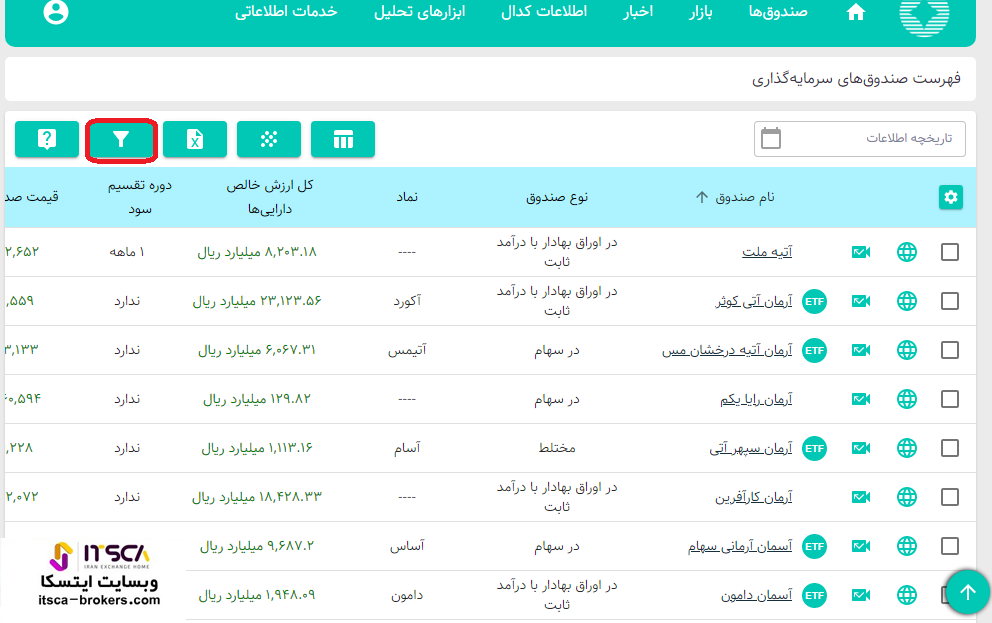

برای مقایسه عملکرد صندوق های سهامی می توانید از سایت فیپیران استفاده کنید. همانطور که در این سایت دیده می شود 451 صندوق سهامی وجود دارند و شما برای بررسی و مقایسه صندوق ها می توانید از فیلتر های بالای صفحه و نیز نمودار های ارائه شده در این سایت اسفاده کنید.

زمانی که وارد سایت فیپیران از لینک بالا شوید ، صفحه زیر را مشاهده خواهید کرد.

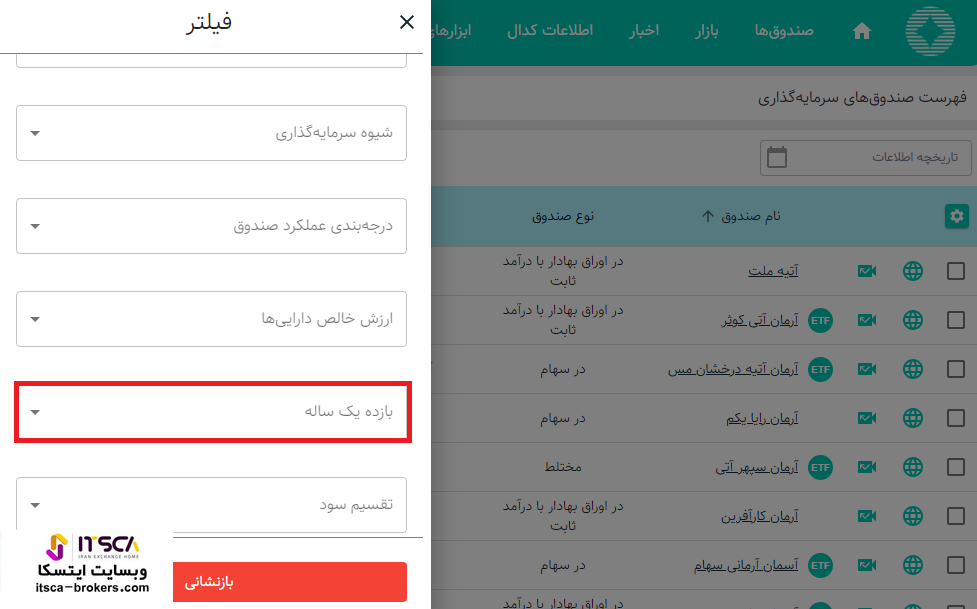

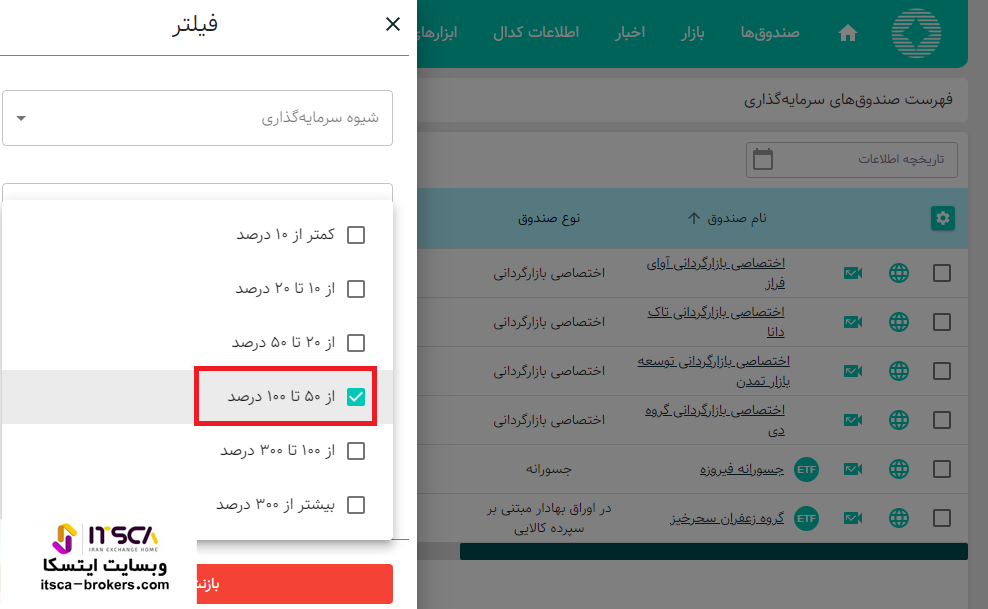

حال فرض کنید می خواهید صندوق هایی را مشاهده کنید گه بازدهی 50 تا 100 درصدی داشته اند. مانند شکل بالا از فیلتر را انتخاب کنید. سپس فیلد بازدهی یک ساله را انتخاب کرده و گزینه 50 تا 100 را انتخاب کنید.

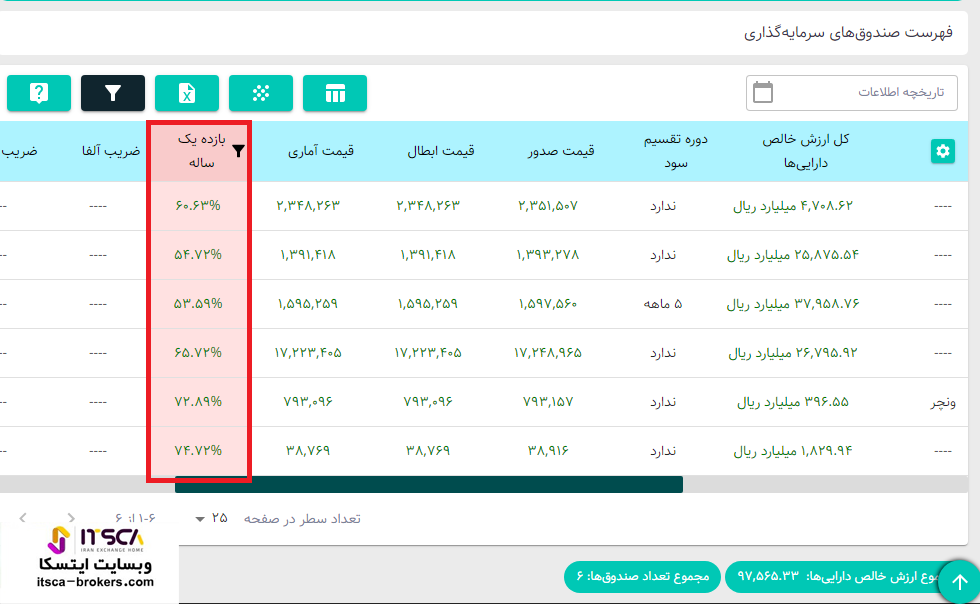

بعد از انتهاب گزینه بازنشانی لیست زیر را خواهید دید.

اگر صفحه را به سمت راست بکشید میزان بازدهی این صندوق ها را خواهید دید. صندوق هایی که در کنار نام آنها علامت ETF را می بینید ، قابل معامله در بورس بوده و می توانید آنها را در بورس خرید و فروش کنید. برای مثال صندوق جسورانه فیروزه با نماد نچر در سازمان بورس و اوراق بهادار درج شده و بازدهی سالیانه آن 72.89% بوده است.

ریسک های صندوق های سهام چیست؟

همه صندوقهای سهام سطحی از ریسک بازار را متحمل میشوند، اما ممکن است برای سرمایهگذاران بلندمدت که میتوانند فراز و نشیبهای میانی را در مسیر رسیدن به اهداف خود تحمل کنند، انتخاب خوبی باشند. اگر یک شرکت ضعیف عمل کند، همیشه این احتمال وجود دارد که کل سرمایه گذاری خود را از دست بدهید.

صندوقهای سهام داخلی در سازمان بورس و اوراق بهادار تهران قابل معامله بوده و میتوانند به سرمایهگذاران این امکان را بدهند که به راحتی صندوق های سهامی خود را در بورس خرید و فروش کنند.

از آنجایی که 70 درصد دارایی صندوق های سهامی در سهام بورسی سرمایه گذاری می شود ، پس میزان ریسک این صندوق ها نسبت به صندوق های درآمد ثابت بالاتر هستند.

بیشتر بخوانید : کف ترین سهام بورس 1402

درک این رویکردهای مختلف، و همچنین خطرات و مزایای بالقوه صندوق سهامی، اولین گام برای کمک به شما در یافتن صندوق یا وجوهی است که بیشتر با نیازهای سرمایه گذاری شما مطابقت دارد.

سوالات متداول

کدام صندوق ها در سال 1402 بیشترین درصد بازدهی سالیانه را داشته اند؟

گروه زعفران سحرخیز

جسورانه فیروزه

اختصاصی بازرگانی گروه دی

اختصاصی بازارگردانی توسعه بازار تمدن

اختصاصی بازارگردانی تاک دانا

اختصاصی بازارگردانی آوای فراز

صندوق های سهامی برای چه کسانی مناسب است؟

برای افرادی که فرصت رصد بازار و دانش کافی برای سرمایهگذاری موثر را ندارند صندوق های سهامی گزینه مناسبی می باشد.