نحوه محاسبه سود و ضرر در فارکس

در معاملات فارکس به ندرت پیش می آید که در هر روز بازدهی و میزان و یا ضرر یکسانی داشته باشید. و بازدهی شما در روز های مختلف متفاوت خواهد بود. در ابتدای کار با شنیدن اصطلاحاتی از تریدر ها که مثلا 10 پیپ سود کردم ! شاید کمی گیج شوید.

ولی به مرور با این اصلاحات آشنا و مانوس خواهید شد. اگر اولین بار است که وارد دنیای فارکس شده اید می توانید از دوره آموزش رایگان فارکس ما که با زبان ساده آموزش داده است ، استفاده کنید.

باید بدانید که برای بیان سود و ضرر از اصطلاح پیپ زیاد استفاده می شود. هر چند تریدر های حرفه ای میزان سود خود را به ندرت به صورت پیپ بیان می کنند. با این وجود برای محاسبه سود و زیان در فارکس حتما باید با مفهوم پیپ و لات در فارکس آشنایی داشته باشید.

زیرا این موارد مفاهیم اولیه در فارکس بوده و بدون درک آنها قادر نخواهید بود ب ادامه مسیر خود در فارکس و دوره های ما بپردازید.

نحوه محاسبه سود در فارکس با اهرم

در این قسمت نحوه محاسبه سود در فارکس با اهرم را آموزش می دهیم. زمانی که در معاملات خود از اهرم استفاده می توانید در واقع از بروکر برای معاملات خود وام گرفته اید. در این حالت مقدار پول وام گرفته شده نیز در واقع همان پول خودتان می باشد. و میزان و سود و ضرر به همان روش قبلی محاسبه خواهد شد.

برای مثال اکانت شما 1000 دلاری بوده و از لوریج در فارکس 1:30 استفاده می کنید. در ان حالت باید میزان سود و ضررتان را با بالانس 30000 دلاری محاسبه کنید. زیرا هم سود و هم ضررتان بر همین اساس خواهد بود.

اگر برای محاسبه سود و ضرر در فارکس از ماشین حساب فارکس استفاده کنید ، این موارد به صورت اتوماتیک لحاظ خواهند شد. در درس بعدی از دوره اسمارت مانی ایتسکا (پرایس اکشن پیشرفته) اشتباهات رایج تریدر های فارکس را بیان کرده ایم.

در کل در فارکس از 4 روش زیر برای محاسبه سود و ضرر در فارکس استفاده می شود.

چگونه سود و زیان در فارکس محاسبه می شود؟

- مفهوم پیپ (Pip)

پیپ کوچک ترین واحد تغییر در نرخ ارز است که معمولاً در چهارمین رقم اعشار نمایش داده می شود. برای محاسبه سود و زیان، ابتدا باید میزان تغییرات پیپ در معامله را تعیین کنید.

- فرمول محاسبه سود و زیان

سود و زیان در فارکس به عوامل زیر بستگی دارد:

- حجم معامله (Lot Size): اندازه معامله شما.

- تعداد پیپ های تغییر یافته: اختلاف بین قیمت ورود و خروج.

- ارزش هر پیپ: بستگی به جفت ارز و حجم معامله دارد.

فرمول کلی: سودیازیان=تعداد پیپ × ارزش هر پیپ × حجم معامله سود یا زیان = تعداد پیپ × ارزش هر پیپ × حجم معامله سود یا زیان = تعداد پیپ × ارزش هر پیپ × حجم معامله

مثال:

اگر معامله ای با حجم 1 لات روی EUR/USD باز کنید و قیمت از 1.1000 به 1.1050 تغییر کند:

- تعداد پیپ = 50

- ارزش هر پیپ = 10 دلار (برای حجم 1 لات استاندارد)

- سود = 50 × 10 = 500 دلار

4 روش بیان سود و ضرر فارکس (Profit and Loss reporting P&L)

تریدر ها در فارکس سود و ضرر هایشان را معمولا به 4 روش زیر بیان می کنند. که در ادامه آنها را بررسی می کنیم.

بیان سود ضرر فارکس به صورت ارقام پولی

به این صورت که تریدر بعد از پایان یک روز معاملاتی می گوید برای مثال من امروز 100 دلار سود کردم. و یا 150 پوند ضرر کردم.

این نوع بیان سود و ضرر بسیار ابتدایی و پیش پا افتاده است. زیرا ممکن است فردی برای مثال با 1000 دلار سرمایه 100 دلار سود کرده است. و فرد دیگری با 500 دلار سرمایه و پذیرش ریسک متفاوتی 100 دلار سود کسب کرده باشد.

محاسبه سود و ضرر در فارکس بر اساس پیپ

بعضی تریدر ها (اغلب آنها) نیز بازدهی و سود و ضررشان در فارکس را بر اساس پیپ بیان می کنند. این نوع مقایسه نیز تا حدودی مناسب نمی باشد. زیرا در این روش نیز موارد مهم دیگری از قبلی موجودی اکانت و میزیان ریسکس که تریدر تقبل می کند گنجانده نشده است.

در دو روش اول یعنی بیان سود و ضرر در فارکس با ارقام پولی و یا پیپ میزان ریسکی که هنگام معامله بر سرمایه خود کرده ام ، لحاظ نشده است. ولی در دو روش بعدی ریسک را نیز هنگام محاسبه سود و ضرر در فارکس در نظر می گیریم.

محاسبه ی سود و ضرر فارکس با موجودی اکانت

برخی تریدر ها نیز میزان سودشان را بر اساس درصدی از موجودی حسابشان که با آن حساب ترید کرده اند ، بیان می کنند.

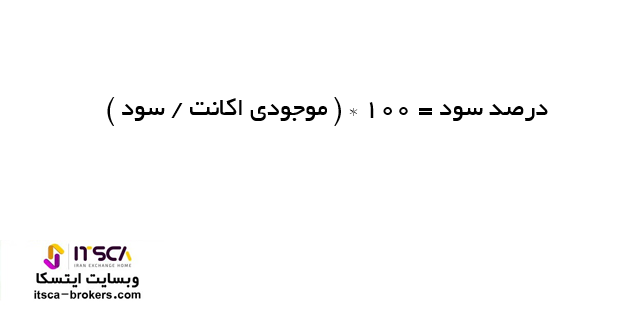

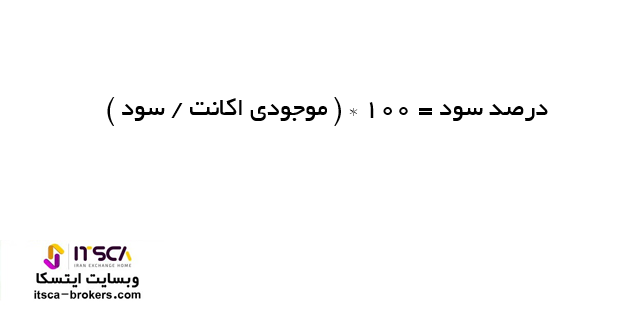

برای محاسبه ی سود و ضرر فارکس با موجودی اکانت ، باید میزان سود و یا ضرر را نسبت به میزان پول خود در حسابمان محاسبه کنیم. یعنی مانند فرمول زیر :

فرمول محاسبه سود و ضرر در فارکس بر اساس موجودی اکانت

برای مثال دو تریدر A و B داریم.

تریدر A و B هر دو 10000 دلار سود کرده اند. اگر این دو میزان سود خود را بر اساس پولی بیان کنند یعنی هر دو مقدار سود یکسانی در یک بازه زمانی داشته اند. ولی اگر میزان سودشان را بر اساس موجودی اکانتشان محاسبه کنیم به صورت زیر می باشد.

فرض کنید موجودی اکانت تریدر A 50000 دلار و موجودی امانت تریدر B 100 هزار دلار باشد. در این صورت تریدر A (1/5 *100) یعنی 20 درصد سود کرده است و تریدر B (1/100*100) یعنی 1 درصد سود کرده است.

شاید به همین دلیل بسیاری از تریدر ها میزان سود و ضرر در فارکس را فقط بر اساس عدد بیان می کنند. در صورتی که موجودی حساب آنها نیز در کسب سودشان بسیار مهم می باشد.

نحوه محاسبه سود و ضرر در فارکس ( با نسبت ریسک به ریوارد)

یکی از روش های خوب و مناسب دیگر برای محاسبه سود و ضرر در فارکس استفاده از نسبت ریسک به ریوارد می باشد. برای محاسبه سود و ضرر در فارکس بهتر است تریدر میزان ریسکی را که حین معامله تقبل می کند ، نیز در معامله و نیز در محاسبات خود قرار دهد.

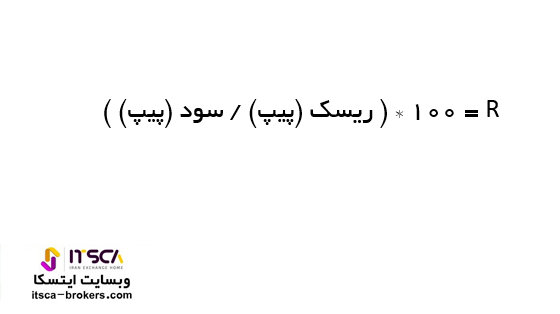

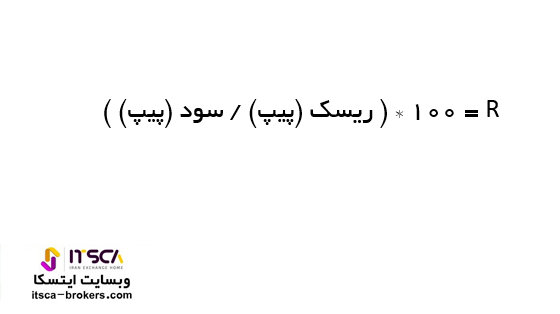

فرمول محاسبه سود و ضرر بر اساس ریسک به ریوارد

برای درک بیشتر این روش از یک مثال استفاده می کنیم.

فرض کنید تریدری داریم با اکانت 10 هزار دلاری و ریسک 1% (100 دلار)

فرض کنید تریدر دو معامله با ویژگی های زیر انجام داده است و ما برای عامله دو سناریو داریم. در سناریوس اول تریدر معاله اگر را سود کرده و در معامله دوم ضرر کرده است.

در سناریوی دوم نیز تریدر معامله اول را ضرر کرده و در معامله دوم سود کرده است.حال دو سناریو را بررسی می کنیم.

در معامله اول میزان ریسک به ریوارد 5:1 بوده و حد سود مان 100 پیپ و حد ضررمان نیز 20 پیپ می باشد.

در معامله دوم نیز میزان ریسک به ریوارد 2:1 بوده و حد سود مان 300 پیپ و حد ضررمان نیز 150 پیپ می باشد.

سناریوی A :

در سناریوی A تریدر معامله اول را سود کرده و در معامله دوم ضرر کرده است. در این حالت سود و ضرر بر اساس رقمی 100 پیپ سود در معامله اول و 150 پیپ ضرر در معامله دوم در کل 50 پیپ ضرر خواهد بود و اگر آن را به صورت نسبت ریسک به ریوارد محاسبه کنیم ، به صورت زیر خواهد بود.

4% = 400 = (500-100) %

سناریوی B :

در سناریوی B تریدر معامله دوم را سود کرده و در معامله اول ضرر کرده است. در این حالت سود و ضرر بر اساس رقمی 300 پیپ سود در معامله دوم و 20 پیپ ضرر در معامله اول در کل 280 پیپ در سود خواهد بود و اگر آن را به صورت نسبت ریسک به ریوارد محاسبه کنیم ، به صورت زیر خواهد بود.

1% = 100 = (200-100) %

ماشین حساب محاسبه سود و زیان در فارکس

امروزه اکثر کارگزاری ها برای راحتی حال مشتریان خود در صفحه کاربری ماشین حساب محاسبه سود و زیان در فارکس را قرار داده اند و تریدر ها می توانند بسیار راحت با وارد کردن چند متغیر در قسمت های قرار داده شده سود و زیان خود در معامله را محاسبه کنند.

علاوه بر آن سایت هایی نیز وجود دارند که با مراجعه به آنها به راحتی می توانید به ماشین حساب محاسبه سود و زیان در فارکس دسترسی داشته باشید.

برای مثال برای دسترسی به ماشین حساب محاسبه سود زیان بروکر های مختلف می توایند از لینک های زیر استفاده کنید.

ماشین حساب محاسبه سود و زیان در فارکس تایم

ماشین حساب محاسبه سود و زیان در فارکس IFCmarkets

دانلود ماشین حساب فارکس (بهترین ماشین حساب فارکس)

برای محاسبه راحت تر میزان سود و زیان در فارکس می توانید ماشین حساب فارکس را از لینک زیر دانلود کرده و از آن در معاملات خود استفاده کنید. دقت کنید برای محاسبه دقیق تر باید متغیر های خواهسته شده را دقیق در کادر های مشخص شده وارد کنید.

جمع بندی

مدیریت صحیح سود و زیان یکی از مهارت های کلیدی برای موفقیت در بازار فارکس است. با درک اصول محاسبه سود و زیان، استفاده از ابزارهای مدیریت ریسک و تدوین یک استراتژی معاملاتی قوی، می توانید به طور مؤثری زیان ها را کاهش داده و سودآوری خود را افزایش دهید.

سود و زیان (Profit and Loss) مفهومی اساسی در معاملات فارکس است که تمامی معامله گران، از مبتدی تا حرفه ای، باید به آن مسلط باشند. درک درست از نحوه محاسبه سود و زیان، مدیریت سرمایه و پیش بینی نتایج معاملات، تأثیر قابل توجهی بر موفقیت شما در بازار فارکس دارد. در این مقاله، به بررسی نحوه محاسبه سود و زیان، عوامل تأثیرگذار بر آن و نکات کلیدی برای مدیریت بهتر معاملات می پردازیم.

محاسبه سود و ضرر در فارکس با روش های مختلفی انجام می شود که در ادامه بیان می کنیم. اغلب تریدر ها سود و ضررشان را بر اساس پیپ و برخی نیز بر اساس رقم بیان می کنند. ولی اگر در این بازار دوام آورده تریدری را به یکی از منابع درآمد خود تبدیل کنید خواهید دید بیان سود و ضرر فقط بر اساس پیپ و یا رقم (مثلا 50 پوند در این معامله ضرر کردم!) زیاد صحیح نمی باشد.

و باید موارد دیگر از قبیل میزان موجودی حسابتان و نیز ریسکی که در یک معامله تقبل می کنید نیز باید در نظر گرفته شود.

در این درس که یکی از درس های دوره اسمارت مانی ایتسکا می باشد ، نحوه محاسبه سود و ضرر در فارکس را آموزش می دهیم. تا انتهای دوره همراه ما باشید.

نحوه محاسبه سود و ضرر در فارکس

در معاملات فارکس به ندرت پیش می آید که در هر روز بازدهی و میزان و یا ضرر یکسانی داشته باشید. و بازدهی شما در روز های مختلف متفاوت خواهد بود. در ابتدای کار با شنیدن اصطلاحاتی از تریدر ها که مثلا 10 پیپ سود کردم ! شاید کمی گیج شوید.

ولی به مرور با این اصلاحات آشنا و مانوس خواهید شد. اگر اولین بار است که وارد دنیای فارکس شده اید می توانید از دوره آموزش رایگان فارکس ما که با زبان ساده آموزش داده است ، استفاده کنید.

باید بدانید که برای بیان سود و ضرر از اصطلاح پیپ زیاد استفاده می شود. هر چند تریدر های حرفه ای میزان سود خود را به ندرت به صورت پیپ بیان می کنند. با این وجود برای محاسبه سود و زیان در فارکس حتما باید با مفهوم پیپ و لات در فارکس آشنایی داشته باشید.

زیرا این موارد مفاهیم اولیه در فارکس بوده و بدون درک آنها قادر نخواهید بود ب ادامه مسیر خود در فارکس و دوره های ما بپردازید.

نحوه محاسبه سود در فارکس با اهرم

در این قسمت نحوه محاسبه سود در فارکس با اهرم را آموزش می دهیم. زمانی که در معاملات خود از اهرم استفاده می توانید در واقع از بروکر برای معاملات خود وام گرفته اید. در این حالت مقدار پول وام گرفته شده نیز در واقع همان پول خودتان می باشد. و میزان و سود و ضرر به همان روش قبلی محاسبه خواهد شد.

برای مثال اکانت شما 1000 دلاری بوده و از لوریج در فارکس 1:30 استفاده می کنید. در ان حالت باید میزان سود و ضررتان را با بالانس 30000 دلاری محاسبه کنید. زیرا هم سود و هم ضررتان بر همین اساس خواهد بود.

اگر برای محاسبه سود و ضرر در فارکس از ماشین حساب فارکس استفاده کنید ، این موارد به صورت اتوماتیک لحاظ خواهند شد. در درس بعدی از دوره اسمارت مانی ایتسکا (پرایس اکشن پیشرفته) اشتباهات رایج تریدر های فارکس را بیان کرده ایم.

در کل در فارکس از 4 روش زیر برای محاسبه سود و ضرر در فارکس استفاده می شود.

چگونه سود و زیان در فارکس محاسبه می شود؟

- مفهوم پیپ (Pip)

پیپ کوچک ترین واحد تغییر در نرخ ارز است که معمولاً در چهارمین رقم اعشار نمایش داده می شود. برای محاسبه سود و زیان، ابتدا باید میزان تغییرات پیپ در معامله را تعیین کنید.

- فرمول محاسبه سود و زیان

سود و زیان در فارکس به عوامل زیر بستگی دارد:

- حجم معامله (Lot Size): اندازه معامله شما.

- تعداد پیپ های تغییر یافته: اختلاف بین قیمت ورود و خروج.

- ارزش هر پیپ: بستگی به جفت ارز و حجم معامله دارد.

فرمول کلی: سودیازیان=تعداد پیپ × ارزش هر پیپ × حجم معامله سود یا زیان = تعداد پیپ × ارزش هر پیپ × حجم معامله سود یا زیان = تعداد پیپ × ارزش هر پیپ × حجم معامله

مثال:

اگر معامله ای با حجم 1 لات روی EUR/USD باز کنید و قیمت از 1.1000 به 1.1050 تغییر کند:

- تعداد پیپ = 50

- ارزش هر پیپ = 10 دلار (برای حجم 1 لات استاندارد)

- سود = 50 × 10 = 500 دلار

4 روش بیان سود و ضرر فارکس (Profit and Loss reporting P&L)

تریدر ها در فارکس سود و ضرر هایشان را معمولا به 4 روش زیر بیان می کنند. که در ادامه آنها را بررسی می کنیم.

بیان سود ضرر فارکس به صورت ارقام پولی

به این صورت که تریدر بعد از پایان یک روز معاملاتی می گوید برای مثال من امروز 100 دلار سود کردم. و یا 150 پوند ضرر کردم.

این نوع بیان سود و ضرر بسیار ابتدایی و پیش پا افتاده است. زیرا ممکن است فردی برای مثال با 1000 دلار سرمایه 100 دلار سود کرده است. و فرد دیگری با 500 دلار سرمایه و پذیرش ریسک متفاوتی 100 دلار سود کسب کرده باشد.

محاسبه سود و ضرر در فارکس بر اساس پیپ

بعضی تریدر ها (اغلب آنها) نیز بازدهی و سود و ضررشان در فارکس را بر اساس پیپ بیان می کنند. این نوع مقایسه نیز تا حدودی مناسب نمی باشد. زیرا در این روش نیز موارد مهم دیگری از قبلی موجودی اکانت و میزیان ریسکس که تریدر تقبل می کند گنجانده نشده است.

در دو روش اول یعنی بیان سود و ضرر در فارکس با ارقام پولی و یا پیپ میزان ریسکی که هنگام معامله بر سرمایه خود کرده ام ، لحاظ نشده است. ولی در دو روش بعدی ریسک را نیز هنگام محاسبه سود و ضرر در فارکس در نظر می گیریم.

محاسبه ی سود و ضرر فارکس با موجودی اکانت

برخی تریدر ها نیز میزان سودشان را بر اساس درصدی از موجودی حسابشان که با آن حساب ترید کرده اند ، بیان می کنند.

برای محاسبه ی سود و ضرر فارکس با موجودی اکانت ، باید میزان سود و یا ضرر را نسبت به میزان پول خود در حسابمان محاسبه کنیم. یعنی مانند فرمول زیر :

فرمول محاسبه سود و ضرر در فارکس بر اساس موجودی اکانت

برای مثال دو تریدر A و B داریم.

تریدر A و B هر دو 10000 دلار سود کرده اند. اگر این دو میزان سود خود را بر اساس پولی بیان کنند یعنی هر دو مقدار سود یکسانی در یک بازه زمانی داشته اند. ولی اگر میزان سودشان را بر اساس موجودی اکانتشان محاسبه کنیم به صورت زیر می باشد.

فرض کنید موجودی اکانت تریدر A 50000 دلار و موجودی امانت تریدر B 100 هزار دلار باشد. در این صورت تریدر A (1/5 *100) یعنی 20 درصد سود کرده است و تریدر B (1/100*100) یعنی 1 درصد سود کرده است.

شاید به همین دلیل بسیاری از تریدر ها میزان سود و ضرر در فارکس را فقط بر اساس عدد بیان می کنند. در صورتی که موجودی حساب آنها نیز در کسب سودشان بسیار مهم می باشد.

نحوه محاسبه سود و ضرر در فارکس ( با نسبت ریسک به ریوارد)

یکی از روش های خوب و مناسب دیگر برای محاسبه سود و ضرر در فارکس استفاده از نسبت ریسک به ریوارد می باشد. برای محاسبه سود و ضرر در فارکس بهتر است تریدر میزان ریسکی را که حین معامله تقبل می کند ، نیز در معامله و نیز در محاسبات خود قرار دهد.

فرمول محاسبه سود و ضرر بر اساس ریسک به ریوارد

برای درک بیشتر این روش از یک مثال استفاده می کنیم.

فرض کنید تریدری داریم با اکانت 10 هزار دلاری و ریسک 1% (100 دلار)

فرض کنید تریدر دو معامله با ویژگی های زیر انجام داده است و ما برای عامله دو سناریو داریم. در سناریوس اول تریدر معاله اگر را سود کرده و در معامله دوم ضرر کرده است.

در سناریوی دوم نیز تریدر معامله اول را ضرر کرده و در معامله دوم سود کرده است.حال دو سناریو را بررسی می کنیم.

در معامله اول میزان ریسک به ریوارد 5:1 بوده و حد سود مان 100 پیپ و حد ضررمان نیز 20 پیپ می باشد.

در معامله دوم نیز میزان ریسک به ریوارد 2:1 بوده و حد سود مان 300 پیپ و حد ضررمان نیز 150 پیپ می باشد.

سناریوی A :

در سناریوی A تریدر معامله اول را سود کرده و در معامله دوم ضرر کرده است. در این حالت سود و ضرر بر اساس رقمی 100 پیپ سود در معامله اول و 150 پیپ ضرر در معامله دوم در کل 50 پیپ ضرر خواهد بود و اگر آن را به صورت نسبت ریسک به ریوارد محاسبه کنیم ، به صورت زیر خواهد بود.

4% = 400 = (500-100) %

سناریوی B :

در سناریوی B تریدر معامله دوم را سود کرده و در معامله اول ضرر کرده است. در این حالت سود و ضرر بر اساس رقمی 300 پیپ سود در معامله دوم و 20 پیپ ضرر در معامله اول در کل 280 پیپ در سود خواهد بود و اگر آن را به صورت نسبت ریسک به ریوارد محاسبه کنیم ، به صورت زیر خواهد بود.

1% = 100 = (200-100) %

ماشین حساب محاسبه سود و زیان در فارکس

امروزه اکثر کارگزاری ها برای راحتی حال مشتریان خود در صفحه کاربری ماشین حساب محاسبه سود و زیان در فارکس را قرار داده اند و تریدر ها می توانند بسیار راحت با وارد کردن چند متغیر در قسمت های قرار داده شده سود و زیان خود در معامله را محاسبه کنند.

علاوه بر آن سایت هایی نیز وجود دارند که با مراجعه به آنها به راحتی می توانید به ماشین حساب محاسبه سود و زیان در فارکس دسترسی داشته باشید.

برای مثال برای دسترسی به ماشین حساب محاسبه سود زیان بروکر های مختلف می توایند از لینک های زیر استفاده کنید.

ماشین حساب محاسبه سود و زیان در فارکس تایم

ماشین حساب محاسبه سود و زیان در فارکس IFCmarkets

دانلود ماشین حساب فارکس (بهترین ماشین حساب فارکس)

برای محاسبه راحت تر میزان سود و زیان در فارکس می توانید ماشین حساب فارکس را از لینک زیر دانلود کرده و از آن در معاملات خود استفاده کنید. دقت کنید برای محاسبه دقیق تر باید متغیر های خواهسته شده را دقیق در کادر های مشخص شده وارد کنید.

جمع بندی

مدیریت صحیح سود و زیان یکی از مهارت های کلیدی برای موفقیت در بازار فارکس است. با درک اصول محاسبه سود و زیان، استفاده از ابزارهای مدیریت ریسک و تدوین یک استراتژی معاملاتی قوی، می توانید به طور مؤثری زیان ها را کاهش داده و سودآوری خود را افزایش دهید.

مدیر تولید محتوا - مشاور مالی

نویسنده این مقاله

به عنوان یکی از اولین اعضای تیم ایتسکا، از سال 2019 فعالیت خود را در بازار های مالی آغاز کردم. من تقریبا تمامی بروکر های موجود در وبسایت ایتسکا (بیش از 100 بروکر) را مورد بررسی قرار داده ام. همه اطلاعاتی که در خصوص بروکر ها در این وبسایت قرار گرفته را بازبینی کرده ام و سعی کرده ام که تمامی خطاهای احتمالی را اصلاح کنم. سوابق حرفه ای من شامل فعالیت در بخش بانکی و مدرک دانشگاهی در حوزه اقتصاد است. در حال حاضر یکی از مدرسین فارکس در سبک اسمارت مانی در ایران هستم. علاقمندی های من شامل تحقیقات در خصوص استراتژی های فارکس، مدریت سرمایه و ربات های معامله گر فارکس است.

مقالات مرتبط

نظرات و بررسی های کاربران

میشه لطف کنید بگید ریسک به ریوارد چیه آخه من درست متوجه نشدم

سلام وقت بخیر

شما در یک معامله، یک استاپ دارید و یک تارگتِ سود.

تصور کنید اگه استاپتون بخوره، 1 دلار ضرر میکنید و اگه تارگت سودتون بخوره، 1 دلار سود میکنید.

اینجا ریسک، تقسیم به ریوارد، میشه 1 تقسیم به 1. بنابر این، ریسک به ریواردِ یک به یک دارید.

حال تصور کنید که اگه استاپتون بخوره، 1 دلار ضرر میکنید و اگه سود کنید، 10 دلار سود میکنید. اینجا شما ریسک به ریوارد یک به 10 دارید.

سلام

یه تشکر ویژه از تیم ایتسکا دارم که این همه اطلاعات مفید و ارزشمند رو با زبان ساده در اختیار مردم قرار میده

یه تشکر هم از خانم اصغری دارم که این قدر خوب و عالی مطالب رو دسته بندی و ارائه دادن.

سلام و درود.

ممنون از شما.