لوریج در فارکس یا همان اهرم (Leverage) در واقع به معامله گران این امکان را می دهد تا بتوانند با چند برابر سرمایه خود معامله کنند. لوریج در فارکس این امکان را به معامله گران می دهد تا افراد با سرمایه کم و یا متوسط نیز بتوانند در این بازار سرمایه گذاری کرده و به معامله بپردازند.

این مقاله درس 9 از دوره اسمارت مانی ایتسکا می باشد. در درس قبلی در مورد جفت ارز ها و پیپ در فارکس صحبت کردیم و در این جلسه در مورد محاسبه اهرم در فارکس صحبت کرده و با یک ویدئوی بسیار مفید شما را با مفهوم کامل اهرم در فارکس آشنا می کنیم. پیشنهاد می کنیم حتما ویدئوی زیر را مشاهده کنید.

بررسی جامع اهرم در فارکس و بازار سهام: ابزاری برای افزایش سود یا ریسک؟

اهرم مالی (Leverage) یکی از جذاب ترین ابزارها در معاملات فارکس و بازار سهام است که به معامله گران این امکان را می دهد تا با سرمایه ای کمتر، معاملات بزرگ تری انجام دهند. این ویژگی می تواند سودآوری را چندین برابر کند، اما همزمان ریسک زیان های بزرگ را نیز افزایش می دهد. برای معامله گرانی که می خواهند از اهرم به عنوان ابزاری موثر استفاده کنند، درک دقیق نحوه عملکرد، تفاوت ها و مدیریت آن ضروری است. این مقاله به بررسی جامع مفهوم اهرم در این دو بازار، تفاوت های کلیدی و استراتژی های استفاده هوشمندانه از آن می پردازد.

اهرم (لوریج) در فارکس و بازار سهام چیست و چگونه کار می کند؟

اهرم مالی ابزاری است که به معامله گران اجازه می دهد با استفاده از سرمایه قرض گرفته شده، معاملاتی بزرگ تر از سرمایه اولیه خود انجام دهند. این ابزار مانند یک ضریب عمل می کند که قدرت خرید یا فروش شما را افزایش می دهد.

چگونه اهرم کار می کند؟

اگر یک معامله گر 100 دلار سرمایه داشته باشد و از اهرم 1:100 استفاده کند، می تواند به جای 100 دلار، 10,000 دلار معامله انجام دهد.

این ویژگی سود بالقوه را چندین برابر می کند اما در مقابل، زیان های احتمالی را نیز بزرگ تر می کند.

ویژگی های کلیدی اهرم:

- افزایش پتانسیل سود: حتی تغییرات کوچک قیمتی می توانند به سود قابل توجهی تبدیل شوند.

- افزایش ریسک زیان: هرچه اهرم بیشتر باشد، زیان های احتمالی نیز بزرگ تر خواهد بود.

- نیاز به دقت و مدیریت: استفاده از اهرم بالا بدون برنامه ریزی دقیق می تواند به زیان های جبران ناپذیر منجر شود.

ارائه اهرم توسط بروکر ها به معامله گران ، باعث افزایش جذابیت این بازار شده است. لوریج در فارکس این امکان را به معامله گران می دهد تا افراد با سرمایه کم و یا متوسط نیز بتوانند در این بازار سرمایه گذاری کرده و به معامله بپردازند. مثلاً اگر بروکری برای معامله گرانش لوریج ۱:۵۰ فراهم می کند در این صورت معامله گر می تواند مثلاً با سرمایه ۱۰۰ دلاری معامله ۵۰۰۰ دلاری انجام دهد.

شاخص اهرم Leverage ratio هر نوع نسبتی است که سطح بدهی کسب و کار را در مقایسه با سایر حسابها نشان میدهد. شما میتوانید در نسبت اهرم سود و زیان و یا روند را به خوبی مشاهده کنید. این نسبتها در واقع نحوه تامین مالی داراییها و عملیات تجاری شرکتها را نشان میدهد.

آموزش لوریج در فارکس

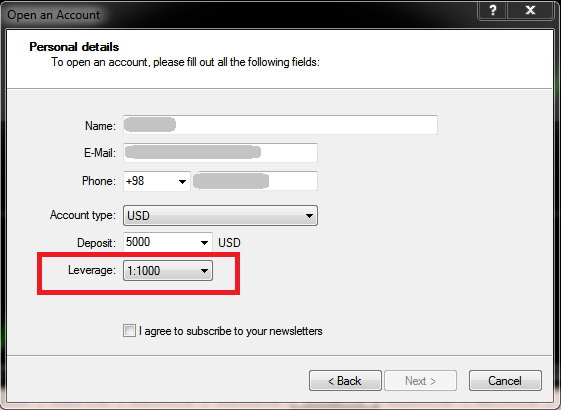

باید زمانی از اهرم استفاده کنیم که روند بازار صعودی بوده و بازار تثبیت شده است. برای استفاده از لوریج در فارکس هنگام باز کردن یک حساب معاملاتی می توانید میزان اهرم آن را مشخص کنید. برای مثال ما یک حساب جدید با موجودی اولیه ۵۰۰ دلار و با اهرم 1:10 ایجاد می کنیم.

تحلیل گران اعتقاد دارند به دلیل ریسک بسیار بالای اهرم هیچگاه با موجودی اولیه و سرمایه ای که وارد فارکس شده اید ، از اهرم استفاده نکنید. زیرا احتمال کال مارجین شدن و از دست رفتن سرمایه بسیار بالاست. بهتر است مدتی در حساب دمو فارکس معامله کنید. بعد از چند ماه که اکانت شما به سود رسید یک حساب واقعی باز کرده و بدون اهرم در این حساب معامله کنید.

زمانی که حساب شما رشد کرد ، بهتر است سود خود را از این اکانت برداشت کرده و یک حساب جدید با کمترین اهرم در بروکر خود ایجاد کنید و در حساب جدید با سود حاصل از تریدتان از لوریج استفاده کنید.

زمانی که ضرر به سرمایه بروکر می رسد ، بروکر پوزیشن را خواهد بست. به این حالت در اصطلاح کال مارجین گفته می شود. یعنی کل سرمایه و یا بخش بزرگی از سرمایه تریدر از دست رفته است.

برای درک بهتر لوریج در فارکس ابتدا باید با مفهوم لات در فارکس آشنایی داشته باشید

بیشتر بخوانید : لات در فارکس

هر لات 100 هزار واحد از ارز پایه و هر مینی لات نیز 0.1 لات بوده و 10 هزار واحد از ارز پایه می باشد. میکرو لات نیز 0.01 لات و برابر با هزار واحد از ارز پایه می باشد.

اگر ارز پایه شما دلار باشد ، هر پیپ از یک لات استاندارد برابر با 10 دلار خواهد بود. پس اگر یک پوزیشن EUR/USD با اندازه 1 لات باز کنید ، و 1 پیپ سود کنید ، در واقع 10 دلار سود کرده اید. و اگر 1 پیپ ضرر کنید ، 10 دلار ضرر خواهید کرد.

1 پیپ در مینی لات برابر با 1 دلار و در میکرو لات نیز برابر با 10 سنت خواهد بود.

اگر بخواهید با ارز پایه (فرض می کنیم ارز پایه ما دلار است.) 100 هزار یورو بخرید ، باید 1 لات بخرید. در این قسمت این سال پیش می آید که یک تریدر با سرمایه بسیار کم چطور می تواند این سرمایه بزرگ را در حسابش داشته و ترید کند؟

زمانی که با سرمایه کم در یک کارگزاری ثبت نام می کنید ، مقداری از پول خود را نزد کارگزاری قرار می دهید. مقدار پولی که شما نزد بروکرتان برای استفاده از اهرم قرار می دهید ، مارجین نامیده می شود. سپس شما مقدار چند برابر پولی که نزد بروکر سپرده اید از بروکر وام می گیرید و با سرمایه بزرگتری ترید می کنید.

فرض کنید شما برای ترید از لوریج 1:100 استفاده می کنید. یعنی شما باید یک صدم از هزینه ترید را باید در کارگزاری و برای ترید قرار دهید و با بقی آن توسط بروکر تامین می شود.

پس در مثال بالا برای باز کردن یک پوزیشن یک لاتی ، باید 100 هزار دلار سرمایه داشته باشید و اگر از اهرم 1:100 استفاده کنید ، شما تنها باید 1000 دلار داشته باشید. در این حالت با این پوزیشن سود و زیان شما بر اساس 100 هزار دلار محاسبه می شود.

زمانی از لوریج در معاملات خود استفاده کنید که به درک درستی از مدیریت ریسک در معاملاتتان رسیده باشید.

اگر بتوانید سرمایه و ریسکتان را به خوبی مدیریت کنید ، لوریج به ابزاری مفید برای کسب درآمد تبدیل خواهد شد. از طرف دیگر اگر نتوانید ریسک خود را به خوبی مدیریت کنید لوریج تنها باعث ضرر چند برابری شما خواهد شد.

تفاوت اهرم در فارکس و بازار سهام

|

ویژگی |

فارکس |

بازار سهام |

|

میزان اهرم |

بسیار بالا (تا 1:500 یا بیشتر) |

محدودتر (معمولاً بین 1:2 تا 1:5) |

|

کاربرد اهرم |

معاملات کوتاه مدت و بهره برداری از نوسانات کوچک |

معاملات مارجینی و سرمایه گذاری کوتاه مدت |

|

ریسک مرتبط |

به دلیل نقدینگی بالا، قابل مدیریت تر |

نوسانات سهام می تواند زیان های بیشتری ایجاد کند |

|

محدودیت ها |

کمتر، به دلیل نقدینگی بالا و ساختار بازار |

بیشتر، به دلیل قوانین نظارتی سخت گیرانه |

مزایا و معایب استفاده از اهرم در فارکس و بازار سهام

مزایای اهرم:

- افزایش قدرت خرید:

- معامله گران می توانند با سرمایه ای کوچک، معاملات بزرگ تر انجام دهند.

- سود بیشتر:

- تغییرات کوچک قیمتی می تواند به سود قابل توجهی تبدیل شود.

- دسترسی به فرصت های بیشتر:

- امکان ورود به بازارهای مختلف و استفاده از استراتژی های متنوع.

معایب اهرم:

- افزایش ریسک:

- زیان های بالقوه نیز به همان اندازه افزایش می یابند.

- مارجین کال (Margin Call):

- در صورت زیان های سنگین، بروکر ممکن است درخواست افزایش سرمایه کند یا موقعیت های باز را ببندد.

- پیچیدگی مدیریت:

- استفاده نادرست از اهرم نیاز به مدیریت دقیق ریسک دارد.

نکات کلیدی برای استفاده هوشمندانه از اهرم

- مدیریت ریسک:

- تعیین حد ضرر (Stop Loss) و استفاده از حد سود (Take Profit) برای کنترل زیان های احتمالی.

- سرمایه گذاری تنها بخشی از سرمایه که امکان تحمل زیان آن وجود دارد.

- شروع با اهرم پایین:

- برای معامله گران مبتدی، استفاده از اهرم پایین تر توصیه می شود تا درک بهتری از بازار پیدا کنند و از زیان های بزرگ جلوگیری کنند.

- تحلیل دقیق بازار:

- قبل از ورود به معاملات، تحلیل فاندامنتال و تکنیکال دقیق انجام دهید تا روندهای قیمتی را بهتر پیش بینی کنید.

- پیگیری اخبار اقتصادی:

- رویدادهای اقتصادی مانند تصمیمات بانک مرکزی، نرخ بهره یا گزارش های اشتغال می توانند به شدت بر نوسانات بازار تأثیر بگذارند.

- تعیین محدودیت های شخصی:

- تعیین میزان حداکثری زیان قابل تحمل و عدم استفاده از تمام سرمایه در یک معامله.

مثال هایی از محاسبه اهرم در فارکس

ابتدا از اهرم استفاده نمی کنیم. فرض کنیم شما نصف لات (هر لات 100 هزار دلار است) خریده اید. یعنی 50 هزار دلار خریده اید و می خواهید ترید 50 هزار دلاری انجام دهید. مارجین هم میزان پولی است که شما برای ترید نزد کارگزاری قرار می دهید. و در این مثال چون از لوریج استفاده نمی کنید ، 50 هزار دلار نزد کارگزاری برای ترید و به عنوان مارجین قرار می دهید.

فرض کنید ترید خوبی داشتید و 300 پیپ سود کردید. (هر پیپ سود در نصف لات برابر با 5 دلار می باشد. قبلا گفته ایم هر پیپ سود و ضرر در یک لات برابر با 10 دلار است!) در این حالت (300*5) 1500 دلار سود خواهید کرد.

حال فرض کنیم پول ما کم بوده و به 50 هزار دلار نمی رسد. و یا حتی این مقدار پول را داریم. ولی صحیح نیست تمامی 50 هزار دلار خود را در یک ترید فریز کنیم.

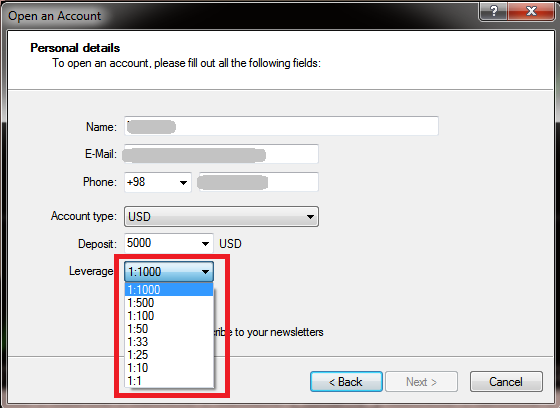

بروکر ها برای اینکه تریدر ها بتوانند پوزیشن های بیشتری باز کنند و افراد با سرمایه کم نیز بتوانند وارد بازار فارکس شوند امکان استفاده از اهرم در فارکس را برای مشتریانشان ایجاد کرده اید. در حالت نرمال بروکر ها تا لوریج 1:100 را در اختیار مشتریان قرار می دهند. ولی بروکر هایی نیز هستند که اهرم 1:500 تا 1:1000 را نیز برای مشتریانشان فراهم می کنند.

ولی باید بدانید ارائه لوریج در فارکس بالا برای مشتریان دلیلی بر محبوبیت و اعتبار آن بروکر نمی باشد. در خصوص انتخاب بهترین بروکر برای ترید به لینک زیر مراجعه کنید.

بهترین بروکر برای ایرانیان 2024

حال در مثال قبلی از لوریج 1:100 استفاده می کنیم. در این حالت چون اهرم 1:100 داریم از تمامی 50 هزار دلار خود برای این ترید استفاده نمی کنیم. و از یک صدم سذمایه خود یعنی فقط 500 دلار برای این ترید استفاده می کنیم.

پس برای محاسبه مقدار مارجین ارزش پوزیشن را که در ان مثال برابر با 50 هزار دلار است ، بر مقدار لوریج یعنی در این مثال 100 تقسیم می کنیم. در مثال دوم با لوریج 1:100 اگر 300 پیپ سود کنید باز هم 1500 دلار سود خواهید کرد. و با ضرر 300 پیپی 1500 دلار ضرر خواهید کرد.

مزیت اصلی لوریج در فارکس این است که ریسک معاملات را با قفل نکردن کل سرمایه شما در یک ترید کاهش می دهد. و شما با مقدار کمی از سرمایه خود ترید می کنید.

یکی از دلایل اصلی صفر شدن اکانت تریدر ها استفاده از لوریج های بالا و طمع در سود می باشد. لوریج در فارکس مانند یک شمشیر دو لبه عمل می کند. یعنی اگر شما در حال حاضر به سود آوری در فارکس نرسیده اید استفاده از لوریج فقط ضرر شما را چند برابر خواهد کرد!

لوریج برای یک تریدر حرفه ای که توانایی زیادی در مدیریت ریسک دارد ، به عنوان یک ابزار قدرتمند در کسب سود کاربرد دارد.

محاسبه سود و زیان با لوریج

هنگام انجام معاملات استفاده از لوریج در فارکس ممکن است برای فرد، به دلیل کسب سود بیشتر بسیار جذاب باشد. ولی باید در نظر گرفت استفاده از لوریج در فارکس در صورت زیان نیز زیان بیشتری نصیبتان خواهد کرد. مثلاً فرض کنید حسابتان را با ۲۰۰ دلار شارژ کرده اید. و میزان لوریج را روی ۱:۱۰۰ قرار می دهید. ۲۰۰ دلار سرمایه با اهرم ۱:۱۰۰ می شود ۲۰۰۰۰ دلار سرمایه و اگر آن را به لات تقسیم کنیم می شود ۰.۲ لات که می توانیم با آن معامله کنیم. لات در واقع حجم معاملات می باشد و مقدار آن برای جفت ارز یورو/دلار آمریکا برابر با ۱۰۰۰۰۰ دلار می باشد.

با این میزان اهرم ، با هر پیپ حرکت قیمت ، ۲ دلار سود یا زیان می کنید. حال فرض کنید لوریج در فارکس را روی ۱:۱۰۰۰ قرار دهیم. در این صورت در واقع شما با سرمایه ۲۰۰ دلاری توانایی معامله با ۲۰۰۰۰۰ دلار دارید و می توانید با ۲ لات معامله کرده و در هر پیپ ۲۰ دلار سود کنید با سرمایه اصلی ۲۰۰ دلاری. ولی در نظر بگیرید استفاده از اهرم در صورت تشخیص اشتباه روند بازار می تواند در عرض ۱۰ ثانیه کل حساب شما را صفر کرده و کال مارجین کند.

بهترین لوریج در فارکس

بروکرها میزان اهرم های متفاوتی برای معامله گران در بازار فارکس ارائه می کنند. ولی این میزان لوریج در فارکس معمولاً حداقل از ۱:۵ شروع شده و حداکثر 1:1000 باشد. افراد تازه کار و کسانی که معاملات خود را به صورت محافظه کارانه انجام می دهند، بهتر است برای شروع از اهرم بسیار پایین مانند ۱:۵ و یا ۱:۱۰ استفاده کنند و بعد از مدتی که به کسب سود در این بازار رسیدند ، کم کم از اهرم های بالاتر استفاده کنند.

برای انتخاب و تغییر دادن میزان لوریج حساب معاملاتی خود ، باید وارد سایت بروکری که در آن ثبت نام کرده و حساب دارید شوید، و در قسمت مشخصات حساب تجاری میزان اهرم را تغییر دهید. برای استفاده صحیح و مناسب از لوریج در فارکس ، در یک پوزیشن فقط از یک یا دو درصد از موجودی حساب خود را مورد استفاده قرار دهید.

مدیریت سرمایه هنگام استفاده از اهرم در فارکس

زمانی که از اهرم در فارکس خود استفاده می کنید باید همیشه به این اصل پایبند باشید که هدف از ورود به بازار فارکس کسب سود بیشتر در مقابل ضرر کمتر و نیز حفظ سرمایه می باشد. زیرا اگر سرمایه خود را در این بازار از دست دهید، در واقع باید از بازار خارج شوید، زیرا پولی جهت ادامه معامله در بازار نخواهید داشت.

آمار ثابت کرده است ، ۹۰ درصد کال مارجین های فارکس و از دست رفتن کل سرمایه مربوط به استفاده نامناسب از اهرم در این بازار می باشد. زمانی که از اهرم استفاده می شود در اصطلاح به آن شمشیر دو لبه گفته می شود. ولی بهتر است به آن شمشیر دو لبه ای گفته شود که سمت تیز آن همیشه به سمت گردن معامله گر می باشد.

ماشین حساب محاسبه اهرم در فارکس

ماشین حساب لوریج فارکس یکی از ابزارهای مهم در ترید است که به معاملهگران امکان می دهد تا با درک بهتری از ریسک و سود، به درستی در مورد معاملات تصمیم بگیرند. در واقع، ماشین حساب اهرم فارکس بر اساس میزان لوریج یا همان اهرم، میزان سرمایه موجود در حساب معاملاتی هر شخص، حجم معاملات، سود و زیان پتانسیلی، کار محاسبه را انجام می دهد.

برخی از سایت های معتبری که ماشین حساب لوریج فارکس را ارائه می دهند، عبارتند از:

سایت دنیای ترید

این سایت یک ماشین حساب هوشمند فارکس برای محاسبه پیپ، درصد ریسک و محاسبه حجم معامله در فارکس را در اختیار معاملهگران قرار می دهد.

سایت VFS Markets

در این سایت، ماشین حساب فارکس به همراه بسیاری از ابزارهای مفید در خصوص تحلیل فنی و بنیادی بازار فارکس ارائه می شود.

سایت Litefinance

ماشین حساب لوریج فارکس به همراه ماشین حساب فیبوناچی و نمودارهای مظنه در این سایت قابل دسترسی است.

در درس بعدی به آموزش انواع تحلیل در فارکس پرداخته ایم.

نسبت اهرمی رایج

در اینجا میخواهیم چند مورد از رایجترین نسبتهای اهرمی را معرفی کنیم. هر یک از این نسبتها توسط سرمایهگذاران، تحلیلگران بازار و وامدهندگان استفاده میشود.

نسبت بدهی به حقوق صاحبان سهام

این نسبت با مقایسه حقوق صاحبان سهام خود نشان میدهد که یک شرکت عملیات خود را تا چه حدی از طریق بدهی تامین کرده است. روش کار این نسبت با تقسیم کردن کل بدهی به کل حقوق صاحبان سهام محاسبه میشود. هرچه این نسبت عدد بالایی را نشان دهد، یعنی ریسک مالی سطح بالاتری دارد. در واقع شرکت برای تامین مالی بیشتر به بدهیها متکی است.

نسبت بدهی به دارایی

این نسبت نشان میدهد که چه مقداری از داراییهای شرکت به وسیله بدهی تامین مالی شدهاند. محاسبه این نسبت با تقسیم کردن کل بدهی بر کل داراییها انجام میشود. هر چقدر این نسبت عدد بالایی داشته باشد، نشان دهنده آن است که بخش زیادی از داراییهای شرکت توسط بدهی تامین مالی شده است. زمانی هم که شرکت در پرداخت تعهدات بدهی خود توانایی لازم را نداشته باشد، در واقع خطرهای مالی بیشتر خواهد شد.

نسبت بدهی به سرمایه

این نسبت مشابه با نسبت بدهی به حقوق صاحبان سهام است، اما هر دوی آنها نوع تامین مالی بدهی را در نظر گرفته اند. محاسبه این روش بر اساس تقسیم کل بدهی به مجموعه کل بدهی و کل حقوق صاحبان سهام است. هر چقدر این نسبت عدد بیشتری را نشان دهد، یعنی سطح اهرم کلی بالاتر است.

| شاخص | کاربرد | خطرات |

| نسبت بدهی به حقوق صاحبان سهام | توانایی پرداخت بدهی | افزایش ریسک مالی |

| نسبت بدهی به دارایی | ساختار سرمایه | آسیب پذیری بیشتر در برابر رکود اقتصادی |

| نسبت بدهی به سرمایه | بررسی نوع تامین مالی بدهی | عدد بالا، اهرم بالا |

اهمیت و کاربرد نسبتهای اهرمی

وقتی صحبت از نسبتهای اهرمی میشود، در واقع معیارهای مالی هستند که از آنها برای ارزیابی اهرمهای مالی یک شرکت استفاده میکنند. اهرم مالی میزان اتکای شرکت به تامین مالی با کمک بدهی را بیان میکند و یا وام را در مقایسه با تامین مالی با سهام جهت تامین مالی عملیات و داراییها نشان میدهد.

با کمک این نسبتها اطلاعات ارزشمندی را میتوانیم به دست بیاوریم که شامل:

توانایی پرداخت بدهی: توانایی شرکت برای آنکه تعهدات مالی خود را برآورد کند و از بالا رفتن بدهی جلوگیری نماید.

ساختار سرمایه: ترکیب سهام و بدهی که شرکت را تامین مالی میکند.

افزایش سود: زمانی که یک شرکت در وضعیت سودآوری قرار بگیرد، اهرم با استفاده از وجوه قرض گرفته برای ایجاد درآمد اضافی میتواند بازده حقوق صاحبان سهام را افزایش دهد. معمولاً هزینههای سود بدهی از مالیات کسر میشود و در نتیجه درآمد خالص شرکت افزایش مییابد.

خطرات

در شاخص نسبت اهرم میتوان با خطراتی هم مواجه شد. تجزیه و تحلیل سطح بدهیهای موجود میتواند به عنوان عامل مهمی باشد که طلبکاران در هنگام درخواست کردن وام شرکت به آن توجه ویژهای دارند. اهرم میزان ریسک را افزایش میدهد، اما اگر به صورت موفقیت آمیز باشد، پاداش زیادی با خود به همراه دارد.

افزایش ریسک مالی

اگر اهرم بالا باشد، میتواند تا حد قابل توجهی ریسک مالی شرکت را بالا ببرد. زمانی که شرکت با کاهش سودآوری مواجه شد، ممکن است برای آنکه بدهیهای خود را پرداخت کند، با مشکل مواجه شده و در نتیجه با سرعت بیشتری نزول کند.

آسیبپذیری بیشتر در برابر رکود اقتصادی

آن دسته از شرکتهایی که اهرم بالایی دارند، در برابر رکود اقتصادی آسیب پذیری آنها بیشتر است. در این روشها تعهدات بدهی ثابت آنها در زمانی که درآمدشان کم باشد، مدیریتشان را سختتر میکند.

انواع ضرایب اهرم

در ادامه با معرفی انواع اهرمها، میخواهیم توضیحاتی از انواع ضرایب اهرم ارائه دهیم.

اهرم عملیاتی

ضریب اهرم عملیاتی به نسبت هزینههای ثابت به هزینههای متغییر اشاره دارد. اگر شرکتی دارای اهرم عملیاتی بالایی باشد، یعنی شرکت هزینه بر است. به این معنی که بخش زیادی از هزینههای ثابت را در عملیات خود متحمل شده است. اگر در حجم فروش تغییرات کوچکی رخ دهد، باعث ایجاد تغییرات بزرگ در درآمد خواهد شد.

حالت منفی آن زمانی رخ میدهد که میزان تقاضای بازار کاهش یافته و هزینههای ثابت پوشش داده نشود.

زمانی که شرکت دارای اهرم عملیاتی قابل توجهی باشد، نسبت هزینههای ثابت به درآمد بالا بیشتر از ۵۰ درصد است. اما زمانی که شرکت دارای اهرم عملیاتی کم میباشد، در واقع نسبت هزینههای ثابت به درآمد پایین بوده و کمتر از ۲۰ درصد است.

اهرم مالی

وقتی صحبت از اهرم مالی میشود، یعنی میزان تعهدات یک شرکت و یا بدهی یک شرکت جهت تامین مالی فعالیتهای تجاری را برآورد میکنند.زمانی که به جای وجوه سهام از وجوه قرض گرفته شده استفاده شود، میتواند بازده حقوق صاحبان سهام و همچنین سود سهام هر یک از سهمها را بالاتر ببرد. اما این زمانی محقق خواهد شد که افزایش درآمد از سود پرداختی وامها بیشتر باشد.

اهرم ترکیبی

منظور از اهرم ترکیبی یعنی استفاده از اهرم عملیاتی و اهرم مانع است. در این زمان شما ترازنامه را با سود و زیان را مشاهده میکنید.

مواقع ایجاد اهرم Leverage

حال باید بررسی کنیم که چه موقع از اهرم Leverage استفاده می کنیم.

وام گرفتن برای خرید دارایی

زمانی که یک شرکت قصد خرید داراییهای خاص از جمله تجهیزات، ماشین آلات، املاک و یا مستغلات را دارد، اقدام به گرفتن وام میکند. به این روش وام با پشتوانه دارایی گفته میشود. این وام در بخش املاک و خرید داراییهای ثابت بسیار رایج است.

وام گرفتن بر اساس اعتبار کلی کسب و کار

در این شرایط شرکتها بر اساس اعتبار کلی خود اقدام به دریافت وام میکنند. این وام معمولاً تحت عنوان وام جریان نقدی شناخته است و فقط برای شرکتهای بزرگ امکان گرفتن آن وجود دارد.

وام گرفتن برای تأمین مالی یک ادغام

برخی مواقع شرکت برای تامین مالی خرید شرکت دیگر و یا ادغام کردن با شرکت دیگر اقدام به دریافت وام میکند، در این زمان اهرم ایجاد میشود.

ریسک ها و چالش های استفاده از اهرم در فارکس و سهام

زمانی که اهرم عملیاتی نسبت بالایی داشته باشد، یعنی یک شرکت فروش کمی دارد، اما هزینههای ثابتی داشته و یا حاشیه سود آن بالا است که باید پوشش داده شود، به همین خاطر میتواند به موارد زیر منجر شود:

هدف درآمد پایینتر: برای پوشش دادن هزینههای ثابت شرکت مجبور است که قیمت فروش را بالا ببرد که این موضوع باعث شده میزان تقاضا کاهش یافته و در نتیجه مقدار فروش کمتر شود.

عدم کافی بودن درآمد عملیاتی برای پوشش سایر هزینهها: زمانی که فروش به اندازه کافی نباشد، شرکت درآمد عملیاتی کافی برای پوشش دادن تمام هزینههای خود همچون حقوق، خرید مواد اولیه و بازپرداخت بدهی را دیگر نخواهد داشت. به همین خاطر باعث به وجود آمدن سود منفی می شود.

- پیچیدگی تحلیل ها:

- پیش بینی صحیح حرکات قیمتی، به ویژه در شرایط نوسانی، نیازمند تجربه و دانش بالاست.

- اثر روانشناسی:

- طمع برای کسب سود بیشتر و ترس از زیان می توانند تصمیم گیری های منطقی را تحت تأثیر قرار دهند.

- مارجین کال:

- در صورت استفاده از اهرم بالا و تحمل زیان، احتمال دریافت مارجین کال و بسته شدن معاملات وجود دارد.

نتیجه گیری

اهرم مالی یکی از جذاب ترین ابزارها در بازار فارکس و سهام است که می تواند سودهای بزرگ یا زیان های سنگینی به همراه داشته باشد. موفقیت در استفاده از اهرم، به دانش کافی، تحلیل دقیق بازار و مدیریت ریسک هوشمندانه بستگی دارد.

معامله گران باید با احتیاط از این ابزار استفاده کنند و همواره آماده مدیریت نوسانات و کنترل احساسات خود باشند. اگر اهرم به درستی مدیریت شود، می تواند به یک مزیت رقابتی ارزشمند تبدیل شود و مسیر موفقیت شما را در معاملات مالی هموار کند.

مدیر تولید محتوا - مشاور مالی

نویسنده این مقاله

به عنوان یکی از اولین اعضای تیم ایتسکا، از سال 2019 فعالیت خود را در بازار های مالی آغاز کردم. من تقریبا تمامی بروکر های موجود در وبسایت ایتسکا (بیش از 100 بروکر) را مورد بررسی قرار داده ام. همه اطلاعاتی که در خصوص بروکر ها در این وبسایت قرار گرفته را بازبینی کرده ام و سعی کرده ام که تمامی خطاهای احتمالی را اصلاح کنم. سوابق حرفه ای من شامل فعالیت در بخش بانکی و مدرک دانشگاهی در حوزه اقتصاد است. در حال حاضر یکی از مدرسین فارکس در سبک اسمارت مانی در ایران هستم. علاقمندی های من شامل تحقیقات در خصوص استراتژی های فارکس، مدریت سرمایه و ربات های معامله گر فارکس است.

مقالات مرتبط

نظرات و بررسی های کاربران

سلام و روز به خیر

متاسفانه فیلم آموزشی مشکل دارد و پخش نمی شود.

متشکرم

سلام وقت بخیر

چشم بررسی می کنیم