در این مقاله به آموزش استراتژی پوزیشن تریدینگ می پردازیم. در چند درس گذشته 3 استراتژی اسکالپ ، معاملات روزانه و سوئینگ را بررسی کردیم و اکنون آخرین استراتژی یعنی استراتژی معاملات موقعیت را بررسی می کنیم. این استراتژی مناسب افرادی می باشد که وقت کافی برای ترید نداشته و به معاملات بلند مدت چند هفته تا چند ماهه علاقه دارند.

بیشتر بخوانید : آموزش صفر تا صد فارکس

استراتژی پوزیشن تریدینگ چیست؟

استراتژی پوزیشن تریدینگ Position Trading Strategyیکی دیگر از استراتژی های معاملاتی در بازار های مالی می باشد. این اسراتژی برای افراد بادید بلند مدت بوده و در بازار فارکس ، بورس و ارز های دیجیتال کاربرد دارد. معامله گران این استراتژی معاملات چند هفته ای تا چند ماهه انجام می دهند. این استراتژی برای افرادی که نمی خواهند توجه زیادی به نوسانات بازار داشته باشند بسیار مفید است.

معامله گران سهم را از لحاظ تحلیل بنیادی بررسی کرده و در صورتی که به این نتیجه برسند که در چند هفته و یا چند ماه آینده رشد خوبی خواهد داشت ، آن را خریداری می کنند. میزان سود و در مقابل میزان ریسک استراتژی معامله موقعیتی بالاست. استراتژی معامله موقعیتی تکامل یافته مدل معاملات روزانه است. با این تفاوت که بازه زمانی آن بیشتر است. از طرفی شبیه سرمایه گذاری نیز می باشد. ولی اکثر افرادی که به سرمایه گذاری سهامی را میخرند ، قصد فروش آن را ندارند. ولی در پوزیشن تریدینگ فرد بعد از مدت زماتی که به سود مورد نظرش رسید سهام و یا ارز مورد نظر خود را می فروشد.

ریسک پوزیشن تریدینگ

هنگام استفاده از استراتژی پوزیشن تریدینگ حتما در نظر داشته باشید که بازار های مالی در کل جهان غیر قابل پیش بینی قطعی هستند. ممکن است شما مبالغ زیادی را برای خرید یک ارز و یا سهم در نظر گرفته و احتمال می دهید ارزش آن طی چند هفته آینده بالا تر رود و بازار تغییر روند داده و پیش بینی شما اشتباه باشد. در این صورت متحمل زیان زیادی خواهید شد. پس هنگام استفاده از معامله موقعیت حتما میزان ریسک پذیری خود را مورد سنجش قرار دهید.

بیشتر بخوانید : سوئینگ چیست؟

زمانی در این استراتژی موفق خواهید بود که قبل از معامله از ترکیب تحلیل بنیادی و تکنیکال استفاده کنید.

ظاهر استراتژی معامله موقعیتی ساده می باشد. در صورتی که این استراتژی به درک عمیق تر و بررسی بسیار بیشتری از بازار نیاز دارد. در ادامه ۴ استراتژی پوزیشن تریدینگ را برایتان آورده ایم.

استراتژی های مهم پوزیشن تریدینگ

افرادی که ترید بلند مدت انجام می دهند ، ابتدا جفت ارز و یا سهم مناسب خود را پیدا کرده و تحلیل بنیادی بر روی آن انجام دهند. بر اساس تحلیل های انجام شده احتمال می دهند قیمت در چند هفته و یا ماه آینده افزایش خوبی داشته باشد. بعد از تایید شدن آن لحاظ تحلیل بنیادی ، آنها را از لحاظ تحلیل تکنیکال نیز بررسی می کنند. در ادامه 4 استراتژی که بر اساس تحلیل تکنیکال عمل می کند را آورده ایم.

1 معامله بر اساس خطوط حمایت و مقاومت

خطوط حمایت و مقاومت تا حدودی می تواند معامله گر را از افزایش و یا کاهش قیمت آگاه سازد. به عنوان مثال زمانی که یک سهم پی در پی خطوط حمایت خود را شکسته و حمایت هایش را از دست می دهد ، یعنی روند نزولی می باشد و می تواند از کاهش قیمت ها سود کند. هنگام استفاده از خطوط حمایت و مقاومت موارد زیر را در نظر داشته باشید:

همیشه از خطوط حمایت و مقاومت قوی و پرقدرت برای تحلیل هایتان استفاده کنید. خطوطی قوی هستند که در آن نقاط تغییر روند قوی رخ داده و نیز خط از نقاط پیوت بیشتری عبور کرده باشد.

حتما از نقاط قدیمی تر نیز برای رسم خطوط حمایت و مقاومت استفاده کنید. در این مورد خطوط حمایت و مقاومت دینامیک نیز بسیار مهم می باشد. در بسیاری از موراد قیمت به سطوح دینامیکی واکنش بسیار بیشتری از خود نشانمی دهد.

2 استراتژی شکست خط روند

تشخیص نقاط شکست خط روند از اهمیت بسیار زیادی در میان معامله گران برخوردار است. زمانی که خط روند نزولی شکسته می شود زمان بسیار مناسبی برای خرید بوده و یک روند صعودی در پیش داریم. و در مقابل زمانی که خط روند صعودی شکسته شود ، زمان مناسبی برای پوزیشن SELL می باشد.

در شکل زیر نمودار قیمتی در حالت نزولی قرار دارد و در قسمت مشخص شده روند شکسته شده و حالت صعودی به خود گرفته است. این نقطه می تواند موقعیتی مناسبی برا خرید و ورود به معامله باشد.

دقت کنید شکست ها اغلب در نزدیکی خطوط حمایت و مقاومت روی می دهند. خط روند نزولی در نزدیکی سطح حمایت و خط روند صعودی در نزدیکی سطح مقاومتی شکسته می شود.

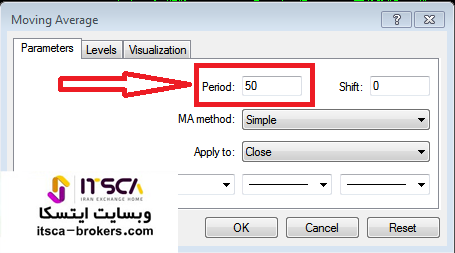

۳ استراتژی اندیکاتور میانگین متحرک ۵۰ روزه

اندیکاتور میانگین متحرک ۵۰ روزه یکی از معیار های بسیار مهم در پوزیشن تریدینگ می باشد. زمانی که نمودار میانگین متحرک ۵۰ روزه با ۱۰۰ و ۲۰۰ روزه تلاقی داشته باشد ، نشان از شروع یک روند بلند مدت جدید خواهد بود. در این استراتژی حد ضرر در زیر آخرین نوسان تنظیم می شود. به عنوان مثال در شکل زیر سه اندیکاتور میانگین کتحرک با دوره های زمانی 50 ، 100 و 200 روزه را رسم کرده ایم.

در شکل بالا لاین قرمز رنگ نشان دهنده خط ma با دوره 50 روزه و خط آبی رنگ 100 روزه و خط زرد رنگ 200 روزه می باشد. زمانی که خط قرمز رنگ با دو خط دیگر تلاقی پیدا کرد زمان خوبی برای ورود بوده و در این نمودار می توان پوزیشن SELL باز کرد. معامله گر معامله موقعیت می تواند در نقطه 1 و یا 2 وارد معامله شود. در نقطه 2 روند نزولی شروه شده و تا نقطه 3 و 4 این روند ادامه دارد. با توجه به تقاطع خط قرمز یعنی خطی که برای دوره 50 روزه رسم شده با دو خط دیگر می تواند سیگنال ورود و خروج تلقی شود.

۴ استراتژی روند برگشتی و یا اصلاحی

تشخیص روند برگشتی و اصلاحی بسیار مهم می باشد. اصلاح در تمامی روند های صعودی و نزولی وجود دارد. و معامله گران اسکالپ و روزانه از این اصلاح ها برای کسب سود استفاده می کنند. از طرف دیگر معامله گر زمانی که قیمت به سطوح مهمی می رسد باید بتواتد تشخیص دهد که آیا تغییر روند روی داده و روند برگشتی در راه است و یا این یک اصلاح کوچک می باشد. برای تشخیص این موارد لندیکاتور فیبوناچی می تواتد برایتان بسیار مفید و کار ساز باشد.

مراحل اجرای استراتژی پوزیشن تریدینگ

برای آنکه استراتژی پوزیشن تریدینگ را انجام دهید، باید یک سری مراحلی را سپری کنید.

تحلیل بنیادی

در ابتدا باید وضعیت مالی شرکتها به طور کامل بررسی شود. در کنار آن باید صنعت و بازار را به طور حرفهای تحلیل کنید. برای تحلیل میتوانید از ابزارهای مختلف استفاده کنید. همچنین رقیبان اصلی خودتان را بشناسید و عملکرد آنها را ارزیابی کنید.

در این زمینه بررسی کردن اخبار و رویدادهای مهم میتواند به شما کمک بیشتری کند تا تصمیمات بهتر و منطقیتری بگیرید.

تحلیل تکنیکال

حال باید به سراغ تحلیل تکنیکال بروید. در این زمینه باید روندهای بلند مدت را بشناسید. برای شناسایی کردن روندهای بلند مدت میتوانید از اندیکاتورها و الگوهای نموداری مختلف استفاده کنید. از طریق این اندیکاتورها میتوانید نقاط ورود و خروج را به خوبی پیدا نمایید.

مدیریت ریسک

برای آنکه از ضرر معاملات جلوگیری کنید، حتماً برای معاملات خود مدیریت ریسک داشته باشید. مدیریت ریسک به شیوههای مختلفی انجام میگیرد.

در ابتدا باید اندازه پوزیشن مناسب با دارایی و مهارت شما باشد. سپس در معاملهای که انجام میدهید، باید از حد ضرر و حد سود استفاده شود. سعی کنید سبد سرمایهگذاری خود را متنوع کنید تا در صورت به ضرر رسیدن یک دارایی، در دارایی دیگر این ضررها جبران شود.

صبر و تحمل

معاملهگران فارکس میتوانند به موفقیت برسند اگر در کنار داشتن یک سری تجربهها و استفاده کردن از یک سری ابزارها، صبر و تحمل داشته باشند. داشتن صبر و تحمل باعث میشود که از تصمیمهای احساسی بپرهیزید و همیشه به برنامه معاملاتی خودتان پایبند باشید.

مزایای استراتژی پوزیشن تریدینگ

- استراتژی پوزیشن تریدینگ یک استراتژی بلند مدت می باشد که از حرکات بزرگ سهام در هفته ها و ماه ها بهره می برد.

- این استراتژی اغلبی سود خوبی به همراه دارد.

- در این استراتژی چون قرار نیست بازار به صورت روزانه و همیشگی رصد شود ، معامله گر استرس و نگرانی های کمتری تحمل می کند.

- استراتژی معامله موقعتی به زمان کمتری نیاز دارد.

معایب پوزیشن تریدینگ

- هر استراتژی معاملاتی هم دارای مزایا و هم معایبی می باشد و قبل از استفاده از استراتژی برای ترید خود باید از معایب آن آگاهی لازم را داشته باشید.

- در بازار فارکس چون قرار است پوزیشن ها برای مدت طولانی باز بمانند ، باید مبلغی را به عنوان سوآپ به بروکر پرداخت کرد.

- برای معاملات موقعیت باید حسابی از بروکر را انتخاب کنید که معاملات شما را برای مدت مورد نظرتان باز نگه دارد.

- باز بودن پوزیشن ها برای مدت طولانی باعث افزایش هزینه ها می شود.

- در این استراتژی به نوعی سرمایه شما برای مدت طولانی قفل می شود. پس قبل از ورود به این استراتژی حتما می ان ریسک پذیری خودتان را مشخص سازید.

- این نوع استراتژی نیازمند مقادیر بالایی است. از طرفی تغییرات در بازار و اشتباه در پیش بینی معامله گر می تواتد منجر به از دست دادن کل سرمایه او شود.

تفاوت پوزیشن تریدینگ با سایر استراتژیها

- پوزیشن تریدینگ با استراتژیهای دیگر یک سری تفاوتهایی دارد که این تفاوتها رو بررسی میکنیم.

- استراتژی اسکالپینگ به نوسانات قیمتی در بازههای زمانی کوتاه تمرکز دارد.

- دی تریدینگ به نوسانات قیمتی روزانه بسیار متمرکز است.

- سوینگ تریدینگ همیشه به نوسانات قیمتی میان مدت توجه میکند.

| استراتژی | بازه زمانی | تمرکز اصلی | تحلیل غالب |

| پوزیشن تریدینگ | هفتهها، ماهها یا سالها | روندهای بلند مدت | بنیادی |

| اسکالپینگ | چند دقیقه تا چند ساعت | نوسانات کوتاهمدت | تکنیکال |

| دی تریدینگ | روزانه | نوسانات روزانه | نکنیکال |

| سوئینگ تریدینگ | چند روز تا چند هفته | نوسانات میانمدت | ترکیبی از بنیادی و تکنیکال |

نکات مهم در پوزیشن تریدینگ

قبل از اینکه اقدام به شروع معاملات نمایید، سعی کنید در مورد بازارها و ابزارهای تحلیل دانش کافی به دست بیاورید. داشتن آگاهی و اطلاعات از روانشناسی معاملهگری باعث میشود که بتوانید احساسات خودتان را کنترل کنید و از گرفتن تصمیمهای اشتباه بپرهیزید.

توصیه میکنیم تنوع سرمایهگذاری داشته باشید و از داراییهای مختلف برای سرمایهگذاری استفاده نمایید.

چه کسانی برای پوزیشن تریدینگ مناسب هستند؟

کسانی که به دنبال سرمایهگذاریهای بلند مدت هستند، همچنین تحمل ریسک آنها بسیار بالاتر است. افرادی که به تحلیلهای بنیادی علاقمند بوده و صبور هستند، همچنین افرادی که از استراتژی پوزیشن تریدینگ استفاده میکنند، باید نظم معاملاتی داشته باشند.

نتیجه گیری

در استراتژی پوزیشن تریدینگ معامله گر از تحلیل بنیادی و تکنیکال برای شناسایی شدن روند بازار استفاده می کند. این استراتژی با اینکه یکی از استراتژی های سود ده می باشد ، به دلیل نیازمند بودن به تحلیل های دقیق برای افراد تازه کار زیاد مناسب نیست. ولی اگر در بازار فارکس فعال بوده و معاملات روزانه و سوئینگ …. خوبی دارید ، با آموزش این استراتژی می توانید دانش خود را افزایش داده و با تصمیم کیری صحیح معاملات موقعیت را جایگزین معاملات روزانه کنید.