زمانی که در یک روند صعودی قرار داریم زمانی پیش خواهد آمد که به انتهای روند رسیده و شاهد الگو های برگشتی در نمودار هستیم. یکی از این الگو ها الگوی برگشت روند ماژور می باشد. در این مقاله نحوه معامله در برگشت روند ماژور در سقف را با مثال هایی از متاتریدر آموزش می دهیم.

این مقاله درس 35 از آموزش پرایس اکشن الهام گرفته از سبک ال بروکس می باشد. این دوره توسط وبسایت ایتسکا به زبان فارسی و به صورت رایگان برای آموزش شما ایجاد شده است تا بتوانید با آموزش در این حوزه به درآمد برسید.

برگشت روند ماژور در سقف

برای تایید برگشت روند ماژور در سقف باید شرایطی برقرار باشد.

- موقعیت شکل گیری این الگوی برگشتی مناسب باشد.

- خط روند صعودی به سمت پایین شکسته شود.

- فشار فروش بالا بوده و قیمت ها به خط میانگین متحرک برسند.

- در این حرکت صعودی یک سقف ایجاد شود.

- شکل گیری سیگنال بار و کی بار (کندل سیگنال نزولی)

نحوه معامله در برگشت روند ماژور در سقف

برای آموزش معامله در برگشت روند ماژور در سقف کارمان را با یک مثال شروع می کنیم. همانند روال قبلی در شکل های متوالی کندل به کندل پیش رفته و نحوه معامله در این مثال را برایتان آموزش می دهیم. شکل های بعدی ادامه کندل های شکل زیر هستند. در درس قبلی نحوه معامله در فارکس را آموزش دادیم و اینک به مسایل ریزتر می پردازیم.

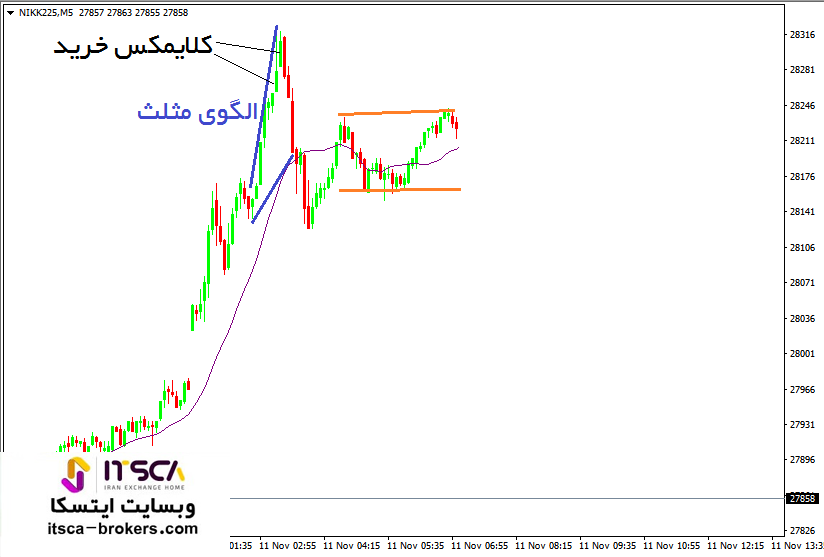

در شکل زیر ابتدا یک کانال صعودی را می بینید. سپس خط روند صعودی به سمت پایین شکسته شده است. و در نقطه شکست شاهد فشار فروش هستیم. میانگین متحرک نیز به سمت پایین شکسته شده است. پس تا این قسمت موقعیت الگو مناسب می باشد.

اما در شکل بالا بعد از الگو یک گام صعودی دیگر را می بینید که سقف بالاتری ایجاد کرده است. قدرت گام صعودی نیز با توجه به کندل هایی که در شکل بالا می بینید بالاست.

اگر دقت کنید کندل نزولی که به عنوان آخرین کندل مشاهده می کنید سایه های بلند تری نسبت به بدنه داشته و زیاد قوی نیست و نمی تواند سیگنال مناسبی برای فروش باشد.

در شکل بالا چون کندل های روندی خرید پشت سر هم بوده و نشان از قدرت خریداران دارد ، مکان مناسبی برای فروش نمی باشد.

پس اگر در این قسمت فروخته اید و ستاپ فروش ضعیف بوده و بازار صعودی شده است ، بلافاصله از معامله خارج شوید.

برای مثال می توانید حد ضرر را در نقطه سر به سر و یا بالای کندل سیگنال قرار داده و با زده آن معامله شما بسته شود. در این حالت ضرر کمتری خواهید داشت. در واقع در ین قسمت فشار خرید بیشتر بوده و سیگنال خرید می باشد.

به ادامه نمودار بالا توجه کنید. همانطور که در شکل زیر می بینید بازار نزولی نشده و فعلا در حال بالا رفتن است. بعد از شکل بالا در ادامه کندل ها شاهد چند پولبک و بعد کندل های صعودی هستیم. سایه های بالایی در بالای کندل های صعودی نشان از فشار فروش دارند. پس بهتر است دوباره نفروخته و منتظر کندل های بعدی بمانیم.

حتی اگر در مرحله قبلی فروخته باشید با مشاهده ادامه نمودار در شکل زیر بهتر است سفارش خود را ببندید. و با ضرر کمتر خارج شوید.

در مشال بالا الگوی برگشت روند ماژور در سقف شکست خورد. پس باید دوباره خط روند صعودی به سمت پایین شکسته شود.

ادامه نمودار و کندل ها در شکل زیر رسم شده است. بازار به سمت صعودی شدن پیش رفته است. و در این مسیر فشار خرید زیادی را می بینیم. در مسیر چندین گام نزولی را می بینیم.

در طول مسیر چندین ستاپ خرید نیز می بینیم. ولی بهتر است در این مسیر که هر لحظه امکان برگشت روند وجود دارد ، نخرید. و منتظر تشکیل سیگنال نزولی بمانید. در انتهای روند الگوی کنج را نیز می بینید.

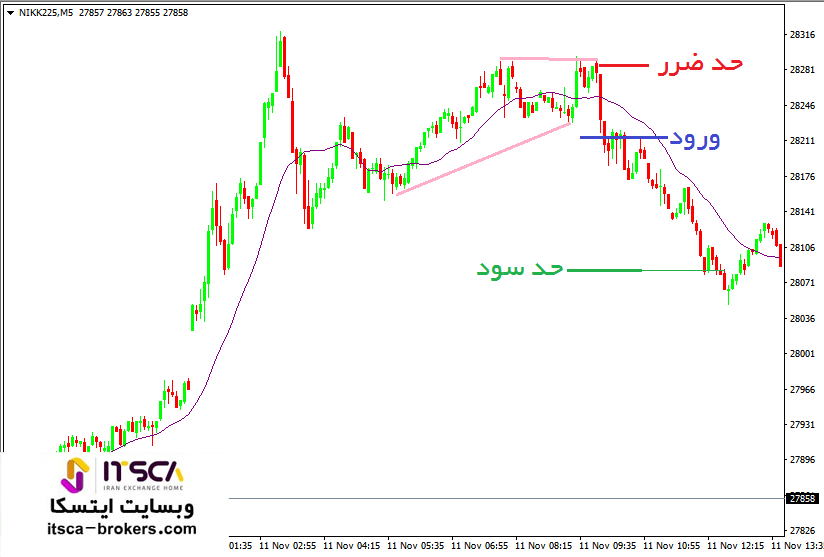

سایه بالایی در آخرین کندل نزولی نشام از فشار فروش دارد. این مورد نشا دهنده الگوی برگشت روند ماژور و ستاپ خوبی برای فروش است. پس مانند شکل بالا یک تیک پایین تر از کندل سیگنال وارد شده و حد ضرر را نیز بالای کندل سیگنال قرار می دهیم.

بعد از کندل سیگنال شاهد گپ نیز هستیم. و این ستاپ خوبی برای فروش است. مثالی که برایتان آورده ایم چارت روزانه می باشد. در این مثال الگوی برگشت روند ماژور با سقف بالاتر و نیز شکست خط روند را می بینید. پس هم الگوی کنج و هم الگوی برگشت روند ماژور و نیز یک پرچم نهایی را در مثال بالا می توان دید.

ادامه نمودار و چند کندل بعدی را در شکل زیر می بینید. پس در زیر کندل سیگنال فروختید. با مشاده کندل بعدی شاید با خود بگویید سیگنال خرید می باشد. در حالیه شواهد نشان از در جهت فروش بودن بازار دارد.

در شکل بعدی دوباره بازار کمی بالاتر رفته است. چون الگوی کنج در نمودار وجود دارد ، احتمالا شهده دو گام نزولی دیگر باشیم.

اگر برگشت روند شکست بخورد ، باید برای خارج شدن از معامله آماده باشید. در این حالت می توانید در نقطه سر به سر خارج شوید. و یا اگر بازار به صعودی شدنش ادامه دهد در قیمت بازار و باز ضرر کمتر از معامله خارج شوید. سپس بازار بالا تر رفته و الگوی برگشت روند ماژور با سقف پایین تر ایجاد شده است. اگر دقت کنید حد ضرر زده نشده است و اگر یک تیک پایین تر از کندل سیگنال خریده بودید ، هنوز معامله شما باز است. با مشاهده الگوی برگشت روند در سقف دوم می توانید با مشاهده کندل سیگنال نزولی بعدی مانند شکل زیر به حجم معامله خود اضافه کنید.

گاهی اوقات چند سقف تشکیل شده و بعد الگوی برگشت روند ماژور ایجاد می شود.

در شکل بالا یک الگوی برگشتی و نیز یک کندل نزولی تشکیل شده است. و سقف ایجاد شده نیز پایین تر از سقف قبلی قرار دارد.

در شکل زیر ادامه نمودار که همان شکل کامل می باشد را برایتان رسم کرده ایم.

در این شکل می توانیم حد سود را دو برابر ریسک در نظر گرفته و یا از ترلینگ استاپ و سود متغیر استفاده کنید. پولبک های بعدی مکان های مناسبی برای خروج از معامله و کسب سود هستند. به عنوان مثال در کندل انتهایی سایه بالایی نشان از قدرت خریداران و ضعف فروشندگان داشته و موقعیت مناسبی براب خروج از بازار است.

اسپایک و کانال در برگشت روند ماژور

گاهی اوقات که در نمودار صعودی اسپایک و کانال مشاهده شود ، بعد از آن الگوی برگشت روند ماژور در سقف خواهیم داشت. معمولا بعد از آنها حرکت نزولی ادامه پیدا می کند تا کف کانال و یا اسپایک را تست کند.

معمولا در کانال سه گام صعودی ایجاد می شود. گام اول همان اسپایک بوده و بعد پولبک ایجاد می شود. و بعد دو گام صعودی دیگر ایجاد می شود. و گاهی اوقات این کانال به شکل یک الگوی کنج نیز می باشد.

سپس باید دنبال یک شکست صعود در بالای کانال باشیم. برای مشاهده برگشت روند ماژور باید این شکست موفقیت آمیز نباشد.

شکست خط روند در کانال صعودی به سمت پایین

اگر در کانال صعودی خط روند صعودی به سمت پایین شکسته شود ، آنگاه احتمالا قیمت ها کاهش یافته و میانگین متحرک را تست کند. بعد از شکست یک گام صعودی دیگر شکل می گیرد که گام ضعیفی خواهد بود.

سپس قسمت ها دوباره بالا می رود تا سقف کانال را تست کند. در این حالت احتمالا الگوی برگشت روند ماژور در سقف شکل گرفته است. و بعد از الگو باید کندل سیگنال نزلی نیز ایجاد شود. مثال دیگری برایتان آورده ایم.

این مثال را در 8 شکل و کندل به کندل برایتان بیان کرده ایم تا با مشاهده کندل های بعدی در بازار بتوانید تصمیم درستی بگیرید.

ابتدا دو اسپایک صعودی قوی در نمودار می بینید. سپس یک کانال داریم که تا حدودی الگوی کنج نیز محسوب می شود. اگر ارتفاع اسپایک را اندازه گرفته و بالا بروید ، به احتمال زیاد به اندازه این ارتفاع کانال رشد خواهد کرد.

در انتهای کانال یک کندل دوجی به شکل اینساید بار نیز داریم. پس احتمالا انتهای کانال همان سقف ما باشد. پس می توانید در زیر کندل اینساید بار بفروشید. از طرف دیگر چون فعلا روند بازار صعودی است ، فروش در این موقعیت زیاد منطقی نمی باشد.

اگر به شکل بالا دقت کنید ، بازار پایین آمده و به میانگین متحرک رسیده و کف کانال را نیز شکسته است.

در این شرایط اگر بازار دوباره بالا رفته و بخواهد سقف کانال را تست کند ، آنگاه احتملا الگوی برگشت روند ماژور در سقف ایجاد خواهد شد.

ادامه نمودار در شکل زیر رسم شده است. همان زور که می بینید بازار بالا رفته تا سقف کانال را تست کند. از طرف دیگر کندل چکش معکوس خود نشانه ای از برگشت روند می باشد. این کندل های صعودی قوی نبوده و همپوشانی ندارند. پس دومین گام صع.دی ضعیف می باشد.

اگر روند صعودی شامل 20 کندل باشد ، آنگاه تست سقف قبلی باید حداقل به اندازه 5 تا 10 کندل باشد. و بهتر است این گام صعودی دوم ضعیف باشد. از طرف دیگر باید شاهد فشار فروش نیز باشیم. یعنی کند های صعودی بدنه کوچک و سایه های بلندی داشته باشند. و هر از گاهی شاهد توقف و کندل نزولی نیز باشیم.

اگر به شکل بالا دقت کنید 8 کندل رو به بالا حرکت کرده اند و پولبک و کندل های نزولی نیز در این روند صعودی کوچک و ضعیف قابل مشاهده است.

اگر ستاپی که ایجاد شده است ، دقیق نباشد باید صبر کنیم. باید منتظر یک شکست نزولی قوی و یا کندل سیگنل نزولی در بازار بمانیم. شکل زیر ادامه کندل های شکل قبلی می باشد.

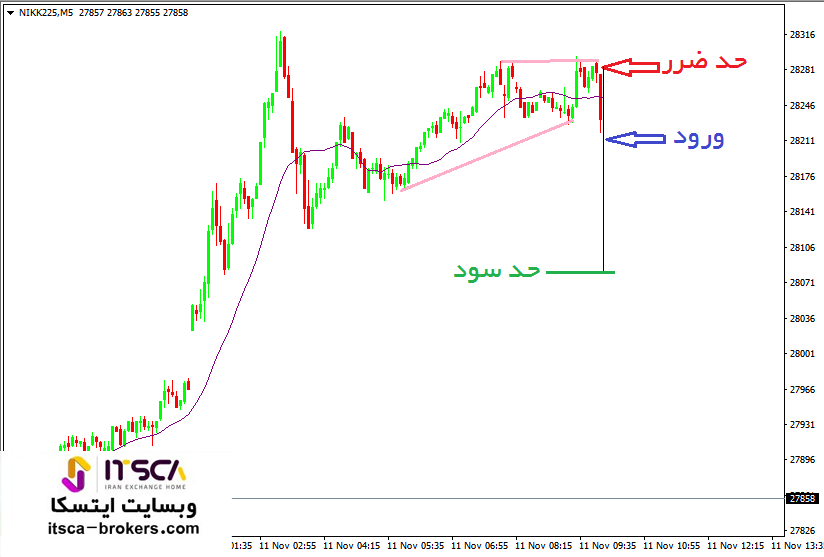

در شکل بالا سقف جدیدی ایجاد شده و کندل سیگنال نیز تشکیل یافته است. پس می توانید در زیر کندل سیگنال سفارش فروش خود را بگذارید و حد ضرر خود را نیز یک تیک بالاتر از کندل سیگنال قرار دهید.

دقت کنید اکثر الگو های برگشتی احتمل کمی برای موفقیت دارند. (40-50 درصد) و معمولا هنگام شکل گیری این الگو ها در جهت برگشت روند قرار نمی گیریم. و تا زمانی که شکست نز.لی ایجاد نشود در چهت فروش قرار نمی گیریم.

باید در این نوع معامله نیز معادله تریدر مثبت باشد. یعنی زمانی که احتمال موفقیت در معامله کم باشد ، باید بازدهی بزرگتر از ریسک باشد. و در این مورد بازدهی حداقل باید دو برابر ریسک باشد. پس حد ضرر را مشخص کرده و حد سود خود را دو برابر آن در نظر بگیرید.

پس فرض کنید در کف کندل سیگنال فروختید. و حد سود و ضرر را نیز مانند شکل زیر قرار دهید.

در قسمت حد سود باید تمام و یا بخشی از سود خود را از معامله خارج کنید.

قرار گرفتن بازار در جهت فروش

اگر بازار پایین تر از کندل سیگنال برود ، لزوما در جهت فروش قرار نگرفته است. برای قرار گرفتن بازار در جهت فروش باید شرایط زیر را داشته باشیم.

- کندل ورود باید کندل نزولی بزرگی باشد.

- محل شکل گیری کندل ورود نیز مناسب باشد.

- چند کندل نزولی متوالی شکل بگیرد.

- شکست قوی در زیر میانگین متحرک

حد سود در معامله در برگشت روند ماژور در سقف

احتمال موفقیت معامله در برگشت روند ماژور در سقف پایین بوده و قطعه 60 در صد نمی باشد. پی بازدهی را باید دو بربار ریسک در نظر بگیریم. پس زمانی که به این حد سود رسیدیم نیمی از سود خود را از بازار می گیریم.

در شکل زیر ادامه نمودار مثال بالا را می بینیم. در نقطه مشخص شده می توانید مقداری از سود خود را بگیرید. در مثال حد سود را دو برابر ریسک در نظر گرفته ایم.

پولبک ها در معامله در برگشت روند ماژور در سقف

آیا وجود پولبک ها در معامله در برگشت روند ماژور در سقف مانع از تحلیل صحیح می شود؟

خیر.

در یک معامله وقتی می خواهید سوئینگ کنید باید انتظار داشته باشید پولبک های زیادی شکل بگیرند.

پس در هر گام نزولی که ایجاد می شود ، شاهد پولبک نیز خواهیم بود.

گاهی اوقات اولین پولبک بالاتر از نقطه ورود قرار می گیرد. پس حد ضرر را زیاد نزدیک به نقطه ورو قرار ندهید. زیرا احتمال دارد بازار کمی بالاتر از نقطه ورود رفته و دوباره به روند نزولی خود ادامه دهد.

بعد از اولین پولبک می توانید حد ضرر خود را پایین تر آورده و در نقطه سر به سر قرار دهید.

پس اگر می دانید بازار در رووند نزولی قرار دارد با مشاهده پولبک ها از معامله خارج نشده و به حد سود و ضرر خود پایبند بمانید. زیرا در یک روند مشخص 80 درصد تلاش ها برای تغییر روند به نتیجه نخواهد رسید.

به مثال قبلی بر می گردیم و چند کندل بعدی را برایتان رسم می کنیم.

در شکل بالا در قسمت مشخص شده مقداری از سود خود را می گیریم. با توجه به شکل بالا می بینید که یک پولبک ایجاد شده است. با توجه به اینکه سقف های کوتاه تری در حال شکل گیری هستند به احتمال زیاد در روند نزولی قرار داریم.

پس معامله فروش خود را نگه داشته و حد ضر خود را پایین تر آورده و در قسمت مشخص شده در شکل بالا قرار می دهم. حد سود نیز به اندازه دو برابر حد ضرر جدی تعدیل خواهد شد.

ادامه نمودار را در شکل زیر می بینید. چون بعد از کانال معمولا بازار در روند رنج قرار می گیرد ، در این مثال نیز بعد از مشاهده الگو بازار در روند رنج قرار گرفته است.

اما در انتهای روند رنج یک کندل نزولی قوی را می بینید. پس می توایند در کف این کانال حجم معامله خود را افزایش داده و دوباره سفارش فروش باز کنید. در شکل زیر نمودار کامل را برایتان رسم کرده ایم.

تست نقطه شکست

دقت کنید در چارت های قیمتی همیشه نقطه شکست تست می شود. و در اکثر موارد بالاتر از نقطه ورود تست می شود. و فروشندگانی که حد ضررشان را در نقطه سر به سر قرار می دهند ، حد ضررشان زده می شود.

تریلینگ استاپ معامله در برگشت روند ماژور در سقف

یکی از تکنیک های مهمی که معامله گران فارکس از آن استفاده می کنند ، تریلینگ استاپ در متاتریدر می باشد. زمانی که روند نزولی ادامه می یابد باید حد ضررتان را پایین تر بیاورید. و هر چه قیمت ها پایین تر می آیند و پولبک های جدیدتری شکل می گیرند ، باید حد ضرر را به سقف کندل های سیگنال پایین تر بیاورید.

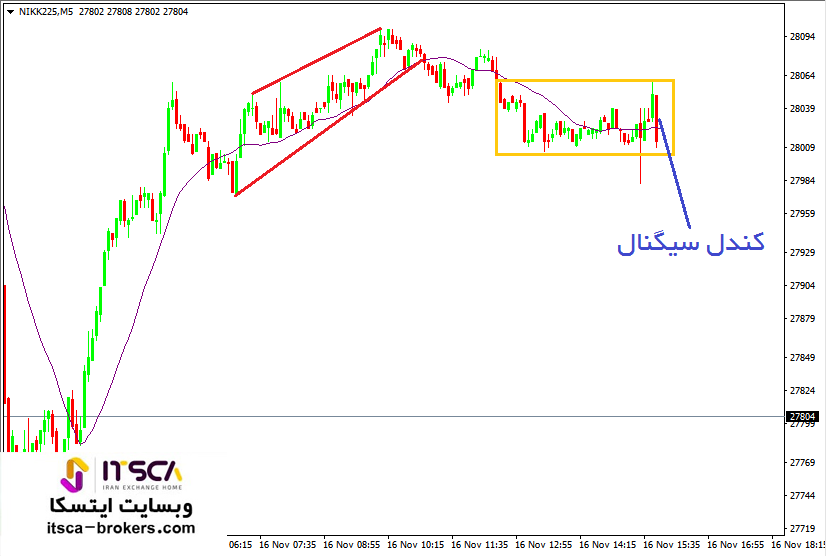

اینک مثال دیگری را بررسی می کنیم.

در شکل زیر یک روند صعودی قوی را مشاهده می کنید. در انتهای روند ، الگوی مثلث و بعد یک شکست نزولی قوی در بازار می بینیم. کندل های نهایی که در شکل مشخص کرده ایم ، کلایمکس خرید می باشند.

میانگین متحرک نیز به سمت پایین شکسته شده است. بعد از شکست بازار وارد یک روند رنج شده است. و می دانید احتمال موفقیت در بازار رنج 50 -50 می باشد. بهتر است در این موقعیت معامله نکنید تا روند مشخص شود. و باید منتظر یک سیگنال فروش قوی بمانید. ادامه نمودار را رسم کرده ایم.

در شکل زیر دو گام صعودی دیگر را مشاهده می کنید.

برای ورود در هر معامله ای باید به دنبال شواهد بیشتری بمانید. مانند موارد زیر:

- الگوی کنج در سقف

- گام اندازه گیری شده

- کندل سیگنال دوم

- کندل سیگنال نزولی

پس تمامی موراد را در مثال بررسی می کنیم و اگر موارد وجود داشت ، وارد معامله می شویم. در مثال بالا کندل های سیگنال نزولی معتبر نبوده و باید منتظر کندل های بعدی بود. در شکل زیر ادامخ نمودار را برایتان رسم کرده ایم. الگوی کنج و دو سیکنال پر قدرت نزولی نشانه خوبی برای گذاشتن سفارش فروش می باشند.

این کندل در زیر میانگین متحرک بسته شده است. شکل زیر ادامه کندل ها می باشد. در قسمت مشخص شده وارد بازار شده و حد سود را نیز مثل روال قبل دو برابر حد ضرر قرار داده و در نقطه مشخص شده نیم و یا تمامی معاملات را می بندیم.