الگوی کنج wedge یکی دیگر از الگو های برگشتی در پرایس اکشن است. الگوی کنج با نام های دیگری از قبیل الگوی گوه و الگوی وج نیز شناخته می شود. در این قسمت این الگو و کاربرد آن در تشخیص برگشت روند و نحوه معامله هنگام مشاهده این الگو را بررسی کرده و آموزش می دهیم. اکثر الگوهای برگشتی نوعی روند رنج هستند و الگوی کنج نیز از این موضوع مستثنی نیست. این دوره توسط وبسایت ایتسکا الهام گرفته از سبک ال بروکس به زبان فارسی و به صورت کاملا رایگان ایجاد شده است.

الگوی کنج (گوه) چیست؟

این الگو با نام های دیگری از قبیل گوه و وج نیز میان تحلیل گران و تریدر ها شناخته می شود. در حالت نرمال این الگو شبیه گوه می باشد. الگوی کنج کانالی است که خطوط آن همگرا شده اند. این الگو می تواند در سقف شیب صعودی داشته و یا در کف شیب نزولی داشته باشد.

ویژگی های الگوی گوه

- این الگو سه گام دارد.

- سه گام در داخل یک کانال واقع شده است.

- اگر کانال شیب صعودی و یا نزولی باشد، الگوی کنج نامیده می شود.

- ولی اگر این سه حرکت روندی اصلاحی باشد، الگوی مثلث نامیده می شود.

انواع الگوی کنج

- برگشت روند

- پولبک

الگوی کنج می تواند یک الگوی برگشتی و یا یک پولبک باشد.

الگوی کنج برگشتی

الگوی کنج برگشتی هم می تواند نشان دهنده پایان روند صعودی و یا نزولی بوده و یا پایان یک گام در روند رنج باشد. در شکل زیر یک الگوی وج با شیب زیاد را می بینید. این الگو از سه گام تشکیل شده است.

در انتهای روند الگوی ioi اینساید بار ، اوت ساید بار و اینساید بار را نیز می بینید که نشان دهنده منطقی بودن سفارش گذاری Sell در این نقطه دارد.

الگوی کنج به شکل پولبک

الگوی کنج می تواند به شکل یک پولبک در روند صعودی و یا نزولی نیز ایجاد شود. به عنوان مثال پرچم صعودی می تواند به شکل یک وج باشد. پرچم صعودی یک روند نزولی بسیار کوچک در دل روند صعودی می باشد.

یعنی ابتدا یک روند صعودی داشته و بعد یک پولبک به شکل گوه تشکیل می شود و بعد دوباره روند صعودی ادامه پیدا خواهد کرد.

در روند نزولی نیز ابتدا نمودار پایین آمده و بعد یک پولبک صعودی به شکل وج صعودی تشکیل شده و بعد دوباره روند نزولی ادامه خواهد یافت. این پولبک صعودی در میان روند نزولی پولبک کنج و یا همان پولبک وج نامیده می شود.

در شکل زیر در یک روند صعودی قرار داریم.

همانطور که در شکل بالا می بینید الگو های وج پایین روند در دل روند صعودی رسم کرده ایم و این الگو ها بیانگر پولبک در این روند هستند. هر پولبک یک روند نزولی بسیار کوچک می باشد. هر گوه نیز شامل سه گام می باشد. اگر به شکل بالا و الگو ها دقت کنید ، می توانید تعدا گام های داخل گوه قابل شمارش می باشند.

الگوی کنج بالارونده (صعودی)

الگوی کنج بالا رونده = سقف بالقوه

یعنی هر زمان الگوی کنج بالا رونده داشته باشیم ، آنگاه یک سقف بالقوه نیز داریم. در این حالت انتظار داریم در سقف الگوی گوه یک شکست ناموفق صورت گرفته و روند بازار عوض شده و به سمت پایین برگردیم.

معمولا در داخل این الگو یک سیگنال بار و کی بار نزولی نیز خواهیم داشت که سیگنال مناسبی برای تغییر روند می باشد.

الگوی کنج پایین رونده (نزولی)

الگوی کنجی که در کف یک نمودار نزولی ایجاد می شود ، الگوی کنج پایین رونده می باشد. در این حالت نیز کف الگو شکسته شده و بعد یک برگشت روند قوی خواهیم داشت. در این مورد نیز مانن روال قبلی یک کندل سیگنال صعودی قوی برای تایید برگشت روند خواهیم داشت.

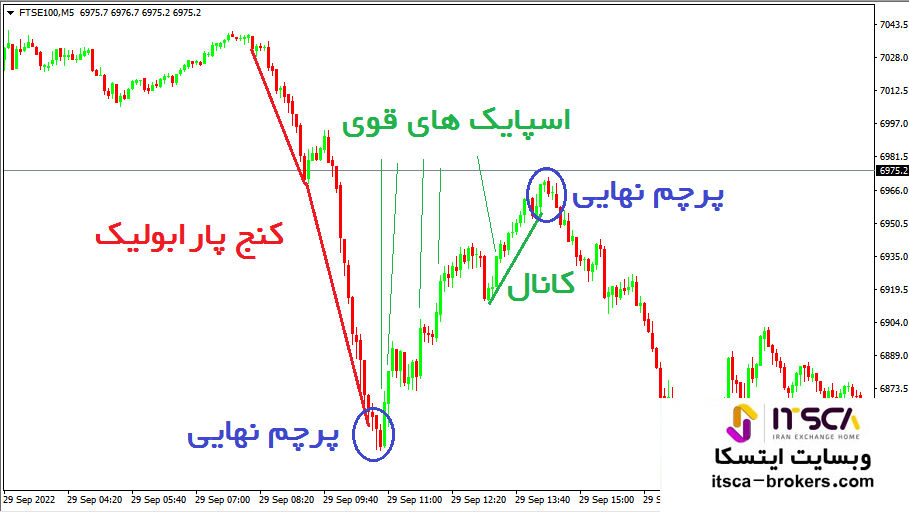

در شکل زیر یک الگوی کنج در کف را می بینید.

الگوی گوه شامل 3 گام نزولی بوده و کف الگو شکسته شده است. در چند کندل آخر نیز می بینیم که الگوی پرچم نهایی تشکیل شده است. این شرایط ستاپ و موقعیت خوبی برای خرید می باشد و انتظار داریم حداقل 10 کندل و دو گام صعودی بعد از آن روند صعودی داشته باشیم. این الگو از لحاظ ظاهری نیز شبیه گوه (کنج) می باشد. زیرا اضلاع کانال همگرا شده اند.

الگوی کنج پارابولیک

برای بررسی الگوی کنج پارابولیک از مثال زیر استفاده کرده ایم.

در شکل بالا در قسمت های مشخص شده کندل های اسپایک صعودی قوی را می بینید. بعد از این اسپایک ها شاهد یک کانال صعودی هستیم و آن را برایتان رسم کرده ایم. این کانال شامل 3 حرکت می باشد.

قبل از شروع این حرکت صعودی ، روند نزولی را می بینید که خط های روند آن را رسم کرده ایم. این خط ها یک منحنی پارابولیک را ایجاد کرده اند و ما این منحنی و الگو را به عنوان الگوی وج در نظر می گیریم. با اینکه این الگو هیچ شباهتی به گوه ندارد. این الگو فقط سه گام داشته و نشان دهنده کلایمکس در انتهای روند نزولی بوده و بیانگر برگشت روند می باشد.

تفاوت الگوی کنج و مثلث

الگوی کنج و مثلث هر دو یک چیز هستند. هر دو الگو شامل سه گام است. به عنوان مثال در شکل زیر مثلث هایی که در نمودار ایجاد شده اند را برایتان مشخص کرده ایم.

البروکس الگو هایی که از سه گام تشکیل شده و در روند رنج ایجاد می شود را به عنوان الگوی مثلث در نظر می گیرد.حال این الگو های ایجاد شده دقیقا به شکل مثلث باشد و یا نباشد. اگر به مثال بالا دقت کنید بهضی از این الگو ها به شکل مثلث بوده و بعضی دیگر مثلث نیستند. ولی چون در روند رنج ایجاد شده اند ، آنها را به جای الگوی کنج ، مثلث در نظر می گیریم.

در شکل بالا ابتدا در یک روند صعودی قرار داریم ، در قله های این نمودار می توان الگوی گوه را رسم کرد. در قسمت مشخص شده نیز الگوی برگشت روند ماژور را می بینید. برای استفاده از الگوی کنج باید در انتهای الگو کندل سیگنال را نیز ببینید. من کندل سیگنال را برایتان مشخص کرده ام. تریدر ها می توانند سفارش فروش خود را یک تیک پایین تر از این کندل سیگنال قرار دهند.

بررسی الگوی کنج

الگوی کنج همان کانال است. در مقدار کندلی که بین دو خط جای بگیرد ، کانال محسوب می شود. حال ممکن است این دو خط موازی ، همگرا و یا واگرا باشند. طبق روال عادی تمامی کانال ها اغلب در جهت مخالف کانال شکسته شده و وارد یک روند رنج می شوند.

پس اگر یک الگوی کنج افزایشی داشته باشیم ، معمولا بعد از آن یک شکست نزولی خواهیم داشت. الگوی کنج همان عملکرد پرچم نزولی داشته و باید مانند آن عمل کنیم.

و اگر یک الگوی کنج نزولی داشته باشیم ، معمولا بعد از آن یک شکست صعودی خواهیم داشت. این الگوی کنج نیز همان عملکرد پرچم صعودی داشته و باید مانند آن عمل کنیم.

الگوی کنج ناموفق

در 25 درصد موارد الگوی کنج در بازار موفق نبوده و باعث برگشت بازار نمی شود و شکست در جهت مخالف صورت می گیرد.

یعنی ممکن است یک کنج صعودی داشته باشیم و بعد از این گوه بازار برنگشته و شکست قدرتمندتری به بالا داشته و بازار با شیب بیشتری به روند صعودی خود ادامه دهد.

از طرف دیگر ممکن است گوه نزولی در کف داشته باشیم. اما بر خلاف انتظار به جای شکست صعودی ، بازار در جهت مخالف یعنی نزولی شکسته شود و بازار با شیب بیشتری ب روند نزولی خود ادامه دهد.

در کل زمانی که احتمال برگشت روند کم باشد ، پس باید منتظر یک شکست قوی در راستای روند و ادامه دار بودن روند با قدرت و شیب بیشتری بود.

این تا مقدار مشخصی ادامه پیدا خواهد کرد و معمولا بعد از آن دو گام خواهیم داشت.

حد سود در الگوی کنج

الگوی کنج همان کانال محسوب می شود و کانال نیز در نهایت به یک روند رنج تبدیل خواهد شد. اگر الگوی کنج صعودی در سقف داشته باشیم ، اولین حد سود را در کف این الگو قرار می دهیم. اگر قیمت از کف الگو نیز پایین تر برود هدف سود بعدی به اندازه ارتفاع کنج پایین تر خواهد آمد.

در شکل زیر مثالی برای نحوه قرار دادن حد سود در الگوی گوه برایتان آورده ایم.

در شکل بالا ابتدا در یک روند نزولی قرار داریم. الگوی کنج نزولی را برایتان رسم کرده ایم. این الگو هم می تواند کوچک بوده و هم مانند خط باریک تر بزرگ نیز رسم شود.

ابتدا حد سود را دقیقا در سقف الگوی وج قرار می دهیم. ارتفاع الگوی وج را اندازه بگیرید و حدف دوم را نیز به اندازه ارتفاع کنج بالا ببرید. در شکل بالا حد سود اول و دوم الگوی گوه را برایتان مشخص کرده ایم.

شکست نزولی در الگوی گوه پایین رونده

برای مثال یک الگوی گوه در کف داریم. و برخلاف انتظار می بینیم به جای شکست صعودی و تغییر روند ، به سمت پایین شکسته شده است. اندازه حرکت نزولی را بر اساس ارتفاع این الگو محاسبه می کنیم. و احتمالا دو گام نزولی دیگر خواهیم داشت.

ممکن است تعداد گام های نزولی بیشتر از این نیز باشد ولی اکثر اوقات فقط دو گام می باشد. به مثال زیر توجه کنید.

در شکل بالا یک الگوی وج نزولی را می بینید. بر خلاف انتظار برگشت رخ نداده و بازار با شیب بیشتری به روند نزولی خود ادامه داده است. بعد از الگو شاهد می بنید دو گام نزولی در بازار وجود دارد. وای اندازه و ارتفاع گام ها نسبتا زیاد است.

در انتهای روند شاهد دو کندل دوجی و کندل های صعودی متوای هستیم که نشان دهنده شروع یک روند صعودی هستند.

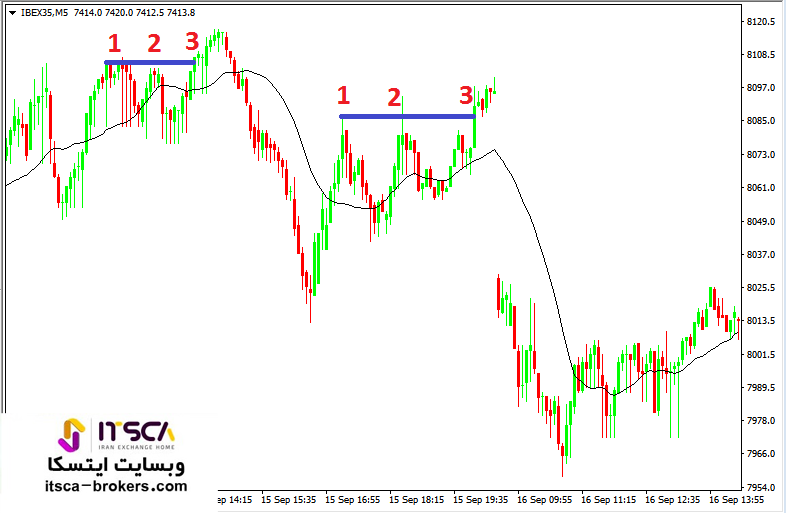

الگوی شکست دو قله ناموفق (الگوی گوه)

در شکل زیر یک الگوی شکست دو قله ناموفق می بینید.

در دو نقطه 1 و 2 الگوی سقف دوقلو را می بینید. انتظار داریم بعد از سقف دوقلو روند نزولی شود. در صورتی که در شکل بالا این الگو شکست خورده و روند نزولی نشده و دوباره سقف را در نقطه 3 لمس می کند.

اگر دقت کنید این الگو سه گام دارد و عملکرد آن مانند الگوی گوه می باشد. حتی می توان از زیر آن یک خط روند رسم کرده و آن را مانند الگوی مثلث در نظر گرفت. تریدر ها می توانند سفارش فروش خود را بعد از کندل سیگنال فروش قرار دهند.

ممکن است در یک چارت قیمتی الگوی شکست سقف دوقلوی ناموفق مشاهده کنید ولی ظاهر آن شبیه گوه و یا همان الگوی کنج نباشد. ولی باز عملکرد آن را مانند الگوی کنج در نظر می گیریم. مانند شکل زیر :

در شکل بالا دوباره در الگوی سقف دوقلو شاهد شکست ناموفق هستیم. ولی شکل ظاهری آن شبیه گوه Wedge نبوده و ما با آن مانند گوه رفتار می کنیم. شماره 1 و 2 سقف های دوقلوی ما بوده و در نقطه 3 یک شکست ناموفق صعودی را می بینیم. بعد از این شکست ناموفق روند نزولی را شاهد هستیم.

نظرات و بررسی های کاربران

سلام اگر امکان دارد ببنید من درست متوجه شدم یا نه

در روند صعودی 75% گوه های صعودی نشانه برگشت روند می باشد، اما گوه نزولی در روند صعودی در واقع یک پولبک می باشد

سپاس

سلام

لطفا مطلب رو همراه با مثال ها و با دقت بیشتری مطالعه کنید.

در روند صعودی 75% گوه های صعودی نشانه برگشت روند نیست بلکه ادامه دار بودن روند هستش. اما یک یا چند گوه نزولی میتونه نشون دهنده یک پولبک باشه.

و مورد آخر اینکه در بازار فارکس و یا هر بازار مالی دیگه ای قطعیتی در کار نیست.

ممکنه تمامی شواهد روند صعودی رو نشون بده و بازار بالعکس عمل کنه.

بعد از تموم کردن دوره البروکس پیشنهاد می کنم حتما دوره اسمارت مانی ایتسکا که اونم رایگانه و خیلی پیشرفته تر از البروکس هستش مطالعه کنین.

https://itsca-brokers.net/smart-money/

نکته آخر اینکه پیش نیاز دوره اسمارت مانی دوره البروکسه. یعنی قبل از شروع دوره اسمارت مانی دوره البروکس رو تموم کنین

خیلی عالی بود.ممنون

ممنون