روش وایکوف(Wyckoff method) یک روش کارآمد در بازار معاملاتی رمز ارزها است. در دنیای ترید رمز ارزها، استفاده از روش وایکوف می تواند مسیری هموار برای رسیدن به موفقیت و سودآوری شما فراهم آورد. بسیاری از معامله گران بزرگ برای مدیریت ریسک و بهبود سرمایه از این روش استفاده می کنند. از مهمترین مزایای استفاده از روش وایکوف، بالا بردن دقت معاملات است که میزان ریسک و ضرر شما را کاهش می دهد.

روش وایکوف و تاریخچه آن

ریچارد دمیل وایکوف (1873-1934) پیشگام قرن بیستم در رویکرد تکنیکال برای مطالعه بازار بورس بود. در دهه 1930، او مدرسه ای را تأسیس کرد که بعداً به مؤسسه بورس تبدیل شد. پیشنهاد اصلی این مدرسه، دوره هایی بود که مفاهیمی را که وایکوف در مورد چگونگی شناسایی انباشت و توزیع سهام توسط اپراتورهای بزرگ با چگونگی گرفتن موقعیت در هماهنگی با این بازیگران بزرگ آموخته بود، ادغام می کرد روش استفاده شده توسط وایکوف یک روش تحلیل تکنیکال در بازارهای مالی برای مدیریت بهتر پول هوشمند و معاملات است. روش های وایکوف را می توان در هر بازاری با معاملات آزاد که معامله گران نهادی بزرگ در آن فعالیت می کنند، از جمله کالاها، اوراق قرضه و ارزها، اعمال کرد.

روش ۵ مرحله ای وایکوف

وایکوف برای انتخاب سهام و وارد شدن به معامله، روش ۵ مرحلهای را پیشنهاد داده است که هر کدام از آنها استراتژیهای خاص خود را دارند.

نعیین موقعیت فعلی و روند احتمالی آینده بازار

شما باید در ابتدای کار وضعیت فعلی بازار را تحلیل کنید. بررسی وضعیت کنونی بازار میتواند به شما کمک کند که آیا زمان مناسب برای وارد شدن به معاملات است و یا باید کمی صبر کنید. بررسی اصولی و دقیق موقعیت فعلی بازار میتواند به شما کمک کند که روند احتمالی بازار در روزهای آتی را پیش بینی کنید. همچنین میتواند در تصمیم گیری جهت انتخاب معاملات کوتاه مدت و یا بلند مدت شما تاثیر زیادی داشته باشد. ابزارهایی که میتواند در این روش به کمک شما بیاید نمودارهای میلهای و نقطهای است که میتوانید از تحلیل آنها احتمالاتی به دست آورید.

انتخاب سهام هماهنگ با روند

حال که تصمیم گرفتهاید وارد بازار شوید، باید به سراغ سهامی بروید که با قدرت زیادتری در حال رشد است. در این مورد سهامهایی میتوانند مناسب معامله باشند که درصد افزایش قیمت آنها بیشتر از کاهش قیمت است. حال اگر روند نزولی را برای معامله انتخاب کرده اید، میتوانید برعکس آن عمل کنید. یعنی به سراغ سهامهایی بروید که درصد کاهش قیمت آنها بیشتر از درصد افزایش قیمت است. ممکن است سهامی توجه شما را جلب کند و با تحلیل آن به نتیجه دقیقی نرسید و اطمینان بیشتری نسبت به آن نداشته باشید. پیشنهاد ما این است که آن سهام را رها کرده و به سراغ مورد بعدی بروید.

برای انتخاب سهام، مطمئن شوید که «بنیان» سهم حداقل با حداقل سود مورد انتظار شما برابری کند

بخش مهمی که در روش مدیریت شما در بازارهای ارزی وجود دارد، تعیین هدف قیمت است. در معاملات خرید و فروش برای تعیین هدف قیمت از نمودارهای نقطه و رقم (P&F) استفاده کنید.

آمادگی سهام برای حرکت

سهامهایی که معامله کردهاید را به دقت بررسی کنید که آیا برای حرکت آماده هستند یا نه! به عنوان مثال شما سهامی را خریداری کردید که در یک دوره طولانی مدت افزایش داشته است. سپس شما متوجه حجم بالایی از عرضه و فروش شدید. حال دو مسئله برای شما پیش میآید که آیا موقعیت فروش سهام است و یا سهام دچار نوسان شده و روند صعودی خود را میخواهد ادامه می دهد؟ پاسخ این سوال به تحلیل شما از نمودارهای میلهای و نقطهای بستگی دارد.

زمان ورود یا خروج خود را با چرخش شاخص بازار هماهنگ کنید

قدرت کلی بازار همان روند کلی بازار است که ۷۵ درصد از سهامها با توجه به روند آن در حال حرکت هستند. شما در کنار رصد کردن سهام معاملاتی خود میتوانید شاخص کل بازار را هم رصد کنید و بدین طریق احتمالات قویتری از روند معاملاتی خود به دست آورید.

مبانی روش وایکوف

روش Wyckoff بر درک نیروهای عرضه و تقاضا متمرکز است که باعث حرکت قیمت می شود. با تجزیه و تحلیل تعامل این نیروها، معامله گران می توانند روندهای بالقوه بازار آینده را شناسایی کنند.

در روش وایکوف سه قانون اساسی وجود دارد:

1. قانون عرضه و تقاضا:

این قانون نشان میدهد که مازاد تقاضا بر عرضه منجر به افزایش قیمت میشود، در حالی که مازاد عرضه بر تقاضا منجر به کاهش قیمت میشود.

2. قانون علت و معلول:

Wyckoff پیشنهاد می کند که برای هر عمل (علت)، یک واکنش (معلول) بعدی وجود دارد. در شرایط معاملاتی، علت را می توان به عنوان دوره های تثبیت یا محدوده معاملاتی و اثر را به عنوان حرکت قیمت در نظر گرفت.

3. قانون تلاش در مقابل نتیجه:

این اصل القا می کند که حجم معاملات (تلاش) باید منجر به حرکت متناسب قیمت (نتیجه) شود. اگر اختلافی وجود داشته باشد، ممکن است نشان دهنده یک برگشت قیمت بالقوه باشد.

(قانون انتخاب پذیری) : این قانون معامله گران را تشویق می کند تا بر اساس تجزیه و تحلیل خود، روی امیدوار کننده ترین سرمایه گذاری ها تمرکز کنند.

چرخه قیمت Wyckoff | مراحل و نحوه کاهش و افزایش قیمت

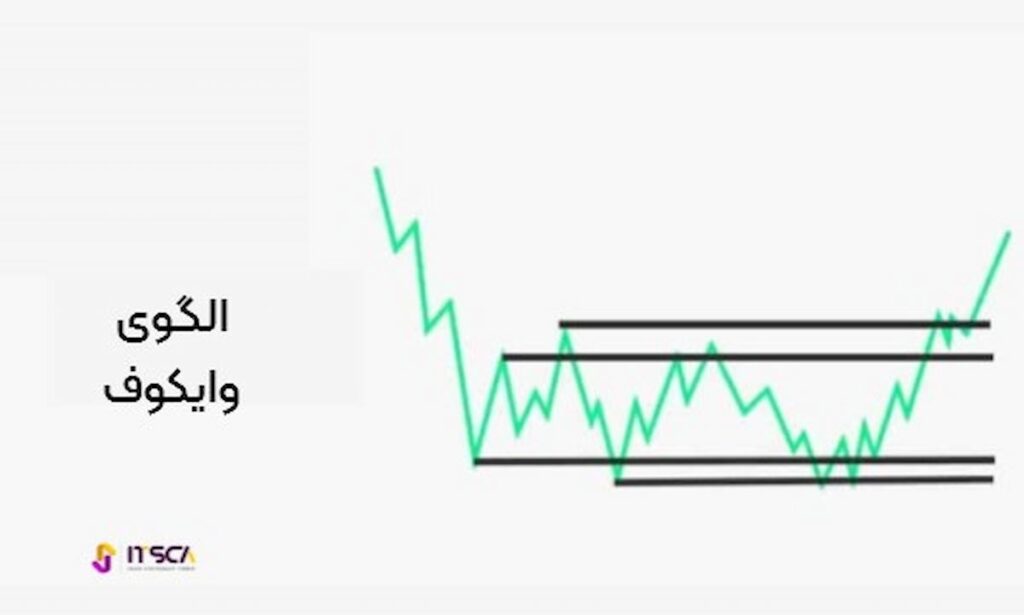

چرخه قیمت Wyckoff نحوه عملکرد بازارها را نشان می دهد. طبق نظر ویکوف، بازارها در یک چرخه پیوسته از انباشت (خرید پول هوشمند)، نشانه گذاری (روند صعودی)، توزیع (فروش هوشمند پول) و کاهش (روند نزولی) حرکت می کنند.

- انباشت:

این مرحله پس از کاهش طولانی مدت قیمت رخ می دهد. در این مرحله (پول هوشمند یا smat money) شروع به موضع گیری می کند و ارزشی را که هنوز برای عموم مردم آشکار نشده است، تشخیص می دهد. حرکت قیمت در این مرحله عمدتاً جانبی است.

- نشانه گذاری:

پس از انباشت، یک روند صعودی شروع می شود. با آگاهی بیشتر معاملهگران از فرصت، قیمت شروع به افزایش میکند و به خرید دارایی میپردازد و باعث میشود تقاضا از عرضه پیشی بگیرد.

- توزیع:

هنگامی که قیمت به اندازه کافی افزایش یافت، پول هوشمند شروع به کسب سود و خروج از موقعیت خود می کند. این فرآیند اغلب به کندی آشکار می شود و معمولاً با افزایش نوسانات و حجم همراه است.

- Markdown:

با پایان یافتن توزیع و خروج پول هوشمند تا حد زیادی، یک روند نزولی آغاز می شود. قیمت شروع به کاهش می کند زیرا کسانی که دارایی باقی مانده را دارند برای فروش موقعیت خود تلاش می کنند و باعث می شود عرضه از تقاضا پیشی بگیرد.

شماتیک Wyckoff

Wyckoff الگوها و نمودار خاصی را ارائه می دهد که به ما نشان می دهد یک دارایی در چه مرحله ای از چرخه قیمت قرار دارد.

شماتیک انباشتگی:

شامل پشتیبانی اولیه (PS):ابتدایی یا پیشفروش (Preliminary Supply) یک فرآیند است که در طی آن پس از یک مدت زمان طولانی از رشد مداوم، حجم معاملات افزایش مییابد و محصول یا اوراق بهادار به بازار عرضه میشود. این مرحله نخستین نشانهای است که فشار خرید به پایان رسیده است و کنترل قیمت ممکن است به دست فروشندگان منتقل شود.

شماتیک توزیع:

با عرضه اولیه (PSY)، اوج خرید (BC)، واکنش خودکار (AR)، تست ثانویه (ST)، بالارفتگی (UT) و طیف وسیعی از آزمایشهای کوچکتر شروع میشود و به نشانه ضعف (SOW) ختم میشود. ) قبل از رفتن به مرحله Markdown.

کاربرد عملی روش Wyckoff در ترید

فرض کنیم یک ارز دیجیتال فرضی به نام CryptocoinX داریم؛ می خواهیم گام به گام مراحل روش وایکوف را روی این ارز دیجیتال پیاده کنیم و به یک نتیجه عملی برسیم؛ ادامه مطلب را از دست ندهید!

مرحله انباشت

در اولین گام سراغ مرحله انباشت می رویم؛ تصور کنید CryptocoinX کاهش قیمت قابل توجهی داشته است و وارد دوره نوسان قیمت شده است. به عنوان یک معامله گر که روش تحلیل Wyckoff را بلدید، شما این مرحله را به عنوان مرحله انباشت بالقوه شناسایی می کنید. اوج فروش را مشاهده می کنید که در آن قیمت قبل از بازگشت به صورت لحظه ای کاهش می یابد. این نشان می دهد که تقاضای قوی در این سطح قیمت وجود دارد.

بعداً متوجه کاهش قیمت دیگری میشوید، دومین آزمایش، که به زیر سطح اوج فروش نمیرود. این یک نشانه و علامت مثبت است؛ این دارایی به طور بالقوه توسط سرمایه گذاران نهادی بزرگ “انباشته می شود”. با مشاهده این سیگنال ها، با پیش بینی افزایش قیمت در آینده تصمیم به خرید CryptocoinX می کنید.

- مرحله نشانه گذاری

همانطور که پیش بینی می شد، قیمت CryptocoinX شروع به افزایش می کند. روند صعودی در حال انجام است. تصمیم شما برای خرید CryptocoinX در مرحله انباشت نتیجه می دهد.

- مرحله توزیع

پس از یک روند صعودی قابل توجه، نشانه هایی از توزیع بالقوه را مشاهده می کنید. یک افزایش ناگهانی در حجم همراه با افزایش شدید قیمت، به طور بالقوه اوج خرید وجود دارد. به دنبال آن یک عقب نشینی قیمت، واکنش خودکار، و سپس یک آزمایش ثانویه انجام می شود که تلاش می کند از اوج خرید پیشی بگیرد اما شکست می خورد. با شناخت این نشانه ها، تصمیم می گیرید دارایی های CryptocoinX خود را بفروشید و سود خود را قفل کنید.

- مرحله مارک داون

پس از فروش شما، CryptocoinX وارد یک روند نزولی می شود و این شک شما را تایید می کند که واقعاً فاز توزیع بوده است. تجزیه و تحلیل مبتنی بر Wyckoff به شما کمک کرد از این افت قیمت جلوگیری کنید.

انواع معاملات با استفاده از روش وایکوف (2 نوع رایج ورود به بازار و ترید)

1. ورود تهاجمی به بازار

در مفهوم ورود تهاجمی به بازار، معاملهگران و سرمایهگذاران نیاز دارند که با یک پژوهش دقیق، قیمتها را تجزیه و تحلیل کرده و سه نقطه کلیدی مهم در مرحله انباشت را شناسایی نمایند.

بعد از اتمام مرحله جهش، قیمتها آماده برای حرکت به سمت بالا هستند. با این حال، سرمایهگذاران برای اطمینان از ادامه رشد قیمتها، باید به رویدادهای بنیادی و عوامل اقتصادی که تأثیرگذاریهای مهمی دارند، دقت کنند. همچنین، نگرانیهای مربوط به پرایس اکشن نیز در این مرحله باید مورد توجه قرار گیرد.

2. ورود با احتیاط و بدون تهاجم به بازار

رویکرد محافظهکارانه: استراتژیای هوشمندانه برای ورود به بازار

در دنیای پویای معاملات و سرمایهگذاری، راههای مختلفی برای ورود به بازار وجود دارد. از جمله این راهها، رویکرد محافظهکارانه به عنوان یک استراتژی هوشمندانه برای معاملهگران و سرمایهگذاران حرفهای مطرح است. در این رویکرد، معاملهگران پس از مشاهده یک بریک آوت قوی، به طور محافظهکارانه و با دقت ویژه وارد موج صعودی بازار میشوند.

یکی از ویژگیهای مهم در رویکرد محافظهکارانه، اهمیت بالای دقت و تجربه است. پس از مشاهده نشانههایی از بریک آوت قوی در یک الگوی قیمتی، معاملهگران با دقت به دنبال ورود به موج صعودی میگردند. تجربهی طولانی مدتشان به آنها این امکان را میدهد که به طور حساسانهای از نوسانهای قیمتی بهرهبرداری کنند.

یکی دیگر از جنبههای مهم رویکرد محافظهکارانه، مدیریت هوشمندانهی ریسک است. در این رویکرد، معاملهگران با بهرهگیری از ابزارهای مختلف مدیریت ریسک، سعی میکنند که وارد معاملات با حداقل ریسک شوند. این ابزارها شامل تعیین سطح توقف (استاپ لاس) و سقف سود (تیک پروفیت) میشوند که به ویژه در شرایط بازارهای پرنوسان میتوانند به معاملهگران کمک فراوانی کنند.

روش وایکوف برای کدام نوع از معاملات مناسب است؟

اگر شما با روش Wyckoff کاملاً آشنا باشید و از آن استفاده کرده باشید میدانید که در هر بازه زمانی این متد میتواند به طور قابل اعتمادی سودآور باشد. خود ریچارد ویکوف متوجه شد که رویکرد او برای معاملات روزانه بسیار خوب عمل می کند و تعدادی از نتایج فوق العاده سودآور خود را در چندین کتاب و مقاله شرح داد.

سخن آخر

روش Wyckoff، مانند هر استراتژی معاملاتی دیگری، راه مطمئنی برای کسب سود نیست. این روشی مبتنی بر مشاهده، تفسیر و احتمال است. با این حال، درک اصول آن مطمئناً می تواند مهارت های تجزیه و تحلیل بازار شما را افزایش دهد و به شما کمک کند تا تصمیمات معاملاتی آگاهانه تری بگیرید.

تجارت ارزهای دیجیتال می تواند یک ترن هوایی وحشی باشد. اما با ابزارهایی مانند روش Wyckoff، میتوانید مکانیزمهای پشت سواری را درک کنید. این دانش می تواند پیچ و تاب های گیج کننده بازار را به منبع فرصت تبدیل کند.

سوالات متداول

آیا روش وایکوف قابل اعتماد و کارآمد است؟

روش وایکوف به معاملهگران کمک میکند تا با تحلیل قیمتها، اهداف و جهتهای حرکت قیمت را پیشبینی کنند. این روش محدودیتها دارد و هیچ تضمینی برای معامله موفق نیست. برای موفقیت، لازم است قوانین وایکوف را بهدرستی دنبال کنید و سیستم مدیریت پول مناسبی داشته باشید.

موارد استفاده روش وایکوف چیست؟

روش Wyckoff توسط سرمایه گذاران و معامله گران برای تعیین روند بازار، انتخاب سرمایه گذاری ها و زمان قرار دادن معاملات استفاده می شود. این می تواند به آنها کمک کند تا زمان هایی را که در آن بازیکنان بزرگ در حال جمع آوری (یا توزیع) موقعیت در یک امنیت هستند، شناسایی کنند. می تواند به کاربران کمک کند تا معاملات با پتانسیل سود بالا را پیدا کنند.

روش Wyckoff چگونه کار می کند؟

این اصل در روش تجارت و سرمایه گذاری Wyckoff مرکزی است، زیرا جهت قیمت را تعیین می کند – وقتی تقاضا بیشتر از عرضه است، قیمت ها افزایش می یابد و وقتی عرضه بیشتر از تقاضا است، قیمت ها کاهش می یابد. شما می توانید تعادل بین عرضه و تقاضا را با مقایسه میله های قیمت و حجم در طول زمان مطالعه کنید.