در این درس و چند درس بعدی از آموزش پرایس اکشن پیشرفته به آموزش مارکت استراکچر و پیدا کردن بهترین ستاپ های معاملاتی فارکس می پردازیم. این مقاله درس 26 از دوره اسمارت مانی ایتسکا (پرایس اکشن پیشرفته) می باشد. در درس قبلی چک لیست معاملاتی را بررسی کردیم.

و در این درس نیز مارکت استراکچر و یا همان ساختار بازار را بررسی می کنیم. مارکت استراکچر مبحث بسیار مهم و بنیادی بوده و بهتر است تا آن را کامل متوجه نشده اید ، سراغ درس های بعدی ما نروید.

مفاهیم اصلی مارکت استراکچر

| BOS | 💎 Break Of Structure |

| CHOCH | 🎯 Change Of character |

مارکت استراکچر چیست؟ Market Structure

مارکت استراکچر همان ساختار بازار می باشد که ما قصد داریم آن را هم از لحاظ داخلی و هم خارجی بررسی کنم. ساختار داخلی بازار شامل حرکات کوچکی می شود که ما می توانیم با استفاده از آن سیگنال های خرید و فروش را پیدا کرده و بعد از بررسی های دیگر نسبت به معامله اقدام کنیم.

ساختار خارجی بازار نیز بسیار مهم بوده و شامل سوئینگ های سقف و کف بوده و تریدر می تواند با پیدا کردن آنها بهترین نقطه برای ورود و خروج را پیدا کند.

هنگام معامله همیشه باید بدانید که اگر بتوانید روند بازار را تشخیص داده و به نوعی سوار موج روند شده و همسو با آن معامله کنید ، خواهید توانست به سود خوبی در بازار برسید.

پس هدف اصلی یک تریدر باید پیدا کردن روند بازار معامله و معامله در جهت این روند و کسب سود باشد. پایه و اساس تمامی این موارد مارکت استراکچر می باشد.

کارکت استراکچر یکی از مهم ترین بحث ها و مفاهیم در مبحث تحلیل تکنیکال می باشد. و یادگیری این مبحث پیش نیاز بسیاری از مفاهیم دیگر دوره اسمارت مانی ما می باشد.

پس زمانی که برای تحلیل یک جفت ارز فارکس و یا هر سهم در بازار های مالی چارت قیمتی آن را مشاهده می کنید ، مارکت استراکچر اولین چیزی است که باید آن را بررسی کنید.

مارکت استراچر فارکس شامل بهترین ناحیه ها ، جریان سفارشات ، مسیر حرکت و نقاط ورود و خروج می شود. و با استفاده از آن بهتر می توان معاملات خود را مدیریت کرد.

مفاهیم اولیه در مارکت استراکچر

در این قسمت به بیان مفاهیمی در فارکس و اصطلاحاتی در مارکت استراکچر می پردازیم. این مفاهیم ممکن است برایتان ابتدایی به نظر برسد و یا برای برخی دیگر از دانشجویان این دوره جدید باشد. پس بهتر است آنها را بیان کنیم.

HH : Higher High

HL : Higher Low

LL : Lower Low

LH : Lower High

بازار صعودی (بولیش) Bullish

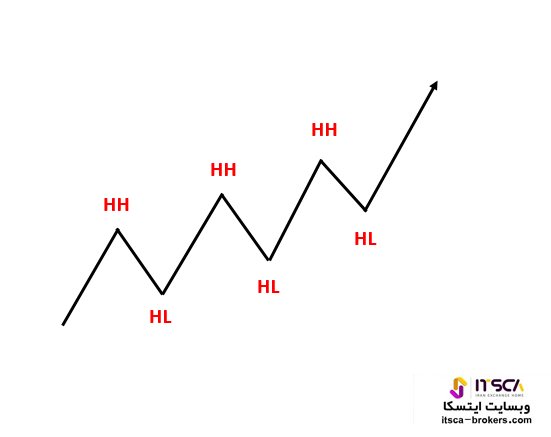

بازار صعودی بازاری است که از محموعه ای از نقاط بالایی ، یعنی کف ها و سقف های بالاتری را ایجاد می کند. یعنی از HH ها و HL های متوالی تشکیل شده است. در شکل زیر یک بازار صعودی را می بینید.

البته در روند صعودی همیشه قرار نیست HH ها و HL ها منظم و مانند شکل بالا قرار گیرند. در بازار و چارت واقعی در بازار صعودی تقریبا نموداری مانند شکل زیر را شاهد هستیم.

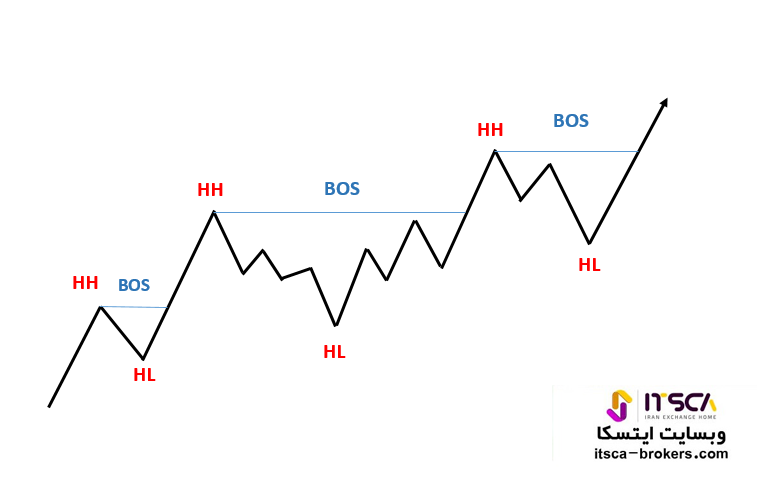

شکست استراکچر BOS (Break Of Structure)

زمانی قیمت از سقف قبلی عبور می کند تا HH جدیدی ایجاد کند ، شکست استراکچر BOS (Break Of Structure) ایجاد شده است که آنها را در شکل زیر نشان داده ایم.

Bos با مفاهیم دیگری از قبیل شکست و اسپایک نیز شناخته می شود.

پس برای ایجاد یک HH جدید یک باس به وجود می آید.

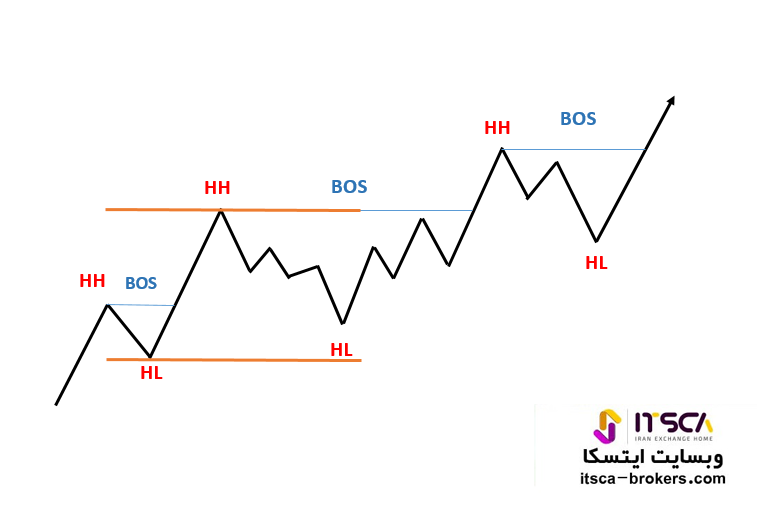

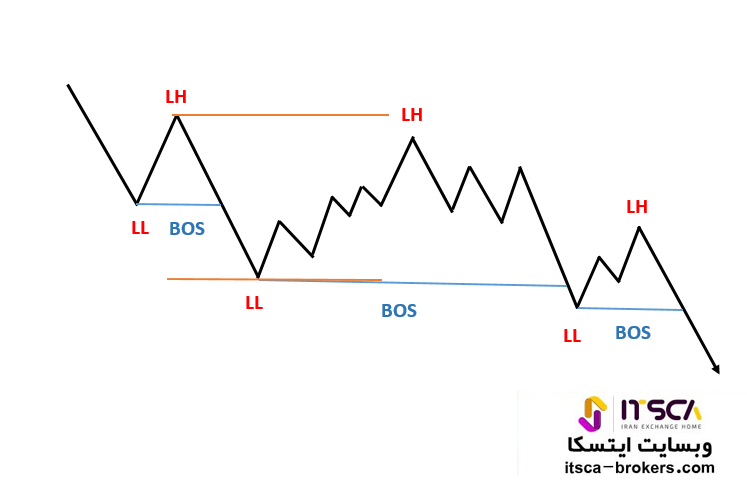

ساختار داخلی بازار Internal Structure

بعد از آموزش مارکت استراکچر باید بتوانید سوئینگ های سقف و کف را مشخص کنید. آنچه میان سوئینگ سقف و کف قرار دارد ، ساختار داخلی بازار می باشد. در شکل زیر ساختار داخلی بازار میان دو خط نارنجی قرار گرفته است.

میان این دو خط نارنجی رنگ بازار بالا و پایین شده و مدام در حال تغییر می باشد. ولی همچنان میان سوئینگ سقف و کف قرار داریم و بازار صعودی می باشد.

نحوه تعیین HH و HL در مارکت استراکچر

زمانی که HH جدیدی ایجاد شد و ما سوئینگ کف را مشخص کردیم ، در ساختار داخلی و میان دو خط کمترین کف را پیدا می کنیم و آن همان HL و یا کف بعدی ما خواهد بود.

HL جدید کف سوئینگ بعدی ما بوده و خط نارنجی رنگ بعدی مانند شکل زیر از HH بعدی رسم خواهد شد. سپس میان این دو ساختار داخلی بازار بوده و کمترین سقف به عنوان HL مشخص می شود.

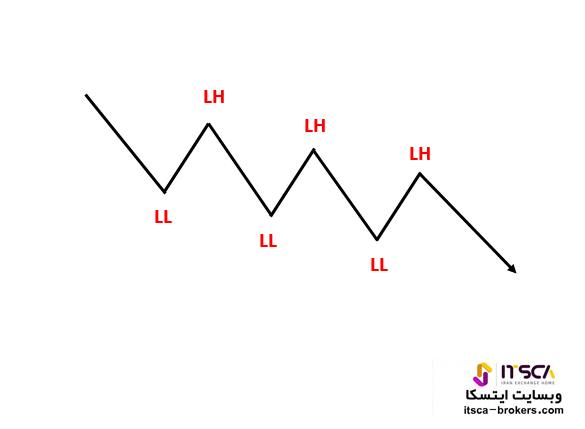

بازار نزولی (خرسی) Bearish

در بازار نزولی (خرسی) Bearish نیز شاهد سقف ها LH و کف ها LL های پایین تری هستیم و مانند بازار صعودی در بازار واقعی این روند منظم نبوده و در میان این سقف ها و کف ها نوسانات زیادی دیده می شود.

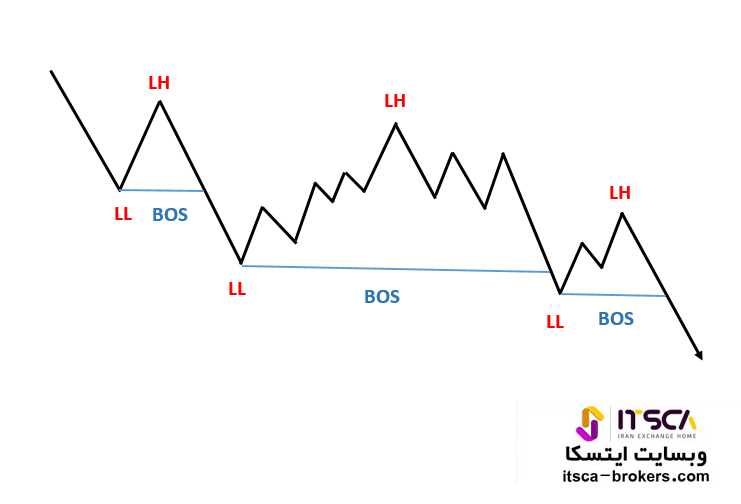

زمانی که قیمت پایین تر رفته تا کف جدیدی ایجاد کند. در این حالت نیز یک BOS مانند شکل زیر رخ داده است.

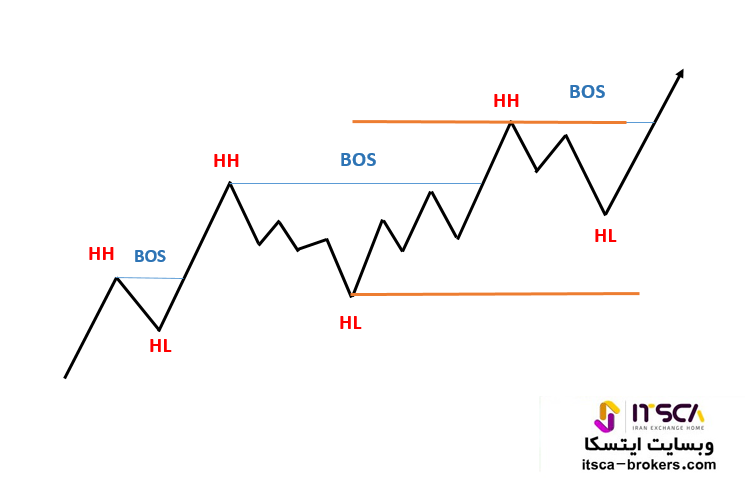

نحوه تعیین LL و LH در مارکت استراکچر

زمانی که قیمت پایین رفته و LL جدیدی ایجاد شد ، مانند شکل زیر دو خط یکی از LH و یکی از LL جدید رسم کرده و میان این دو خط (دو خط نارنجی رنگ شکل زیر) ساختار داخلی بازار نامیده می شود.

حال بین این دو خط بالاترین سقف را پیدا کرده و به عنوان LH در نظر می گیریم. و Lower High های بعدی نیز به همین ترتیب پیدا خواهند شد.

نکته مهم مارکت استراکچر در فارکس

در هر تایم فریمی بعد از BOS انتظار داریم یک پولبک ایجاد شود.

بسیاری از تریدر ها با مشاهده BOS در بازار و عبور قیمت از HH به فکر خرید می افتند. ولی تریدر های باهوش بعد از مشاهده BOS منتظر پولبک مانده و در پولبک وارد می شوند. و تصمیم که خرید و یا فروش می گیرند.

پس در بازار صعودی باید HL ها و در بازار نرولی نیز باید به دنبال LH ها باشیم.

در روند نزولی تا زمانی که قیمت به یک سقف قوی LH قبلی نرسیده است ، یعنی فعلا بازار در روند نزولی خود قرار دارد.

در روند صعودی نیز تا زمانی که قیمت به HL قبلی نرسیده است یعنی بازار فعلا در روند صعودی قرار دارد.

معمولا در قسمت باس ها لیکوئیدیتی زیادی وجود دارد که در درس های آینده به آن خواهیم پرداخت.

بعد از این درس و چند دور خواندن آن باید بتوانید سقف ها و کف ها را به درستی در روند های مختلف تشخیص دهید.

بررسی سقف و کف قوی و ضعیف

سقف قوی همان HH ها و LH ها در روند های مختلف می باشد. زمانی که قیمت از این سقف ها عبور کند ، باید تریدر دقت و توجه بیشتری نسبت به بازار داشته باشد.

برای مثال فرض کنید در یک روند صعودی قرار داریم. و HH ها به صورت متوالی در حال ایجاد و دیده شدن بر روی چارت هستند.

فرض کنید در یک مرحله قیمت پایین تر آمده و HL قبلی را رد کرده و از آن هم پایین تر آمده است. در این حالت دیگر آن HL قبلی دیگر کف قوی نیت و کف ضعیف محسوب می شود. ولی اگر بازار پایین آده و قبل از رسیدن به این HL پولبک زده و به بالا برگردد این نقزه کف قوی محسوب می شود.

در روند نزولی نیز به همین صورت می توان تحلیل کرد.

فرض کنید در یک روند نزولی قرار داریم و کف ها و سقف های پایین تر به صورت متوالی در حال ایجاد شدن هستند. فرض کنید قیمت بعد از رد کردن یک LL در حال پایین آمدن می باشد. بعد از ایجاد یک LL کمی بالا تر می رود. و مثلا بعد از نوساناتی یک LH ایجاد می کند.

بعد از LH بازار پایین می آید . فرض کنید در یک مرحله و در نوسانات قیمت بالا رفته و از این LH نیز رد شده و بالاتر می رود. در این حالت این LH یک سقف ضعیف محسوب می شود. زیر مقاومت خود را از دست داده است. ولی اگر قیمت قبل از رسیدن به این LH پولبک شده و دوباره پایین می رفت این قسمت همچنان سقف قوی در روند نزولی محسوب می شد.

در درس بعدی بیشتر به این موضوع و روند و نیز نحوه معامله در آنها خواهیم پرداخت. ولی مفاهیم بیان شده در این درس بسیار مهم و بنیادی بوده و بهتر از قبل ادامه دادن دوره چندین بار این درس را مرور کرده و با مطالب بیان شده بیشتر آشنا شوید.

انواع مارکت استراکچر

قبل از بیان انواع مارکت استراکچر باید با مفاهیم بیان شده آشنا می شدید. حال که مفاهیم را بیان کردیم ، راحتتر می توانیم به بیان این دو بپردازیم. در کل دو نوع مارکت استراکچر داریم :

- ساختار خارجی بازار

- ساختار داخلی بازار

ساختار خارجی بازار

ساختار خارجی بازار همان پیدا کردن سوئینگ سقف و کف در بازار می باشد. در ساختار خارجی ، بازار را با دید بزرگتر و با وسعت بیشتری نگاه می کنیم. در این مورد با پیدا کردن سوئینگ ها کاملا می توانیم تشخیص دهیم که در بازار صعودی قرار داریم و یا نزولی.

و راحتتر می توان نقاط ورود و خروج از بازار را تشخیص داد. توضیحات مربوط به ساختار داخلی بازار را نیز در ابتدای مقاله بیان کردیم.

در ادامه تمرین های مهمی از مارکت استراکچر را برایتان آورده ایم.

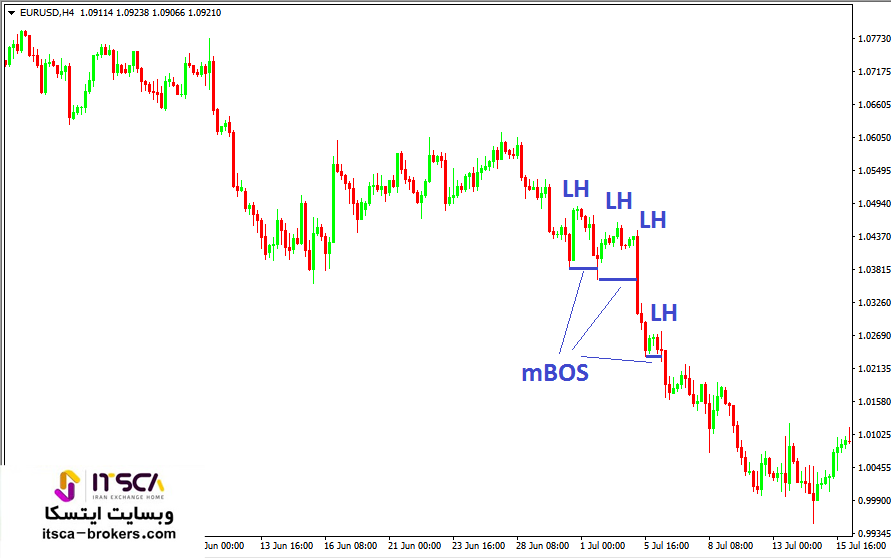

تمرین 1: بررسی مثالی از تمرین های مارکت استراکچر در تایم فریم H4

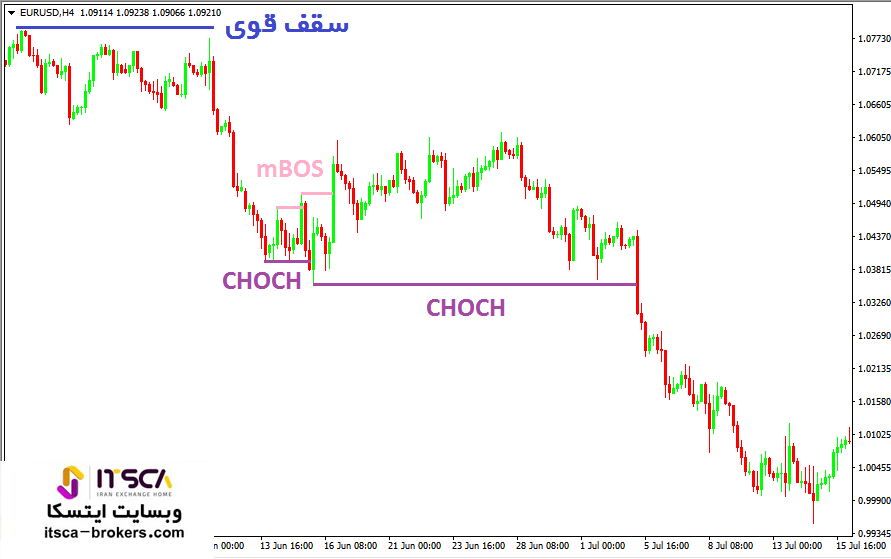

برای مثال ما از نمودار EURUSD در تایم فریم 4 ساعته برای آموزش مارکت استراکچر در پرایس اکشن پیشرفته استفاده می کنیم.

در ابتدای کار باید سوئینگ استراکچر ، یعنی سوئینگ های سقف و کف را مشخص کنیم. و یا حتی می توانید به جزئیات بیشتری بپردازید. به عقب برگشته و ببینید که در حالت کلی در یک روند نزولی قرار دارید و یا صعودی؟

در مثال زیر در حالت کلی ما در روند نزولی قرار داریم. و سقف مشخص شده در شکل یک سقف قوی محسوب می شود. سپس بازار به روند نزولی خود ادامه و بعد شاهد یک پولبک در بازار هستیم.

پولبک مشخص شده در شکل بالا خود یک روند صعودی کوچک در دل روند نزولی اصلی می باشد. در داخل پولبک چون سقف های جزئی کوچکی ایجاد می شوند و هر سقف جدید سقف ضعیف قبلی خود را می شکند ، mBOS هایی در داخل پولبک ایجاد می شوند.

از طرف دیگر با تشکیل mBOS ها روند صعودی کوچکی ایجاد شده است. و به طبع آن کف هایی نیز تشکیل شده است. و بعد از شکست یک کف Change Of Character اول و بعد Change Of Character دوم ایجاد شده است.

این چاک های پی در پی و به عبارتی باس ها بیانگر این است که ما همچنان در روند نزولی هستیم.

در شکل زیر می بینید که در روند نزولی چارت EURUSD سقف های کوتاه تر از قبلی متوالی و یا عبارتی LH های متوالی در حال شکل گیری هستند. و طبق آموزش های درس های قبلی از مارکت استراکچر mBOS ها را می توان مانند شکل زیر مشخص کرد.

نکته مهم در بازار های مالی مخصوصا فارکس این است که نباید همیشه دنبال رفتار های صحیح و منظم در بازار باشید. هر لحظه امکان تغییر روند پر خلاف تحلیل های شما وجود دارد.

در این شرایط نباید سردرگم شوید. زیرا تا زمانی که قیمت بین سقف و کفی که مشخص کرده اید باقی بماند و یا از آنها رد شود حداقل می دانید روند بازار چیست و بازار در کدام جهت حرکت می کند.

تا زمانی که باس ایجاد نشود ، LH تایید نشده است. صفحه را به سمت چپ کشیده و ادامه نمودار را می بینید که همچنان روند نزولی خود را حفظ کرده است. و شاهد یک سوئینگ دیگر در نمودار هستیم.

و این سوئینگ صعودی در روند نزولی بیانگر یک پولبک عمیق در این چارت می باشد.

یکی از اصلی ترین کار ها هنگام تحلیل مشخص کردن سوئینگ استراکچر ها ، سوئینگ های سقف و کف و نیز باس ها می باشد. مشخص کردن mBOS ها نیز می تواند در ساختار داخلی بازار مفید باشد.

بعد از باس باید منتظر پولبک باشید . و برای پیدا کردن زمان شروع پولبک باید mBOS ها را در نمودار پیدا کنید.

تمرین 2 : مثالی از تمرین های مارکت استراکچر در پرایس اکشن پشرفته

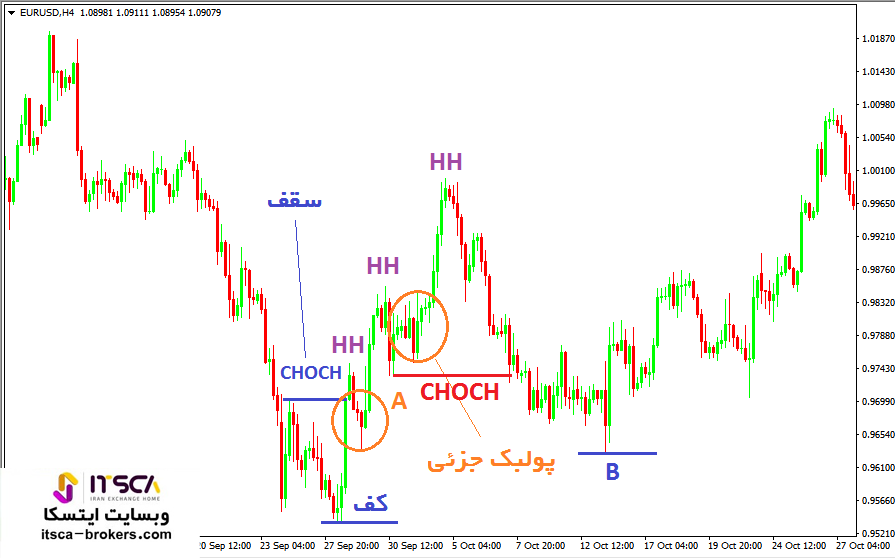

در این قسمت برای یادگیری بهتر مارکت استراکچر مثال دیگری برایتا آورده ایم. ای مثال نیز جفت ارز یورو/دلار EURUSD در تایم فریم 4 ساعته می باشد. ابتدا بازار در روند نزولی قرار دارد.

بنا بر آموزش های درس های قبلی در شکل بالا بعد از مشاهده CHOCH ساختار داخلی بازار تغییر یافته و احتمال تغییر روند بازار وجود دارد.

در قسمت A از شکل بالا ساختار داخلی بازار به نزولی تغییر پیدا کرده است. و ممکن است در این قسمت بازار پایین برگردد و CHOCH نزولی داشته باشیم. و سقف قسمت A تبدیل به LH شود. ولی با ایجاد CHOCH در شکل تغییر روند به صعودی فعلا تایید شده است.

پس با مشاهده Change Of Character یک HH جدید در نمودار ایجاد شد. سوئینگ کف ما هم همان سوئینگ کف قبلی در شکل بالا خواهد بود. بعد از این مرحل باید منتظر ایجاد پولبک در نمودار مانند شکل زیر باشیم.

قسمت مشخص شده در شکل زیر یک پولبک در پرایس اکشن می باشد. از طرف دیگر در این روند صعودی سقف های HH پی در پی در حال شکل گیری هستند.

به ادامه نمودار توجه کنید. در ادامه بازار دیگر نتوانسته سقف قبلی را رد کند و پایین آمده است و با رد کرن کف قبلی یک CHOCH ایجاد کرده است که در شکل زیر با رنگ قرمز رنگ مشخص کرده ایم.

اگر دقت کنید شکست و تایید چاک با شکست سایه (Shadow) رخ داده است. برخی افراد برای تایید بیشتر اعتقاد دارند باید بدنه کندل کف قبلی را بشکند. در حالی که ما در آموزش های خود و در پرایس اکشن پیشرفته ، مشاهده حتی شکست سایه کندل ها برای تایید CHOCH کافیست.

بعد از سوئینگ باید انتظار پولبک در نمودار داشته باشیم. باید دقت کنید در ماکت استارکچر فرعی احتمال وقوع نواسانات و شکست های جزئی زیاد است. نباید این موارد را برای خود پیچیده کنید. و تلاش کنید همیشه معاملات شما بر اساس سوئینگ ها باشد.

در شکل بالا معامله از آخرین HH تا کف B بستگی به استراتژی معاملاتی شما دارد. اغلی تحلیل گران و افراد موفق در فارکس توصیه می کنند تا زمانی که زیاد حرفه ای نشدید همیشه در سوئینگ ها معامله کنید و از معلات در پولبک ها پرهیز کنید.

در این مورد آخرین HH تا B را هم می توان یک پولبک عمیق در بازار در نظر گرفته و از معامله در این بازه پرهیز کرد. و هم می توان آن را به عنوان یک سوئینگ در نظر گرفت و در این بازه سفارش Short بعد از مشاهده COCH در نمودار باز کرد.

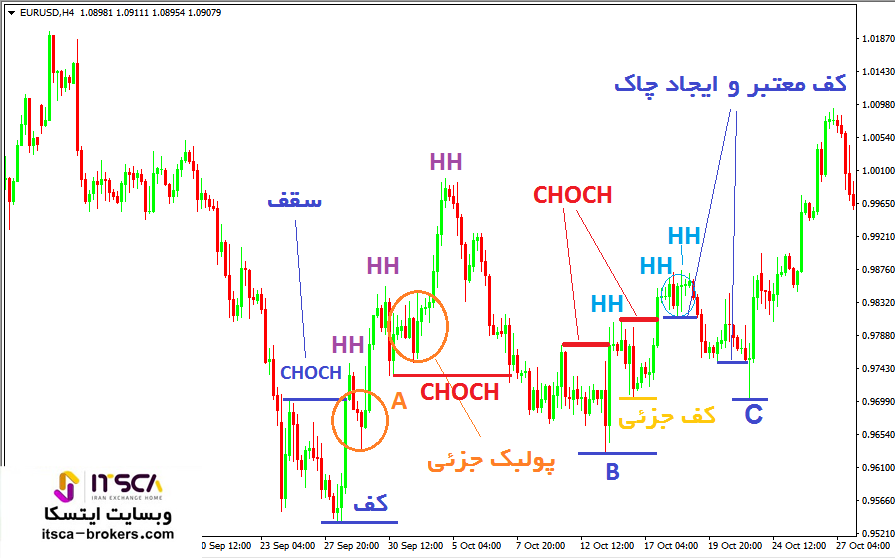

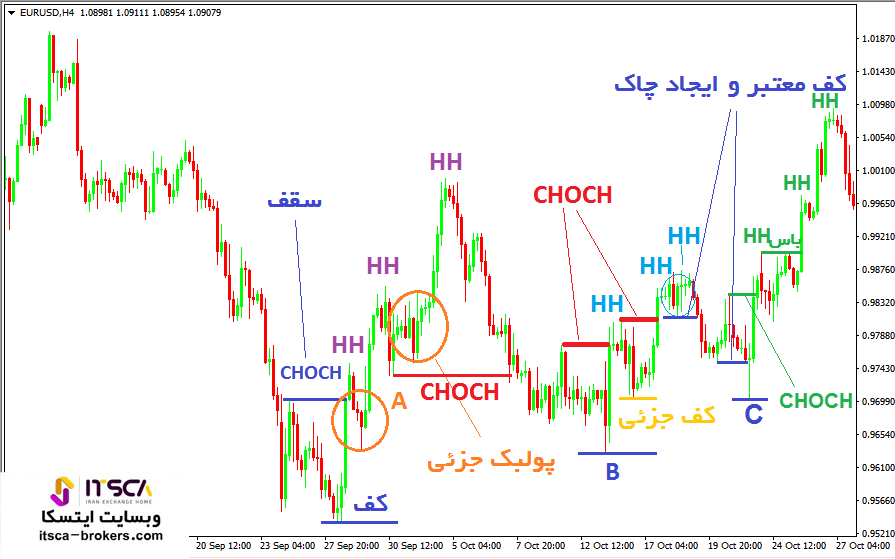

mBOS ها و CHOCH در نمودار نشانه ای از وقوع پولبک های عمیق تر در ادامه نمودار هستند و باید به آنها دقت زیادی کرد. ادامه تحلی را در شکل زیر می بینید.

قیمت بالا رفته ، سقف قبلی را فتح کرده و یک CHOCH ایجاد کرده است. و سوئینگ کف ما پایین ترین نقطه قبل از شکسته شدن سقف قبلی یعنی نقطه B در شکل بالا می باشد. بعد از چاک که این قسمت باس نیز محسوب می شود باید انتظار وقع پولبک را داشته باشیم.

یک پولبک بسیار کوچک در شکل زیر بعد از چاک و بعد شاهد پولبک بعد عمیق تری در بازار هستیم. اگر دقت کنید بازار تا اندازه ای پایین نیامده است که کف سوئینگ ما را بشکند. پس کف های ایجاد شده فعلی کف جزئی محسوب می شوند که با خط زرد رنگ مشخص کرده ایم.

بازار بالا رفته و سقف معتبر قبلی را شکسته و HH جدیدی ایجاد کرده است. در قسمتی که با دایره آبی رنگ مشخص کردیم پولبک تک کندلی بسیار کوچکی رخ داده است. و نتوانسته به کف قبلی برسد.

ولی کندل بعدی در حد بسیار ناچیزی بالا رفته و سقف جدیدی HH ایجاد کرده است. حال کف معتبر را بالاتر آورده و در قسمت مشخص شده در شکل زیر که با خط آبی رنگ مشخص کرده ایم قرار می دهیم. سپس دوباره یک پولبک کوچک ایجاد شده است. کندلی که بالا رفته است نتوانسته سقف معتبر قبلی یعنی HH را فتح کرده و سقف جدیدی ایجاد کند. پس کف قبلی را بالا تر نمی آوریم.

حال نمودار پایین آمده و کف قبلی را شکسته است. و طبق آموزش های ما این حالت Change Of Character نامیده می شود. بازار با ایجاد دو چاک متوالی به نقطه C که کف سوئینگ ما محسوب می شود ، خواهد رسید.

بعد از نقطه c نمودار بالا رفته و سقف قبلی را شکسته و چاک جدیدی ایجاد کرده است که در شکل زیر آن را با خط سبز رنگ مشخص کرده ایم. اگر دقت کنید نمودار بالا رفته و با باس های متوالی شاهد HH سقف های متوالی در نمودار هستیم. همانطور که می دانید بعد از هر باس نیز باید منتظر پولبک در نمودار باشید که در به دلیل شلوغی زیاد شکل آنها را در نمودار رسم نکرده ایم.

دقت کنید در این مثال من از تایم فریم H4 استفاده کردم. اگر دوره آموزش پرایس اکشن به سبک ال بروکس ما را دیده باشید ، مثال های ما در آن دوره کلا در تایم فریم m5 می باشد. و حتی ال بروکس خود از این تایم فریم برای معاملات خود استفاده می کند. و گاهی از تایم فریم های دیگر برای تایید روند و تایید تحلیل هایش استفاده می کند.

پس ما برای آموزش از یک تایم فریم خاص استفاده می کنیم. و گر نه تحلیل ها یکسان بوده و فرقی ندارند و برای تمامی تایم فریم ها معتبر هستند.

اگر دقت کنید این چهارمین جلسه ای می باشد که در مورد مارکت استراکچر صحبت کرد و تا بحال مثال های بسیار زیادی را برایتان آورده ایم. هدف ما یادگیری کامل این مبحث می باشد. زیرا اهمیت بسیار زیادی داشته و بسیار مهم می باشد.

نظرات و بررسی های کاربران

تشکر از زحمات مدیران و نویسندگان سایت و آرزوی سلامتی وموفقیت برای ایشان. مطالب بسیار عالی و مفید میباشند

سلام وقتتون بخیر. ممنون از شما.

مفید و کاربردی، سپاس.

سبک بیان مطالب شما بسیار عالی و متفاوت هست . ممنون

عالی ،ی دنیا ممنون

بسیارعالی و پرمحتوا