اردر ترس یکی دیگر از مباحث بسیار مهم در آموزش تابلو خوانی بورس می باشد. تکنیک تابلو خوانی بورس دارای چندین مبحث بسیار مهم و کاربردی می باشد. و در مجموعه آموزشی خود در سایت ایتسکا به بیان و آموزش این مباحث می پردازیم. در این مقاله اردر ترس را مورد بررسی قرار می دهیم و نحوه تشخیص آن در سفارشات بورس را بیان می کنیم.

اردر ترس از مباحث مهم بورسی می باشد و بهتر است اگر قصد معامله و سرمایه گذاری در این بازار پر فراز و نشیب را دارید حتماً آموزش های لازم را کسب کنید ، تا به سود های خوبی در این بازار برسید.

بیشتر بخوانید : آموزش تابلو خوانی

اردر ترس چیست؟

اردر ترس (fake order) همان طور که از نامش پیداست جهت ترساندن سهامداران از ریزش بازار و افت قیمت سهم می باشد. و از طرف سهامداران عمده در برخی سهم ها سفارش گذاری می شود تا بتوانند سهام را کف قیمت خریداری کنند.

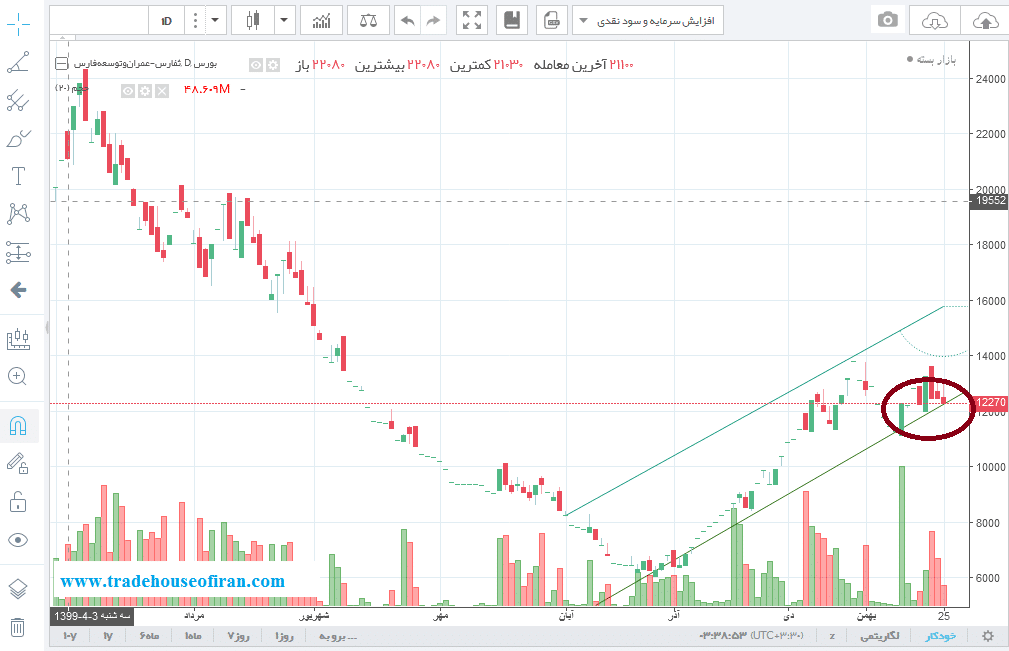

زمانی که سهامداران کلان در یک سهم تشخیص می دهند که رشد خوبی در راه دارد ، ترجیح می دهند ابتدا سهم مورد نظر با حجم زیاد در کف قیمت خریداری کرده و بتوانند با رشد سهم سود کلانی کنند.

در این صورت وقتی که سهم به یک نقطه حمایتی رسید و حتی خط حمایت نیر شکسته شد این بازیگران حتی بعد از شکستن خط حمایت اقدام به راه اندازی صف های فروش جعلی خواهند کرد تا سهامداران خرد سهمشان را از ترس اینکه سهم ریزش داشته و سرمایه شان از بین خواهد رفت بفروشند.

این بازیگران معمولاً در زمان سفارش گذاری اقدام به سفارش گذاری در کف قیمت کرده و صف فروش سنگین راه می اندازند و در چند دقیقه قبل از شروع معاملات سفارشات خود را ویرایش زده و در صف های دوم ، سوم ، چهارم و …. اقدام به سفارش گذاری و ایجاد ترس می کنند.

خرید سهم در اردر ترس

زمانی که اردر ترس در یک سهم قرار می گیرد ، به دلیل رفتار هیجانی بسیاری از سهامداران قیمت ها بسیار پایین کشید و معامله در کف قیمت صورت می گیرد. از طرف دیگر این بازیگران در سمت راست اقدام به خرید حجم انبوهی از فروشندگان می کنند. ولی با تکنیک خاص خودشان که مبادا صف خرید تشکیل نشود.

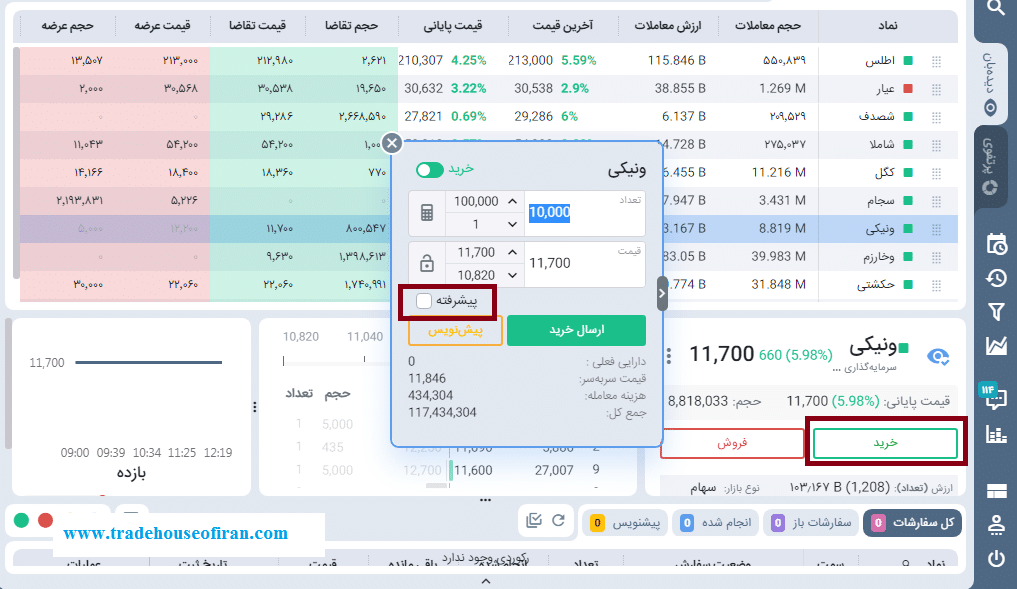

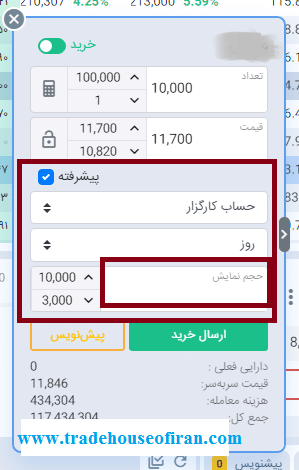

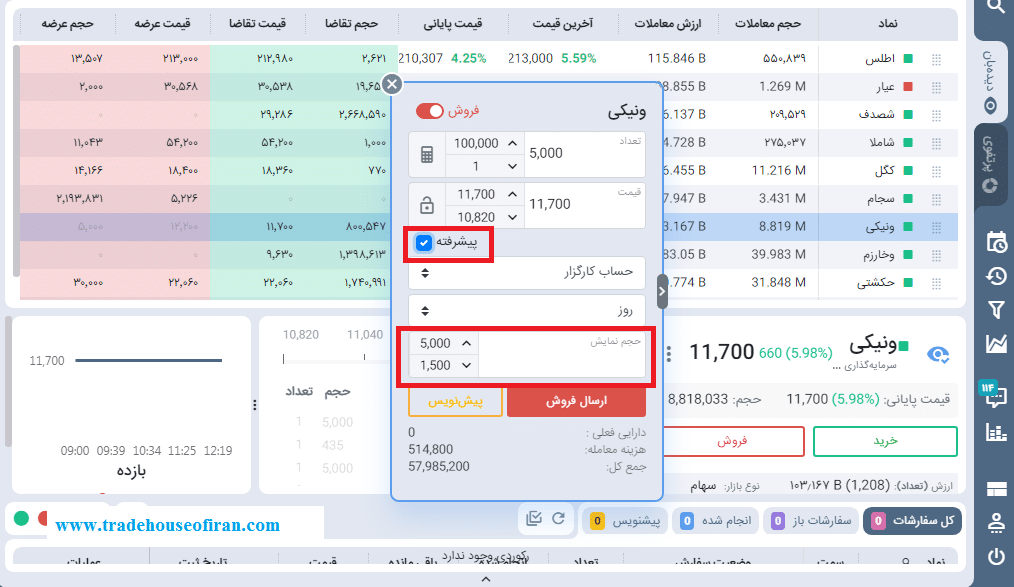

بدین منظور زمانی که سفارش خرید خود را در کف قیمت ثبت می کنند ، مقداری از سفارش حجم خرید را در قسمت خریدار نمایش می دهند. تمامی کارگزاری ها این امکان را در اختیار سهامداران قرار داده اند که بتوانند میزان دلخواه سفارش در تابلو نمایش داده شود.

البته این اردر خرید و عدم نمایش کامل حجم فقط برای حجم های بالا و سفارشات زیاد قابل انجام می باشد. خرید سهم در اردر ترس نیز نیاز به مهارت خاصی دارد تا سهام داران متوجه ورود حجم سنگین پول به این حجم نشوند. البته همانطور که در مباحث مختلف تکنیک تابلو خوانی بورس بیان شده است ، روش های گوناگونی جهت تشخیص ورود پول هوشمند به سهم وجود دارد که متاسفانه بسیاری از افراد از این تکنیک ها استفاده نکرده و سهم خود را ارزان به بازیگران می فروشند.

تشخیص اردر ترس در بورس

تشخیص اردر ترس فقط با نگاه کردن به ظاهر سهم و تابلوی معاملات سهام ممکن نیست. زیرا ممکن است صف فروش ساختگی نبوده و سهم واقعاً خط حمایت خود را شکسته و در حال ریزش می باشد. پس تشخیص اردر ترس بسیار مهم می باشد.

زیرا با تشخیص درست اردر ترس در یک سهم ، اگر سهام دار آن سهم هستید می توانید آن را به امید سود های شیرین نگهداری کرده و گول بازیگران را نخورید و اگر سهامدار آن سهم نیستید و پول نقد در اختیار دارید ، می توانید این سهم را به صورت پله ای در کف قیمت و در صف فروش خریداری کنید.

جهت تشخیص اردر ترس باید هم از تحلیل تکنیکال و هم تحلیل بنیادی و نیز تکنیک تابلو خوانی بورس بهره گرفت. اگر با این تکنیک ها آشنایی کافی دارید ، و نیز با استفاده از فیلتر نویسی و تکنیک تابلو خوانی بورس متوجه ورود پول هوشمند به سهم شوید.

با استفاده ار تحلیل تکنیکال و بنیادی این اطمینان را داشته باشید سهم در نقطه حمایتی خود روند صعودی خود را آغاز خواهد کرد ولی در تابلوی معاملات صف فروش مشاهده می کنید در این صورت به احتمال زیاد در سهم اردر ترس وجود دارد. البته به صف های فروش نیز دقت کنید که همیشه در ردیف های دوم و سوم و … صف فروش وجود داشته و به محض تغییر قیمت بازیگران سفارشات خود را ویرایش می زنند تا مبادا سهمشان فروخته نشود.

در سهم هایی که اردر ترس وجود دارد حجم معاملات نیز نسبت به روز های عادی بالاست. و در بسیاری از موارد حجم مشکوک در سهم دیده می شود. پس چون هم حجم معاملات بالاست و هم سهم از لحاظ تحلیل بنیادی خوب است و هم ار لحاظ تحلیل تکنیکال در نقطه حمایتی قرار گرفته و ورود پول هوشمند با تابلو خوانی بورس و فیلتر نویسی در سهم دیده می شود.

پس صف فروش ساختگی بوده و سهامداران عمده در حال ورود نقدینگی و خرید سهم در قسمت خریدار می باشند و حتماً از اردر های پنهان خرید استفاده می کنند تا بتوانند سهام را در کف قیمت خریده و یا در اصطلاح جمع کنند. مثلاً برای این سهم حجم معاملات نسبت به روزهای عادی بالاست. جهت تشخیص حجم مشکوک درس چهارم مار را از انتهای مقاله مطالعه نمایید.

اردر مخفی در بورس چیست؟

اردر مخفی همان طور که از نامش پیداست سفارشی می باشد که فرد قصد ندارد در تابلوی معاملات دیده شود. اردر مخفی را هم در سفارش خرید و هم در سفارش فروش می توان استفاده کرد. کارگزاری ها هر کدام برای کاربرانشان پلتفرم های خاصی را در نظر می گیرند.

هنگام سفارش گذاری هم در قسمت سفارش خرید و هم در قسمت سفارش فروش گزینه ای وجود دارد که با استفاده از آن می توانید مثلاً سفارش واقعی ۱۵۰۰۰ سهم را ثبت کرده و در حجم نمایشی فقط ۲۰۰ بنویسید تا در تابلو نمایش داده شود. این تکنیک یکی از ابزار های بازیگران جهت کاهش قیمت یک سهم و خرید آن و نیز افزایش قیمت سهم و فروش به موقع آن می باشد.

اردر هیجانی در تابلو خوانی بورس

علاوه بر اردر ترس اردر های هیجانی نیز بسیار مهم می باشند و معمولاً افراد خبره از آن جهت نوسان گیری از سهام داران خرد و هیجانی که استراتژی خاصی در معاملات خود نداشته و فقط بر اساس شانس و حدس و سیگنال گرفتن وارد بورس شده اند ، استفاده می شود. در واقع می توان گفت اردر ترس زیر مجموعه اردر هیجانی می باشد. اردر هیجانی بیشتر در سمت خریدار دیده می شود.

به این صورت که در زمان سفارش گذاری معاملات سهامداران عمده که قصد خرید نداشته و فقط تمایل دارند قیمت سهم بالا رود اقدام به ساخت صف خرید کرده و سهامداران هیجانی با دیدن صف خرید اقدام به سفارش گذاری خواهند کرد و صف خرید سنگین خواهد شد. حال بازیگران قبل از شروع معاملات لغو سفارش زده و در سمت فروشنده با اردر مخفی اقدام به فروش سهم خود در قیمت بالا می کنند.

اکثر سهم های رانتی و سهامی که بسیار بالاتر از ارزش ذاتیشان در بازار بورس معامله می شوند ، معمولاً از طریق بازیگران و سهامداران عمده قیمت آنها با اردر های هیجانی بالا برده شده است. در این مواقع نیز باید به حجم معاملات دقت کرد. اگر سهم در محدوده مقاومت تکنیکالی خود بوده و حجم معاملات نیز بالا می باشد و خروج پول هوشمند در سهم دیده می شود ، پس نباید فریب صف خرید در سهم را خورده و آگاه بود. همیشه بر اساس استراتژی خود در بازار حرکت کنید و گول هیجانات را نخورید. زیرا همیشه باعث ضرر مالی خواهد شد.

کلام آخر

مطالب آموزشی که در مقالات این سایت بیان می شود علاوه بر بورس تهران در بازار های سرمایه گذاری خارجی نیز صادق می باشد. البته بازار های خارجی مانند فارکس نسبت به بورس تهران ریسک بیشتری داشته و توصیه می کنیم حتماً قبل از ورود به فارکس حتماً آموزش های لازم را کسب کرده و از بروکر های ایرانیان استفاده کنید.

و اینکه کلیه سهامی که در این مقالات آموزشی مورد بررسی قرار می گیرند ، فقط جنبه آموزشی داشته و قصد پیشنهادی مبنی بر خرید و یا فروش و یا خوب بودن سهم مورد نظر را نداریم. امیدواریم توانسته باشیم تا تجربیات خود در بازار سرمایه را خدمت دوستان عزیز به اشتراک گذاریم.

شاد و پر سود باشید ….