برای ورود به هر بازار سرمایه گذاری ، باید ابتدا دانش کافی کسب کرد و بعد به سرمایه گذاری و خرید سهام پرداخت . باید تکنیک های خرید سهام را یاد بگیرید و بر اساس آن اقدام به ورود و خروج در بازار کنید. یکی از تکنیک های بسیار کاربردی و مفید که هر تریدری باید به یادگیری آن بپردازند و از آن در معاملات خود استفاده کنید تکنیک تابلو خوانی بورس می باشد.

اگر فردی به تکنیک تابلو خوانی مسلط باشد، می تواند تصمیمات صحیح تری را در بازار بورس اتخاذ کند. باید قبل از خرید هر سهمی ابتدا آن را تحلیل کرد، با آموزش تکنیک تابلو خوانی می توان در بورس سهام های مختلف را تحلیل کرده و بنیاد سهم را شناسایی کرد.

تکنیک تابلو خوانی بورس چیست؟

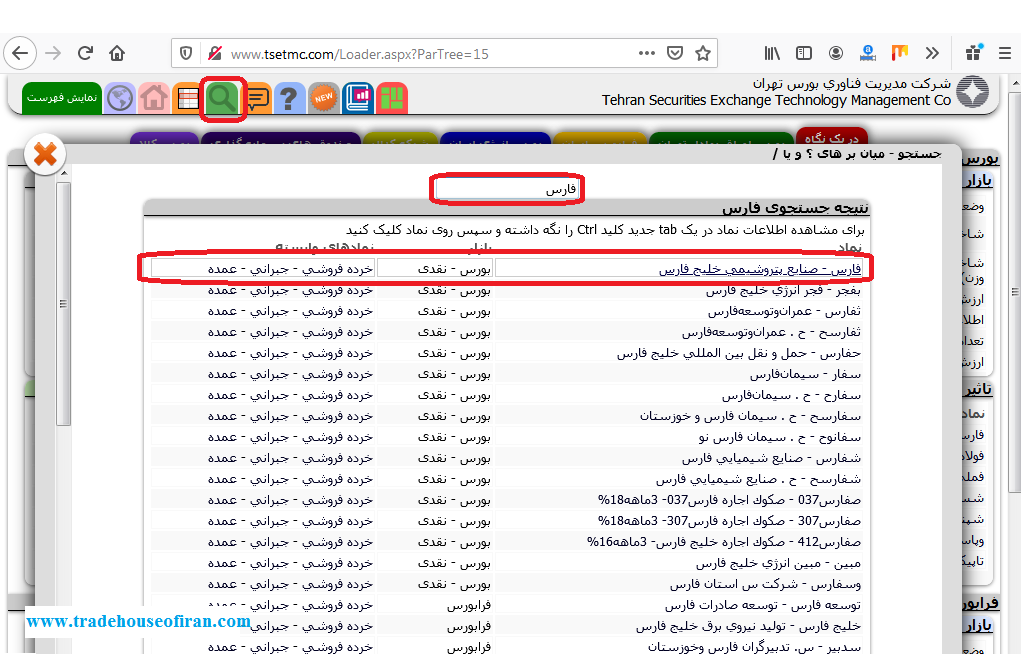

به زبان ساده تکنیک تابلو خوانی بورس بررسی کردن هر نماد ، میزان سهامداران حقیقی و حقوقی سهم ، قیمت سهم در بازه های مختلف زمانی و … می باشد. جهت دسترسی به اطلاعات مورد نیاز ، ابتدا وارد سایت شرکت مدیریت فناوری بورس تهران tsetmc شوید.

سپس از قسمت مشخص شده در شکل بالا نماد مورد نظر جهت تحلیل را تایپ کنید. برای مثال سهم فارس (صنایع پتروشیمی خلیج فارس) را در نظر می گیریم. در صفحه باز شده اطلاعات بسیار مهمی از سهم مورد نظر را مشاهده می کنیم.

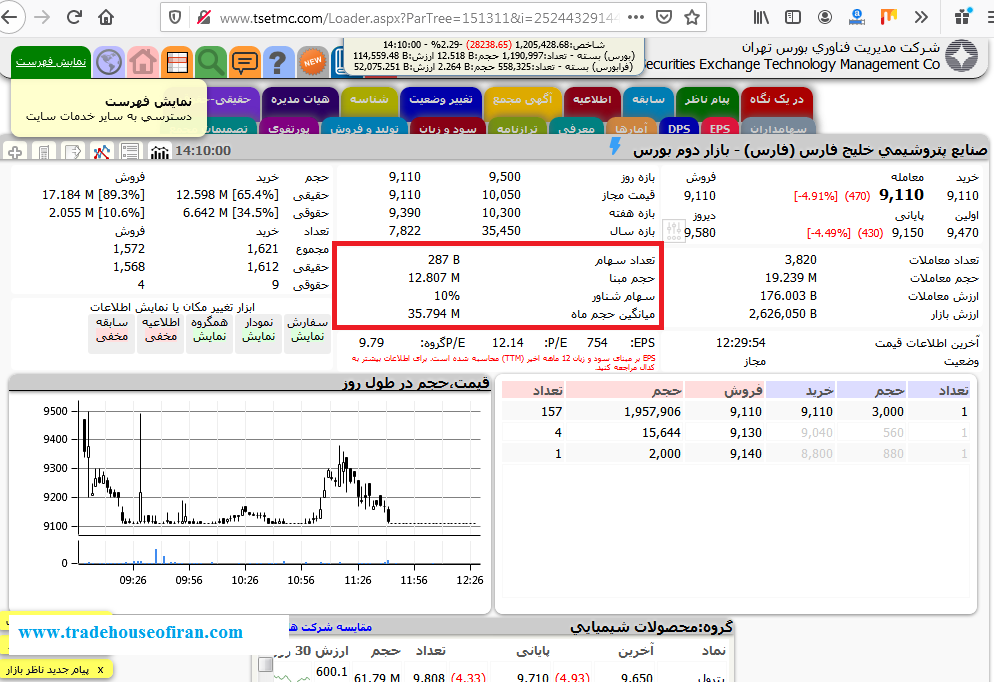

در گوشه بالا سمت راست دو عدد بسیار مهم را با نام های معامله و پایانی مشاهده می کنید.

اگر دقت کنید قیمت معامله در ساعات معاملات بازار مدام در حال تغییر می باشد. ولی قیمت پایانی در طول روز میانگین قیمت های معامله شده می باشد. قیمت پایانی نیز تغییر می کند ولی نه به سرعت تغییر قیمت معامله. قیمتی معامله قیمتی است که سهم مورد نظر در حال حاضر با آن قیمت در حال معامله می باشد.

قیمت پایانی در تابلو خوانی بورس چیست؟

قیمت پایانی میانگین قیمت سهم می باشد که در طول روز معامله می شود. حجم مبنا از سوی سازمان بورس مشخص می شود و بر تعیین قیمت پایانی این دو بازار تاثیر دارد. در بورس حجم مبنا با ابزارهای سازمان بورس محاسبه شده و در تابلو قرار می گیرد و یکی از معیار های تابلو خوانی می باشد.

در ادامه مقاله در قسمت حجم مبنا نحوه تاثیر پذیری قیمت پایانی از حجم مبنا کاملا توضیح داده شده است. فقط این نکته را همیشه به یاد داشته باشید برای اینکه قیمت پایانی میانگین قیمت معاملات روزانه محسوب شود ، باید حجم معاملات بیشتر و یا حداقل برابر با حجم مبنا باشد.

سفارشات خرید و فروش

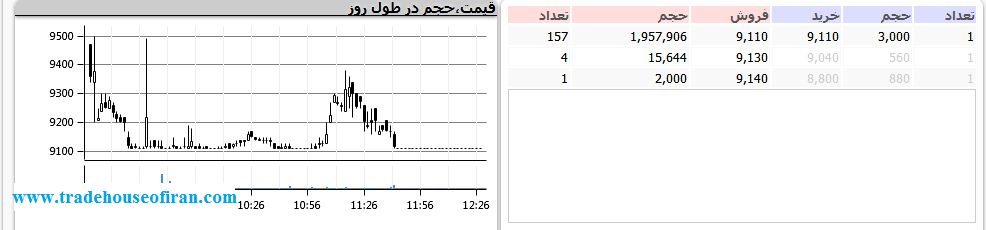

در این قسمت می توانید سفارشات خرید و فروش را که خریداران و فروشندگان قیمت های مورد نظرشان را ثبت کرده اند، مشاهده کنید. این بخش دارای ستون هایی می باشد که تک تک آنها را بررسی خواهیم کرد.

تعداد

در قسمت تعداد ، تعداد کد های بورسی که یک سفارش را ثبت کرده اند ، مشاهده می کنید.

حجم

حجم سفارشی است که در قیمت مورد نظر سفارش گذاری شده است.

خرید

قیمت سهم مورد نظر می باشد که فرد خریدار برای خرید آن سهم در کارگزاری ثبت کرده است.

فروش

قیمت سهم مورد نظر می باشد که فرد فروشنده برای فروش آن سهم در کارگزاری ثبت کرده است.

در سمت راست جدول که مربوط به قسمت خریدار می باشد ، قیمت ها از بیشترین قیمت که ثبت شده است به کمترین قیمت نشان داده شده است و در سمت فروشنده برعکس می باشد. قیمت ها از بیشترین به کمترین مرتب شده اند. زمانی که دو قیمت مچ شوند ، معامله صورت می گیرد.

تعداد معاملات ، حجم معاملات

تعداد معاملات به معنای تعداد کل معاملات روز می باشد. حجم معاملات نیز به معنای حجم کل معاملات انجام شده در طول روز می باشد.

بازه قیمت

در این قسمت بازه تغییرات قیمت سهم را به صورت روزانه ، هفتگی و سال مشاهده می کنید . بازه روز یعنی قیمت این سهم امروز حداقل 9110 ریال و حداکثر 9500 ریال بوده است. بازه هفتگی و سال نیز دقیقاً به همین شکل می باشد. یعنی حداقل قیمت این سهم در طول یک هفته تا 9390 پایین آمده و در طول هفته تا 10300 مقدار ارزش و قیمت سهم بالا رفته است.

سهام شناور چیست؟

سهام شناور با درصد بیان می شود. یعنی چند درصد از سهام این شرکت در دست افراد حقیقی قرار دارد. اگر بنیاد سهم مورد بررسی قرار گرفته و خوب باشد سهام با سهام شناور بالا گزینه خوبی جهت خرید می باشد. زیرا درصد بالایی از سهام این شرکت در دست افراد حقیقی بوده و در این مدل نماد ها صف های سنگین ولی غیر واقعی به چشم نمی خورد.

در این شرکت ها قیمت ها واقعاً بر اساس عرضه و تقاضای واقعی افراد حقیقی صورت می گیرد و سفته بازی و کنترل قیمت از طرف افراد حقوقی کمتر به چشم می خورد.در مثال ما که سهم فارس را جهت بررسی در نظر گرفته ایم ، سهام شناور آن برابر با 10 درصد می باشد. یعنی 10 درصد سهام فارس دست افراد حقیقی بوده و 90 درصد آن دست افراد حقوقی است.

حجم مبنا چیست؟

حجم مبنا ابزاری است که در سال ۱۳۸۲ جهت جلوگیری از نوسانات غیر عادی قیمت بر روی تابلوی بورس قرار گرفت. و در پی آن قوانین جدیدی جهت تعیین قیمت پایانی وضع شد. حجم مبنا در بورس تهران محاسبه شده و مقدار آن بر روی تابلو برای هر سهم قرار می گیرد و نیازی به محاسبه آن توسط معامله گران وجود ندارد. حجم مبنای هر سهم از روی قیمت پایانی آن سهم در آخرین روز معاملاتی هر هفته محاسبه شده و در تابلو tsetmc قرار می گیرد.

هنگام انجام معاملات سهم باید به اندازه حجم مبنا معامله شود و اگر سهم کمتر از این مقدار معامله شود ، قیمت پایانی پایین تر از قیمت معاملاتی خواهد شد. حجم مبنا از رشد بیش از حد بازار جلوگیری کرده و نیز هنگام افت بازار از نزول بیش از حد آن جلوگیری می کند. به اصطلاح می توان گفت می توان ترمز ریزش را با حجم مبنا کشید و از قفل شدن سهم ها در صف فروش جلوگیری کرد.

حال اگر حجم معاملات بالا بوده و بیشتر از حجم مبنا باشد ، قیمت پایانی همان میانگین قیمت روز خواهد بود. اگر سهمی را مشاهده کردید که در مقابل حجم مبنا عدد ۱ نوشته شده بود ، یعنی آن سهم حجم مبنا ندارد. بهتر است هنگام انتخاب سهم جهت خرید سهمی را انتخاب کنید که معمولاً حجم مبنای خودش را پر می کند. جهت تشخیص سهام بنیادی برای خرید مقاله زیر را حتماً مطالعه کنید.

بیشتر بخوانید : بهترین سایت های تحلیل تکنیکال

EPS چیست؟

EPS با نام سود هر سهم نیز شناخته می شود. EPS مخفف کلمات Earning Per Share می باشد. و یکی از معیارهایی است که در تابلو خوانی بورس باید به آن توجه ویژه ای شود. EPS از سوی سازمان بورس محاسبه می شود و در تابلوی بورس در صفحه اطلاعات هر نماد درج می شود و نیازی نیست شما آن را محاسبه کنید. EPS از تقسیم درآمد یک شرکت بعد از کسر مالیات از آن بر تعداد سهام شرکت به دست می آید.

در کل دو نوع EPS داریم:

EPS پیش بینی شده که شرکت پیش بینی می کند در پایان سالی خود به آن دست یابد و از طرف شرکت محاسبه می شود. و EPS تحقق یافته که شرکت در طول سال مالی خود به این سود دست یافته و این مقدار سود برای شرکت محقق شده است.

P/E چیست؟

P/E و یا همان Price تقسیم بر EPS می باشد. P/E در واقع نسبت قیمت سهم به درآمد آن سهم می باشد. و به صورت خودکار از سوی یازمان بورس محاسبه شده و بر روی تابلو قرار می گیرد. این معیار در واقع ابزاری برای بازدهی یک سهم در آینده می باشد. یعنی فردی که می خواهد این سهم را بخرد در ازای یک ریال بازدهی از این سهم چند ریال باید پرداخت کند.

مثلاً در این مثال مقدار P/E برابر با 12.14 می باشد. یعنی سرمایه گذار برای دریافت سود یک ریالی از این سهم باید ۱۲ ریال پرداخت کند. این نسبت نیز یکی از روش هایی است که برای ارزش گذاری به یک سهم مورد استفاده قرار می گیرد. یعنی با استفاده از P/E می توان فهمید که آیا قیمت یک سهم از از ارزش ذاتی آن بیشتر است یا خیر. در کل هر چه این نسبت برای یک سهم کمتر باشد بهتر است ولی دقت کنید این مقدار نباید منفی باشد.

بررسی رفتار افراد حقیقی و حقوقی در تابلو خوانی بورس

این قسمت نیز حجم خرید و فروش افراد حقیقی و حقوقی در بازار را نشان می دهد. برای یک تریدر حرفه ای شدن و آموزش تابلو خوانی بورس حتماً رفتار افراد حقیقی و حقوقی در سهم را زیر نظر بگیرید. مخصوصاً رفتار حقوقی های سهم تابلو خوانی بورس بسیار مهم می باشد.

هنگام خرید یک سهم حتماً به رفتار حقوقی آن سهم دقت کنید. اگر در بازار بورس تازه وارد هستید به مرور زمان و با بررسی سهم های مختلف رفتار حقوقی هر سهم تا حدی برایتان روشن خواهد شد. دقت کنید سهمی را انتخاب کنید که حقوقی های آن از سهم حمایت خوبی داشته باشند.

برای مثال ، زمانی که میزان عرضه در سهم افزایش می یابد ، رفتار حقوقی های سهم بیش از پیش اهمیت پیدا می کند. در این مواقع اگر حقوقی رفتار حمایتی داشته باشد، اقدام به خرید سهم کرده و صف فروش را جمع خواهد کرد. رفتار حقوقی در روز های مثبت بازار و صف های خرید شدید نیز متفاوت می باشد.

در روز هایی که تقاضا در سهم زیاد می باشد و کمتر کسی حاضر به فروش سهم خود می شود ، اتفاق ناخوشایند این است که ممکن است حجم مبنا پر نشود. در این صورت قیمت پایانی مثبت ۵ نخواهد شد. در این مواقع نیز حقوقی هایی که حمایت کننده خوبی هستند وارد عمل شده و مقداری از سهام می فروشند تا حجم مبنا پر شده و قیمت پایانی به مثبت ۵ برسد.

پس باید فروش حقوقی ها را هم در زمان اوج بازار و هم افت بازار به دقت بررسی کرد. در بعضی از سهم ها حقوقی ها حتی در دوران ریزش بازار نیز از سهم حمایتی نکرده و عرضه های زیادی می کنند که باعث افت سهم و منفی شدن آن خواهد شد. پس از خرید سهامی که حقوقی های حمایت کننده ندارند تا حد امکان دوری کنید.

فهرست درس های آموزش تابلو خوانی

8. مشاهده معاملات بلوکی در سایت tsetme