مدیریت معاملات یکی از مهم ترین مهارت ها در بازار فارکس است که می تواند تفاوت میان سودآوری و زیان دهی را تعیین کند. با استفاده از ابزارهای پیشرفته و استراتژی های مدیریت ریسک، معامله گران می توانند معاملات خود را بهینه کنند و عملکرد بهتری داشته باشند. در این مقاله، به معرفی بهترین ابزارها برای مدیریت معاملات، نکات کلیدی برای استفاده بهینه از آن ها، و پاسخ به سؤالات متداول می پردازیم. بعداز باز کردن یک پوزیشن تنها کاری که تریدر باید انجام دهد ، مدیریت معاملات باز در فارکس و حفظ سرمایه می باشد.

مدیریت معاملات باز در فارکس

| روش اول | 🏆 اوردر Take Profit |

| روش دوم | ♻️ برداشت های مقطعی |

| روش سوم | 🚀 تریلینگ استاپ |

این مقاله درس 46 از دوره اسمارت ایتسکا می باشد. در درس قبلی تاییدیه ورود به معامله را آموزش دادیم و در این درس نحوه مدیریت معاملات باز را آموزش می دهیم. برای مشاهده و مطالعه تمامی درس های دوره بر لیک زیر کلیک کنید.

مدیریت معاملات باز چیست؟

مدیریت معاملات باز به کار هایی گفته می شود که تریدر بعد از باز کردن معامله تا زمان بستن آن باید انجام دهد. هدف از مدیریت ریسک به حداقل رساندن ریسک و به حداکثر رساندن سود معاملاتی است.

پس در کل مدیریت معاملات باز کار هایی است که تریدر در حین باز بودن معامله خود انجام می دهد. و مشخص کننده این موضوع است که تریدر چطور و در چه زمانی از معامله خارج شود.

بیشتر بخوانید : نرم افزار مدیریت سرمایه فارکس

مدیریت ریسک تاثیر بسیار زیادی میزان درآمد شما از ترید در بلند مدت دارد. و این امر توسط مدیریت معامله انجام می شود.

مدیریت معاملات باز باعث می شود به نتایج بلندمدت در پایداری و منسجم بودن نتایج ترید دست یابید. به این دلیل معاملاتی را که باز کرده اید باید مدیریت کنید. و این امر باعث افزایش بازدهی شما در ترید خواهد شد.

با مدیریت معامله باز در فارکس یاد خواهید گرفت که از معاملات سود ده سریع خارج نشوید. و همچنین در معاملات خود ریسک را به حداقل میزان خود برسانید. و در کل میزان برد های شما در معامله بیشتر از شکست هایتان خواهد شد.

مدیریت معاملات باز در فارکس

قبل از انجام معامله حتما باید بدانید در کجا وارد شده و کی از معامله خارج شوید. اگر نمی دانید نباید پوزیشنی باز کنید. اگر تریدر باشید حتما می دانید هنگام باز بودن معامله میزان احساسات به بالاترین حد ممکن خود می رسد.

چون در حال مشاهده سود و ضررتان هستید. و بحث پول واقعی در میان است و همین امر باعث بالا رفتن شدت احساسات هنگام معامله می شود. و این امر خود باعث گرفتن تصمیمات اشتباه هنگام معامله می شود. زیرا انسان به صورت غریزی تمایل دارد از خود در برابر اتفاقات و … محافظت کند.

این عوامل باعث می شود قوانین قوانین مدیریتی را بر ترید خود اعمال کنید.

ابزار مدیریت معاملات باز در فارکس

در این مقاله قصد داریم یک استراتژی مدیریتی معاملاتی برای مدیریت معاملات باز در فارکس ایجاد کنیم. برای ساخت این استراتژی باید از ابزار هایی استفاده کنیم. در کل ما برای رسیدن به این هدف از سه ابزار استفاده می کنیم.

- اوردر Take Profit (برداشت سود)

- برداشت های مقطعی (Partials)

- تریلینگ استاپ (Trailing Stop)

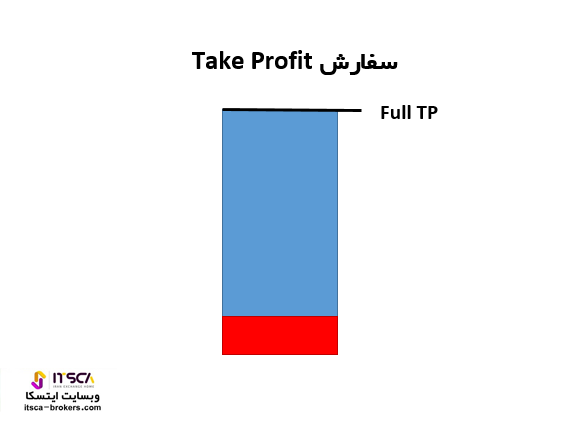

اوردر Take Profit (برداشت سود) در مدیریت معاملات باز

اوردر Take Profit در مدیریت معاملات باز اوردری است که به قیمت مشخص را داشته و پوزیشن باز را در سود مشخصی (حد سود) می بندد. اگر قیمت به قیمتی که در اوردر Take Profit مشخص کرده اید نرسد ، سفارش اوردر Take Profit انجام نخواهد شد. و پوزیشن تا زمانی که به Take Profit و یا استاپ لاس برسد ، باز خواهد ماند.

بیشتر بخوانید : نحوه گذاشتن استاپ لاس در متاتریدر

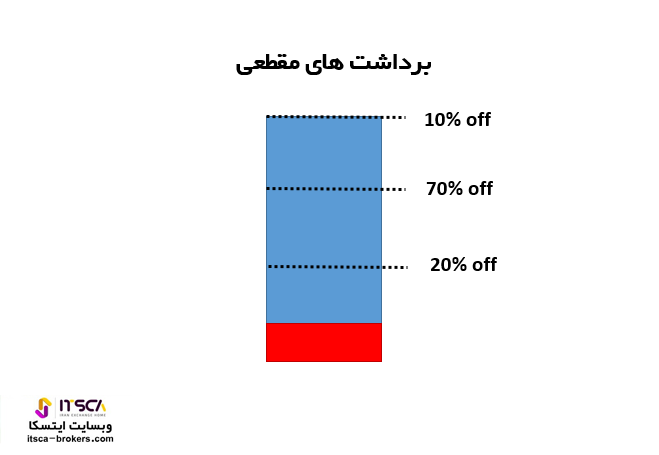

برداشت های مقطعی (Partials) در مدیریت معاملات باز

برداشت های مقطعی (Partials) اولین گام در مدیریت معاملات باز در فارکس می باشد. برداشت های مقطعی شباهت زیادی به اوردر Take Profit دارد. با این تفاوت به جای اینکه یک سفارش حد سود داشته باشیم و کل پوزیشن را ببندیم ، می توانیم چند سفارش حد سود داشته باشیم تا حجم معامله را به چند قسمت تقسیم کرده و در هر مرحله مقداری از حجم از معامله خارج شود.

برای مثال می توانید بخشی از ترید را در نزدیکی نقطه ورود ببندید . مثلا وقتی قیمت به قدار مشخصی رسید ، 20 درصد از حجم شما با سود بسته شود. سفارش بعدی را مانند شکل زیر کمی دورتر از نقطه ورود قرار داده و در آخرین سطح نیز 10 درصد باقیمانده از حجمتان را نیز ببندید.

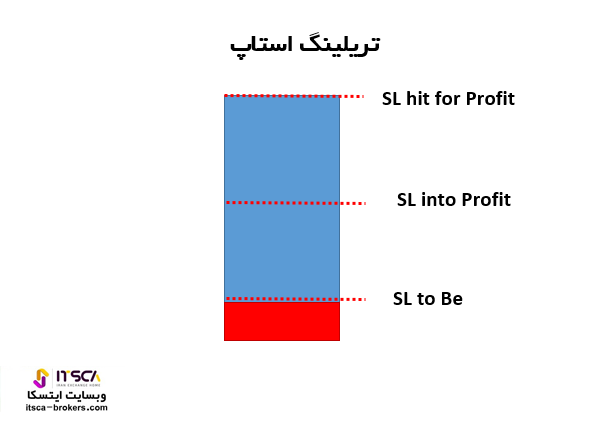

تریلینگ استاپ (Trailing Stop) در مدیریت معاملات باز

آخرین روش برای مدیریت معاملات باز در فارکس استفاده از تریلینگ استاپ در متاتریدر و یا همان حد ضرر متحرک است.

فرض کنید در معامله ای قرار دارید که در حال سود می باشد. در این حالت می توانید حد سودتان را بالا برده و حد ضررتان را نیز همراه با قیمت بالا ببرید. تا با بالا رفتن قیمت ریسک خود را بهبود بخشید.

مرحله به مرحله که حد سود خود را بالا می برید حد ضرر نیز به نقطه ورود رسیده و حتی از آن نیز می تواند رد شود. در این حالت اگر قیمت عقب نشینی کند ، پوزیشن زود تر بسته می شود و سودتان حفظ می شود.

هر سه روش بیان شده برای مدیریت معاملات باز دارای شامل نکات مثبت و منفی می باشند.

برای مثال مزیت روش اول که اوردر Take Profit می باشد ، این است که نیاز نیست هنگام باز بودن معامله پشت سیستم بمانید. هنگام باز کردن معامله می توانید حد سود و ضرر را مشخص کرده و از سیستم دور شوید.

در نهایت یا استاپ لاس شما فعال خواهد شد و یا زمانی که که به حد سود مشخص شده رسیدید ، معامله شما با کل حجم ترید بسته می شود.

در مدل برداشت های مقطعی اگر قیمت تا حد سودی که مشخص کرده بودید (یعنی تا بالای کادر آبی رنگ) بالا برود ، چون در قسمت های پایین تر به صورت مرحله ای حجم معامله را کاهش داده و برداشت داشته اید ، در انتها به اندازه اوردر Take Profit سود نخواهید کرد.

زیرا در روش اول اگر قیمت تا بالاترین حد سود بالا برود و حجم معامله را کاهش نداده باشید ، به بیشترین سود ممکن خواهید رسید.

مهمترین معایب روش اول این است که ممکن است با این روش کل سود دریافتی را از دست دهید. برای مثال اگر قیمت به یک پیپ قبل از حد سود برسد و یک پیپ قبل تر از آن تغییر روند داده و دوباره پایین برگردد.

در این حالت حد سود زده نشده و اگر پای سیستم نباشید کل سود خود را از دست خواهید داد و حتی ممکن است قیمت تا حدی پایین بیاید که حد ضررتان زده شده و با ضرر از معامله خارج شوید.

در روش دوم (برداشت های مقطعی) نیز می توانید برداشت های خود را در قیمت های مشخص و با حجم های مشخص در سستم قرار دهید و زمانی که قیمت به این مقادیر رسید از معامله خارج شوید.

از مزایای روش سوم این است که می توانید استاپ لاس را با بالا رفتن قیمت بالا آورده و در سر به سر قرار دهید. و با این روش ریسک اولیه خودتون رو پوشش می دیدین و حجم کلی تریدتون هم تغییر نمی کنه.

در این حالت اگر بازار به نفه شما حرکت کرده و به استاپ لاسی که همان ابتدا مشخص کرده بودید برنگردد ، در مقایسه با روش های قبلی پول بیشتری کسب می کنید.

از مزایای دیگر تریلینگ استاپ که یکی از روش های مدیریت معامله در فارکس می باشد ، این است که می توانید استاپ لاس را پشت نواحی مهم در مارکت استراکچر قرار دهید. برای مثال در پشت نواحی عرضه و تقاضا.

در این حالت اگر قیمت به این نواحی رسید و آنها را شکست ، در این حالت در اولین نشانه های تغییر روند از معامله خارج خواهید شد. برای مثال اگر در روند صعودی استاپ لاس را زیر HL (Higher Low) قرار دهید ، در این حالت اگر قیمت زیر HL برسد ، استاپ لاس شما فعال شده و از معامله خارج خواهید شد. زیرا احتمالا تغییر روند در راه بوده و شما تا جای ممکن در روند حضور داشتید.

از معایب این روش این است که در واقعیت معاملات شما زود تر بسته می شوند و ممکن است بخش بزرگی از بازار را از دست دهید. مخصوصا زمانی که بحث پر کردن لیکوئیدیتی را پیش رویمان داشته باشیم.

استفاده از حد ضرر متحرک در واقعیت بسیار سخت تر است. از معایب دیگر این روش این است که حتما باید پشت سیستم بوده و معاملات خود را با این روش مدیریت کنید.

در فارکس و بازار های مالی روش های مختلفی برای مدیریت معاملات باز وجود دارند و ما در این قسمت این سه روش مهم و پر کاربرد را برایتان معرفی کردیم.

توصیه می کنیم از هر سه روش استفاده کرده و از معاملات خود بک تست بگیرید. بک تست در متاتریدر یکی از بهترین روش های تست استراتژی می باشد. در نهایت می توانید روشی که واقعا برایتان سود آور می باشد را انتخاب کنید.

مدیریت معاملات باز

در این قسمت باید تشخیص دهیم حد سود را باید در کدام قسمت از نمودار قرار دهیم. در این مورد نیز از دو روش می توان استفاده کرد:

- بر اساس ریسک ثابت (R) : نسبت ریسک به ریوارد

- بر اساس اهداف تکنیکال

مدیریت معاملات باز بر اساس ریسک ثابت

در این روش مدیریت معاملات باز حد سود را بر اساس مقدار سودی که از قبل در نظر گرفته اید ، قرار می دهید. برای مثال شاید همیشه بخواهید معامله خود را زمانی که حد سودتان به 5R رسید ، ببندید.

و یا مثلا مقداری از حجم را مثلا در 2R بیرون بکشید. و مابقی را در 10R بیرون بکشید.

مدیریت معاملات باز بر اساس اهداف تکنیکال

دومین روش مدیریت معاملات باز مشخص کردن اوردر های take Profit و یا برداشت های مقطعی ، مدیریت معامله بر اساس اهداف تکنیکال می باشد. در این روش بر روی پرایس اکشن تمرکز می کنیم تا ببینیم سفارش ها را باید در کدام نقاط قرار دهیم.

برای مثال احتمالا قیمت از این قسمت پولبک خواهد زد و یا در این قسمت معکوس خواهد شد. و بخواهید در این نواحی برداشت سود داشته باشید. برای مثال نواحی عرضه و تقاضایی که مشخص کرده ایم ولی قیمت هنوز به این نواحی نرسیده است. و یا نواحی مارکت استراکچری مانند لیکوئیدیتی ، سوئینگ سقف و کف ، الگو های کف و سقف دوقلو و …

چون اغلب قیمت به این نواحی عکس العمل نشان می دهد. زیرا نواحی تکنیکال مناسبی برای قرار قرار دادن حد سود و خارج شدن از معامله هستند.

در این موارد به نکته ای که باید توجه داشته باشید این است که اگر فردی هستید که با استاپ های کوچکتر کار می کنید ، اندازه لات های شما بزرگتر خواهد بود. پس میزان کارمزد شما نیز بزرگتر خواهد بود. این مورد برای بروکر های مختلف متفاوت است.

بیشتر بخوانید : لات در فارکس

اگر میزان کمیسیون بروکر شما بالا باشد و بخواهید حجم زیادی را بیرون بکشید ، سر به سر های زیادی را تجربه خواهید کرد. و این اسپرد ها و کارمزد ها در بلند مدت می تواند باعث ضرر تریدر نیز شود.

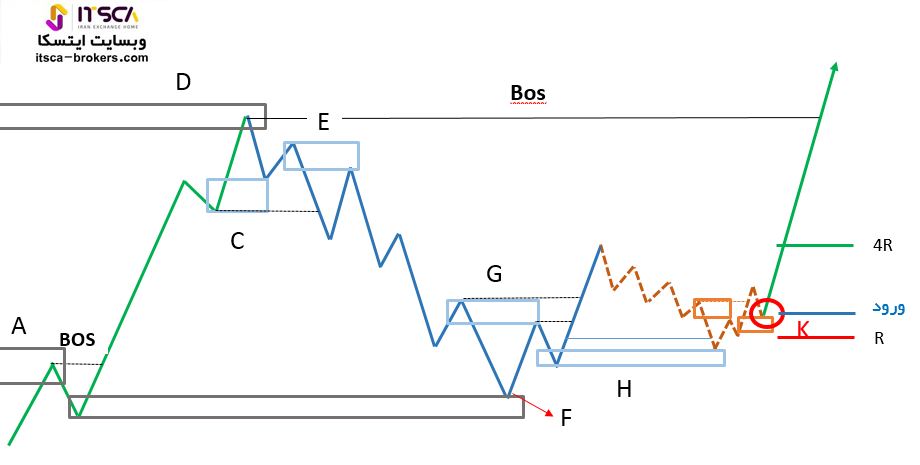

آموزش مدیریت معاملات باز در فارکس با مثال

در شکل زیر نموداری را می بینید که بار ها در درس های قبلی مشاهده کرده اید. در چارت زیر نحوه مدیریت معاملات باز در فارکس و برداشت ها را برایتان آموزش می دهیم. در واقعیت اغلب از ترکیب دو روش استفاده می شود و تنها استفاده از یک روش کارایی ندارد.

فرض کنید در شکل زیر در نقطه K وارد معامله شده ایم. ابتدا باید ببینیم چگونه باید ریسک اولیه پوزیشن را از بین ببریم. و یا به عبارتی از خود در برابر استاپ لاس محافظت کنیم.

در این حالت اگر قیمت بالا برود می توانید استاپ لاس را بالا آورده و در نقطه ورود قرار دهید و یا وقتی قیمت بالا رفت مقداری از حجم معامله را بیرون بکشید.

در این مورد برای کنترل ریسک اولیه از R ثابت استفاده می کنیم و حد سود را نیز 4R قرار می دهیم. یعنی زمانی که قیمت به 4R برسد کل پوزیشنی که باز کرده اید بسته خواهد شد.

این 4R با توجه به نوع چارت و اینکه سوئینگ ها و … در کجا قرار دارند ، متفاوت می باشد. البته صرفا استفاده از این روش صحیح نیست . تریدر باید برای مثال سود خود را در 2R و 4R خارج کند. و در هر مرحله باید بداند چه مقدار از حجم را از معامله خارج کند.

میزان حجم و اینکه در چند مرحله باید سودتان را از معامله خارج کنید بستگی به شخصیت و تجربه شما دارد. باید معاملات مختلف را انجام داده و همچنین از بک تست گیری استفاده کنید تا بدانید که باید کدام شرایط برایتان مناسب است. و تمامی این موارد کمی زمان بر خواهد بود.

در شکل زیر می توانید برای مثال 20 درصد از حجم را در 4R بیرون بکشید. ممکن است بازار بعد از حد سود کمی و یا حتی تا رسیدن به حد ضرر پایین بیاید و دوباره به حرکت خود ادامه دهد.

در مدیریت معامله باید از دخیل شدن احساسات جلوگیری کنید و با پایین آمدن قیمت احساساتی نشده و حد ضررتان را جابجا نکنید. فرض کنید بعد از آنکه 20% از حجم را در 4R خارج کردید ، در مرحله دوم 80% باقیمانده را نیز در 10R خارج کنید.

این تصمیم نیز در معاملات مختلف متفاوت است. چون با توجه به میزانی که برای R مشخص کرده اید ، 10R در قسمت های مختلفی از نمودار می تواند قرار گیرد.

پس همیشه برای کنترل ریسک اولیه از R ثابت استفاده کرده و برای رسیدن به بهترین سود ضریب R را با توجه به شرایط چارت مشخص کنید. برای مثال ممکن است در یک چارت بخواهید در 3R ، 5R و 15R درصد های مختلفی از حجم معامله را خارج کنید و در چارتی دیگری با ضرایب دیگری سیو سود کنید.

ابزارهای کلیدی برای مدیریت معاملات در فارکس

- پلتفرم های معاملاتی پیشرفته

پلتفرم هایی مانند متاتریدر 4 (MT4) و متاتریدر 5 (MT5) به عنوان یکی از بهترین گزینه ها برای مدیریت معاملات در فارکس شناخته می شوند. این پلتفرم ها امکانات زیر را فراهم می کنند:

- ابزارهای تحلیل تکنیکال: بیش از 30 اندیکاتور پیش فرض مانند RSI، MACD و Bollinger Bands.

- معاملات خودکار: پشتیبانی از ربات های معاملاتی (Expert Advisors).

- رابط کاربری ساده: مناسب برای معامله گران مبتدی و حرفه ای.

- تقویم اقتصادی

تقویم اقتصادی ابزاری است که اطلاعات لحظه ای درباره رویدادهای اقتصادی و تأثیر آن ها بر بازار ارائه می دهد. معامله گران می توانند با استفاده از این ابزار:

- رویدادهای مهم مانند اعلام نرخ بهره یا گزارش های اشتغال را پیگیری کنند.

- معاملات خود را بر اساس پیش بینی تأثیر این رویدادها تنظیم کنند.

- ابزارهای مدیریت ریسک

مدیریت ریسک در فارکس از اهمیت بالایی برخوردار است. ابزارهایی مانند:

- حد ضرر (Stop Loss): برای محدود کردن زیان های احتمالی.

- حد سود (Take Profit): برای قفل کردن سود در نقاط هدف.

- محاسبه گر حجم معاملات: برای تعیین حجم مناسب هر معامله.

- اندیکاتورهای تکنیکال

اندیکاتورهای تکنیکال به معامله گران کمک می کنند تا روندها را شناسایی و تصمیمات بهتری بگیرند. از جمله مهم ترین اندیکاتورها می توان به موارد زیر اشاره کرد:

- RSI (شاخص قدرت نسبی): برای شناسایی نقاط اشباع خرید و فروش.

- MACD: برای تحلیل تغییرات روند.

- فیبوناچی اصلاحی: برای شناسایی سطوح بازگشتی.

- ماشین حساب فارکس

ابزارهایی مانند ماشین حساب مارجین، سود و زیان و پیپ، به معامله گران کمک می کنند تا معاملات خود را بهتر مدیریت کنند و ریسک های احتمالی را کاهش دهند.

نکات حرفه ای برای مدیریت معاملات در فارکس

- تنظیم حد ضرر و سود: همیشه از حد ضرر و سود برای مدیریت بهتر ریسک استفاده کنید.

- پیگیری اخبار اقتصادی: اخبار مهم می توانند نوسانات زیادی در بازار ایجاد کنند.

- آزمایش استراتژی ها: قبل از اجرای یک استراتژی در حساب واقعی، آن را در حساب دمو آزمایش کنید.

- تمرکز بر روانشناسی معاملات: کنترل احساسات مانند ترس و طمع در موفقیت بلندمدت بسیار حیاتی است.

جمع بندی

استفاده از ابزارهای مناسب مانند پلتفرم های معاملاتی پیشرفته، تقویم اقتصادی، اندیکاتورها و ماشین حساب های فارکس می تواند به شما کمک کند تا معاملات خود را با دقت بیشتری مدیریت کنید و ریسک های احتمالی را کاهش دهید. با یادگیری و تمرین مداوم، می توانید به یک معامله گر موفق در بازار فارکس تبدیل شوید.