در این مقاله الگوی برگشت روند ماژور را آموزش می دهیم. این الگو یکی از نشانه های تغییر روند در فارکس و پرایس اکشن می باشد. با مشاهده ، موقعیت و تحلیل و بررسی این الگو ها می توان برگشت و تغییر روند در بازار های مالی را تشخیص داده و معاملات سودآوری داشت.

الگوی برگشت روند ماژور درس 16 از آموزش پرایس اکشن به سبک البروکس می باشد. این دوره توسط وبسایت ایتسکا به صورت کاملا رایگان و به زبان فارسی برای یادگیری بهتر شما عزیزان ایجاد شده است. برای یادگیری مابقی الگو های برگشتی ، روی لینک بالا کلیک کرده و از قسمت لیست درس ها، روی الگوی برگشتی مورد نظرتان کلیک کنید.

آموزش الگوی mtr

در درس الگو های برگشتی بیان کرده ایم ، اکثر الگو های برگشتی همان تریدینگ رنج هستند. هنگام برگشت روند ، روند بازار تغییر کرده و بازار در جهت مخالف حرکت می کند. یعنی در برگشت روند ، روند نزولی تبدیل به صعودی و روند صعودی تبدیل به روند نزولی خواهد شد.

روند مخالف اغلب به اندازه کافی ادامه دار بوده تا تریدر ها بتوانند معاملات سوئینگ انجام دهند. اکثر مواقع بعد از تغییر روند ، شاهد یک روند رنج بزرگ در بازار هستیم. گاهی اوقات نیز بازار در جهت مخالف روند اصلی به حرکت خود ادامه می دهد.

الگوی mtr چیست؟

برای داشتن الگوی mtr باید شرایط زیر برقرار باشد:

- باید یک پولبک وجود داشته باشد که باعث شکست خط روند شود. یعنی کانال شکسته شود.

- پولبک اندیکاتور ma را تست کند. بهتر است از مویینگ اوریج بالاتر برود.

- روند ادامه داشته باشد.

- زمانی که در بازار مثلا صعودی بازار بالا می رود و به اکستریم می رسد ، انتظار می رود یک پولبک دیگر شکل بگیرد.

- این پولبک به تغییر روند تبدیل خواهد شد.

اکثر برگشت ها به روند رنج تبدیل می شوند.

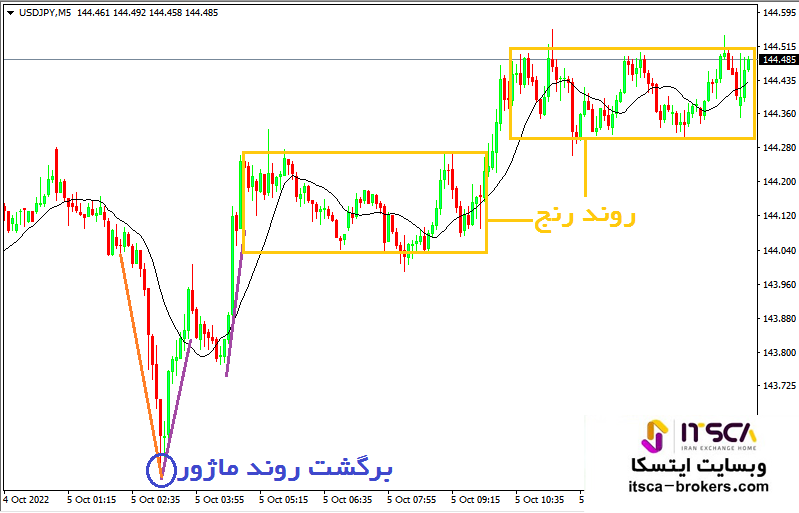

برای مثال به شکل زیر توجه کنید.

در شکل بالا برگشت روند ماژور را می بینید. خط روند نزولی شکسته شده و روند صعودی آغاز شده است و روند صعودی در انتها تبدیل به روند رنج شده است. چون شکست های نزولی و صعودی اولیه به حد کافی بزرگ هستند ، می توانیم سوئینگ کنیم و در روند های رنج بعدی بهتر است اسکالپ تریدینگ داشته باشیم.

تایید تغییر روند در الگوی mtr

الگوی mtr ، تضمینی برای شروع روند جدید مخالف ندارد. ستاپ ایجاد کننده روند جدید خواهد بود.

برای تایید تغییر روند از صعودی به نزولی ، اولا باید کانال در جهت نزولی شکسته شود. ثانیا مجموعه ای از سقف ها و کف های پایین تر ایجاد شوند.

برای تایید تغییر روند از نزولی به صعودی نیز، اولا باید کانال در جهت صعودی شکسته شود. ثانیا مجموعه ای از سقف ها و کف های بالاتر ایجاد شوند.

استراتژی mtr پرایس اکشن (برگشت روند ماژور)

اگر به اسم این الگو توجه کنید شاید احساس کنید کلمه ماژور (اصلی) باعث شده است الگوی mtr مهم ترین الگوی برگشتی باشد. در حالی که این طور نیست.

الگوی mtr تنها یکی از انواع الگو های برگشتی است و کلمه ماژور فقط نام این الگو بوده و اهمیت آن در مقایسه با سایر الگو ها که در ادامه بررسی کرده ایم ، یکسان می باشد و اصلی ترین الگوی برگشت روند نمی باشد.

هنگام مشاهده الگوی mtr قطعا برگشت روند نداریم. بلکه یک ستاپ معاملاتی می باشد. این الگو به تریدر ها این امکان را می دهد ، زود تر و قبل از تایید برگشت وارد شوند. با وارد شدن سریع می توان ریسک کم و سود بیشتری کسب کرد.

همیشه میان ریسک-سود و احتمال رابطه معکوس وجود دارد. یعنی زمانی که می خواهیم با ریسک کمتر به سود بیشتری دست یابیم احتمال موفقیت در معامله کمتر می شود.

احتمال موفقیت در اکثر الگو های برگشتی بین 40 تا 60 درصد می باشد.

الگوی mtr یک ستاپ فوق العاده است. این الگو یک ستاپ عالی برای افراد مبتدی و حرفه ای می باشد.

مزایای الگوی mtr

- الگوی mtr بهترین معادله تریدر ها می باشد.

- بازدهی حداقل دو برابر ریسک می باشد.

- این ستاپ رواج بیشتری دارد. یعنی اگر در این استراتژی mtr مهارت پیدا کنید می توانید از آن در معاملات خود استفاده کرده و درآمد داشته باشید. به عنوان مثال در تایم فریم 5 دقیقه ای حداقل یک MTR در طول یک روز شکل می گیرد.

- تشخیص سریع تر ستاپ : می توان چند کندل سریع تر شکل گیری MTR را تشخیص دهید. و زمان کافی برای بررسی ستاپ وجود دارد.

- مدیریت الگوی mtr نسبت به سایر الگو ها راحت تر می باشد. زیرا به فکر کمتری نیاز داشته و با چند قاعده ساده قابل مدیریت می باشد.

معایب الگوی mtr

- با وجود بازدهی بالا احتمال موفقیت الگوی mtr فقط 40 درصد می باشد.

- 60 درصد معاملات ضرر داشته و یا سود کمتری دارند.

- امکان توقف سریع تر معامله وجود دارد.

مدیریت معاملات در استراتژی mtr پرایس اکشن

مدیریت معاملات استراتژی mtr پرایس اکشن نسبت به اکثر معاملات ساده تر می باشد.

- اولین حد ضرر را بالای سیگنال بار و کی بار قرار دهید.

- زمانی که بازدهی دو برابر ریسک شود ، می توانید نیمی از معامله را ببندید. سپس حد ضرر را در نقطه سر به سر قرار دهید.

- صبر کنید تا برگشت در جهت مخالف رخ دهد.

- تا آخر روز صبر کنید.

احتمال موفقیت الگوی mtr

احتمال موفقیت الگوی mtr 40 تا 50 درصد بوده و بازدهی دو برابر ریسک و حتی بیشتر از آن می باشد. اگر احتمال موفقیت معامله بیشتر باشد ، بازدهی کمتر و یا ریسک بالاتری خواهیم داشت.

در این حالت باید ببینیم چطور می توان با این احتمال کم به درآمد رسید.

به عنوان مثال در یک معامله اگر 2 پوینت ریسک کنیم ، 4 پونت بازدهی داریم.

اگر این معامله را 10 بار انجام دهیم و 40 درصد احتمال موفقیت داشته باشیم ، پس 4 معامله سود آور داشته و هر کدام 4 پوینت بازدهی دارند. پس بازدهی 16 پونت خواهد بود.

4*4=16

در بدترین حالت با 10 بار معامله 6 معامله زیان ده داریم که هر کدام 2 پونت ضرر می دهند. پس 12 پونت ضرر خواهیم کرد.

2*6=12

پس سود خالص برابر خواهد بود با 16-12=4

و معادله تریدر سودآور خواهد بود.

بررسی الگوی mtr

میزان سود الگوی mtr حتی از این محاسبات بیشتر خواهد بود. چون اغلب اوقات قبل از آنکه 2 پوینت ضرر کنیم ، از معامله خارج می شویم. یعنی قرار نیست همیشه در 6 معامله ضرر کنیم. در برخی از این 6 معامله یا سر به سر شده و یا سود کوچکی به دست می آوریم.

احتمال موفقیت در الگوی mtr نیز معمولا کمی بیشتر از 40 درصد می باشد. یعنی حدود 45 تا 50 درصد. گاهی اوقات معاملات سودآور از 4 پوینت نیز بیشتر می باشد. و این موارد باعث می شود سود کلی از 4 پوینت بیشتر باشد.

نحوه معامله در الگوی mtr

بعد از هر تغییر بزرگ مانند bos ، کلایمکس و یا الگوی mtr ، حداقل هدف برابر است با 10 کندل و دو گام در جهت مخالف.

به عنوان مثال فرض کنیم یک روند نزولی داریم و در کف نیز یک برگشت روند ماژور ایجاد شده است. آنگاه حداقل به اندازه 2 گام و 10 کندل در جهت صعودی قرار دارد. و اگر الگوی برگشت روند ماژور از حالت عادی بزرگتر باشد ، آنگاه احتمالا بیش از 10 کندل صعودی خواهیم داشت. چون اگر الگو بزرگ باشد ، ممکن است 30 الی 40 کندل را در خود جای دهد.

آنکاه احتمالا در چارت تایم فریم 15 دقیقه ای الگوی برگشت روند ماژور را خواهیم دید. و در چارت 15m 10 کندل صعودی می بینید و 30 کندل صعودی در تایم فریم 5 دقیقه ای داریم.

ستاپ الگوی mtr

ستاپ الگوی mtr از دو عنصر تشکیل شده است.

- محل قرارگیری : باید بازگشت در مکان مناسبی رخ دهد.

- کندل سیگنال

به عنوان مثال فرض کنید یک روند صعودی داریم. برای تایید الگوی mtr باید کف خط روند شکسته شود. یعنی کانال صعودی شکسته شود.

از طرف دیگر باید اندیکاتور ma نیز تست شود. البته همیشه این گونه نیست. اما اکثر اوقات حرکت نزولی به اندازه کافی بزرگ بوده و به میانگین متحرک برخورد کرده و از آن پایین تر می رود.

حرکت صعودی باید ادامه داشته باشد. پس زمانی که بازار از سقف قبلی خود بالاتر می رود ، آنگاه به یک کندل سیگنال نزولی قوی نیاز داریم.

پس در کل باید هم مکان قرار گیری الگو مناسب باشد و هم کندل سیگنال مناسبی داشته باشیم.

الگوی mtr در سقف

الگوی mtr در سقف نوعی از الگوی سقف دوقلو است.

- Higher High (HH) : سقف دوم کمی بالاتر از سقف اولی می باشد.

- Double Top (DT) : دو سقف هم اندازه هستند.

- Lower High (LH) : سقف دوم کمی پایین تر از سقف اولی می باشد.

در الگوی سقف دو قلو سقف دوم می تواند کمی پایین تر و یا بالاتر از از سقف اول قرار گیرد. یعنی بازار در حال تست کردن سقف در روند صعودی است. بازار باید تصمیم بگیرد که می خواهد به ادامه روند خود ادامه دهد و یا برگردد.

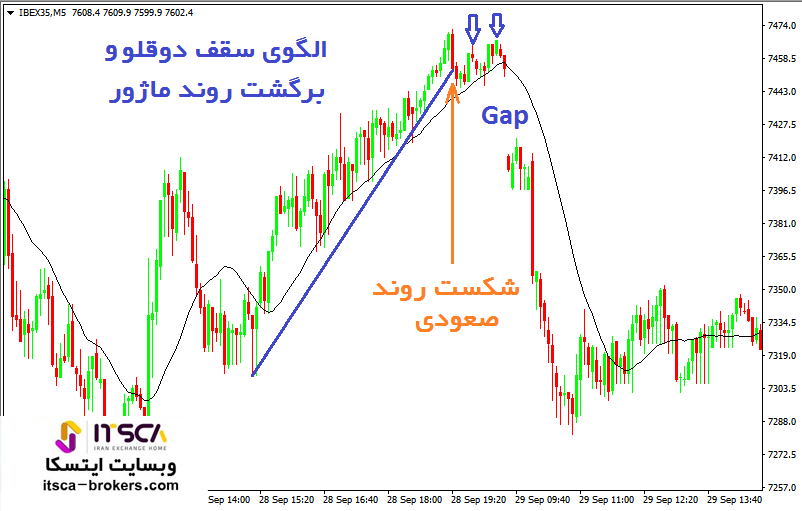

برای مثال شکل زیر را در نظر بگیرید.

در این شکل الگوی سقف دوقلو و mtr را می بینید. خط روند صعودی شکسته و میانگین متحرک تست شده است. بعد از یک روند رنج کوتاه روند صعودی ادامه پیدا کرده ولی زیاد دوام نیاورده است. پس بهتر است زمانی که بازار می خواهد سقف قبلی را تست کند ، باید به دنبال فروش بود.

با مشاهده کندل های فروش قوی در انتهای روند صعودی می توان به فشار فروش و تشخیص زود هنگام برگشت روند پی برد و تصمیمات بهتری گرفت.

زمانی که الگوی mtr در سقف شکل می گیرد ، آنگاه روند صعودی به روند نزولی تبدیل خواهد شد. در این حالت با شکل گرفتن یک روند نزولی خط روند صعودی شکسته خواهد شد.

حرکت نزولی ایجاد شده باید تا رسیدن به اندیکاتور میانگین متحرک پیش برود که نشان دهنده فشار فروش در بازار می باشد.

اگر بعد از شکست کف کانال صعودی ، روند صعودی ادامه پیدا کند و سقف قبلی را تست کند و بعد نزولی شود ، آنگاه آن برگشت روند ماژور است. حال این سقف ممکن است برابر ، پایین تر و یا بالاتر از سقف قبلی خود باشد.

اگر در برگشت روند ، سقف بالاتر و یا دوقلو داشته باشیم ، آنگاه بعد از آن برگشت روند ماژور با سقف پایین تر خواهیم داشت.

زمانی که کندلی با گپ قیمتی با فاصله از میانگین متحرک قرار گیرد ، یعنی کندلی که سقف آن در زیر میانگین متحرک قرار گرفته باشد ؛ معمولا این حالت آخرین گام در روند صعودی بوده و بعد از آن فقط یک گام صعودی خواهیم داشت که می خواهد سقف روند صعودی را تست کند. و بعد از آن برگشت به روند نزولی آغاز خواهد شد.

بیشتر بخوانید : گپ در فارکس

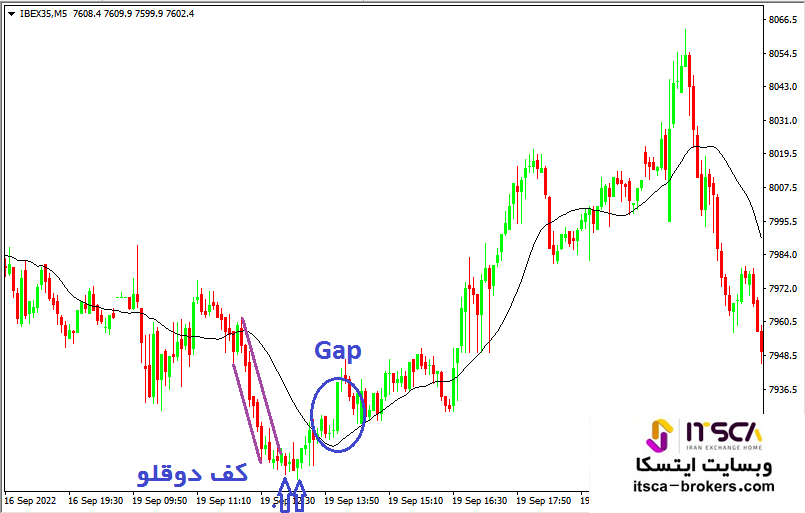

به عنوان مثال در شکل زیر ابتدا یک روند صعودی داریم و یک شکست نزولی قوی در قسمت مشخص شده رخ داده است.

و بعد از شکست با تعداد زیاد کندل های قرمز می توان فهمید فشار فروش در حال افزایش است. بعد از این شکست سقف های جدیدی می بینید که ما آنها را الگوی سقف دوقلو می نامیم. در قسمت مشخص شده شاهد گپ قیمتی در بازار بوده و بعد از آن بازار نزولی شده است. ما باید یک تیک پایین تر از آخرین کندل قبل از گپ بفروشیم. گپ نیز با شکاف از میانگین متحرک قرار گرفته است.

الگوی mtr در کف

الگوی mtr در کف نوعی از الگوی کف دوقلو است.

- Lower Low (LL) : کف دوم کمی پایین تر از کف اول قرار دارد.

- Double Bottom (DB) : دو کف هم اندازه هستند.

- Higher Low (HL) : کف دوم کمی پاین تر از کف اول قرار دارد.

الگوی mtr در کف نوعی الگوی کف دوقلو است. حال ممکن است کف دوم کمی بالاتر و یا پایین تر از کف اول قرار گیرد. یعنی بازار در حال تست کردن کف در روند نزولی است که آیا به روند نزولی خود ادامه دهد و یا برگردد.

زمانی که الگوی mtr در کف تشکیل شده است ، یعنی روند نزولی در حال تبدیل شدن به روند صعودی است. پس در ابتدا یک روند نزولی داریم . در انتها این روند به سمت صعودی شکسته می شود. این حرکت صعودی ادامه پیدا کرده و به میانگین متحرک می رسد.

هر چه سرعت حرکت صعودی بیشتر باشد و کف ها قیمت ها را لمس کنند ، احتمال برگشت روند بیشتر خواهد بود. در این حالت حرکت صعودی نشان از فشار خرید دارد. مثلا چند کندل صعودی بزرگ و یا 10 کندل صعودی ضعیف متوالی نشان از فشار خرید و تغییر روند از نزولی به صعودی دارد.

زمانی که روند نزولی قوی داریم ، ابتدا باید خط روند نزولی را رسم کنید. با رسم این خط روند یادآور می شویم ، ممکن است بعد از شکست خط روند ، الگوی برگشت روند ماژور ایجاد شود.

پس زمانی که بازار خط روند را به سمت بالا می شکند ، بعد برگشته تا کف را تست کند ، مجدد به سمت بالا برگشته و دوباره برای تست کف به پایین می آید ، در این حالت ستاپ برگشت روند ماژور را داریم.

این یک الگوی کف دوقلو است که کف ها می توانند هم اندازه ، بلند تر و یا کوتاه تر از کندل های قبلی خود باشد.

اگر در الگوی mtr کف پایین تر و یا کف دوقلو داشته باشیم ، معمولا بعد از آن سقف بالاتری خواهیم داشت.

به عنوان مثال فرض کنید در یک روند نزولی ، خط روند شکسته شده و بازار تا میانگین متحرک افزایش یافته و کف کندل بالاتر از آن قرار می گیرد. یعنی بین کف کندل و میانگین متحرک گپ وجود دارد. در این شرایط معمولا آخرین گام نزولی در حال شکل گرفتن می باشد . و بازار بعد از اینکه به کف رسید باید دنبال حرکت صعودی بود.

در شکل بالا کانال روند نزولی را رسم کرده ایم . این کانال شکسته شده و بعد از شکست کندل های متوالی سبز رنگ را می بینید. بعد از شکست شاهد شکاف میان کف کندل ها و میانگین متحرک هستیم که نشان از تغییر روند بازار از نزولی به صعودی است.

مثلث های باز شونده=الگوی mtr

مثلث های باز شونده همان الگوی mtr هستند. در برگشت روند ماژور گاهی اوقات گام هایی که ایجاد می شوند به اندازه کافی قوی نمی باشند. و گام های مثلث خط روند را شکسته و به میانگین متحرک نزدیک می شوند. پس هر زمان مثلث باز شونده دیدید ، ان را مانند الگوی برگشت روند در نظر گرفته و مانند آن معامله کنید.

در ضلع پایین مثلث 3 گام نزولی خوب داریم. مثلث باز شونده را می توان به روش های مختلفی رسم کرد . من در این قسمت از نمودار فقط یک مورد را رسم کرده ام و شما می توانید با کندل های دیگر و خطوط متفاوتی آن را رسم کنید.

برگشت های ناموفق

اکثر تلاش ها برای برگشت به شکست منهتی شده و فقط یک اصلاح در نمودار ایجاد می کنند. از بین الگو های برگشتی ، الگوی سر و شانه فریبنده ترین آنها می باشد. در بسیاری از موارد شاید در نمودار الگوی سر و شانه ببینید و بگویید احتمالا بازار برگردد. در حالی که اینطور نیست.

در بسیاری از موارد الگوی سر و شانه سقف همان پرچم صعودی و الگوی سر و شانه کف همان پرچم نزولی می باشد. گاهی اوقات هم (40 درصد و حتی کمتر) برگشت روی می دهد.

قانون اصلی در تمامی معاملات

در تمامی معاملات بازار های مالی باید همیشه مطمئن شوید بازدهی شما کمتر از ریسک نباشد. اگر بازدهی کمتر از ریسک بود آن معامله را انجام ندهید. اگر این قانون را رعایت کنید در 80 الی 90 درصد مواقع سودآور عمل خواهید کرد.

تعداد بسیار کمی از تریدر ها این قانون را رعایت کرده و در بازار های مالی سودآوری دارند. در بازار ها و نمودار ها به دنبال موقعیت ها و سود های خوبی بگردید. و همیشه تلاش کنید میزان بازدهی دو برابر ریسک باشد.

نحوه قرار دادن حد ضرر در الگوی mtr

اگر روند بازار نزولی است و شاهد الگوی mtr بوده و می خواهید در کف بخرید و از صعودی بازار سود کنید ، حد ضرر خود را در پایین کندل سیگنال قرار دهید.

اگر روند بازار صعودی است و شاهد الگوی برگشت روند ماژور بوده و می خواهید در سقف بفروشید و از افت بازار سود کنید ، حد ضرر خود را در بالای کندل سیگنال قرار دهید.

اگر کندل سیگنال بزرگ بوده و باعث بزرگ شدن حد ضرر شما شود و شما نمی خواهید تا این حد ریسک کنید ، آنگاه حد ضرر خود را تا نصف کندل سیگنال پایین بیاورید.

حتی می توانید حد ضرر خود را با توجه به سرمایه خود و بدون در نظر گرفتن پرایس اکشن مقدار ثابت و مشخصی قرار دهید.

برای مثال در شکل بالا برگشت روند ماژور در کف رخ داده و می توانید حد ضرر خود را در نقطه A و یا B در نظر بگیرید.

نظرات و بررسی های کاربران

من در تفاوت qm با mtr

دچار اشتباه شدم امکانش هست راهنمایی کنید

سلام

الگوی QM شباهت زیادی به الگوی سر و شانه ها داره. ولی با اون هم یکسان نیست.

در مورد الگو ها این نکته رو یادتون باشه در پرایس اکشن زیاد پیش میاد در یه قسمت از نمودار یه الگو ببینید که نام های مختلفی داره. یعنی در نمودار شرایطی پیش بیاد که هم شاهد الگوی mtr باشید و هر چه بیشتر به چارت و الگو دقت کنید ببینید که این همون الگوی qm هم هست.

ولی نه همیشه!

درسای بعدی رو دنبال کنین الگوی mtr خیلی واضح و بدیهی به چشم میاد.

الگوی برگشت روند ماژور در کف🙌 یکیشونو اشتباه نوشتید در صورت امکان اصلاح کنید

با سلام و ممنون از دقت و توجهتون

میشه بگین کدوم قسمت اشتباه نوشته شده؟ پیدا نکردم

سلام فایل ویدیویی دوره رو پیدا نمیکنم ممنون میشم راهنمایی کنید

سلام

ویدئوی این درس هنوز آماده نشده

به محض آماده سازی در سایت قرار میگیره

سلام و احترام

در قسمت سوالات متداول، سوال بهترین شاخص برای تعیین تغییر روند چیست؟ در جواب نوشته اید که “نشانگر 5 نوار معکوس بهترین شاخص است.این اندیکاتور فنی اساسا بیان می کند” لطفا بفرمایید که اسم این اندیکاتور چی هست؟

متشکرم

سلام. وقت بخیر

این شاخص یا نشانگر، از 5 کندل پشت سر هم تشکیل میشه. ساختاری که در این مقاله داریم بهش اشاره میکنیم، این هست که اگر در یک روند صعودی، 5 کندل صعودی پشت سر هم ببینیدف احتمال بازگشت روند وجود دارد.

برای استفاده از این ساختار، به نکات زیر توجه کنید:

1. اول به 5 کندل پشت سر هم صعودی یا نزولی دقت کنید و آنها را در چارت پیدا کنید.

2. وقتی این الگو را دیدید، به کندل ششم نگاه کنید. اگر کندل ششم، نزولی بود، آن زمان میتوانید وارد معامله در روند نزولی شوید.

3. اگر با این الگو وارد ترید شدید، قبل از نقطه بازگشتی بعدی از ترید خارج شوید.

این الگو و این ساختار، یکی از ساختار هایی ست که در تحلیل تکنیکال بهش پرداخته میشه. البته این ساختار همیشه درست نیست. و باگ هایی داره.

بسیار مفید بود.سپاسگزارم.

تشکر فراوان