سوئینگ تریدینگ Swing Trading (سوئینگ پرایس اکشن) یکی دیگر از استراتژی های معاملاتی مهم در فارکس و پرایس اکشن می باشد. این استراتژی بر اساس معاملات میان مدت بنا شده و در آن معامله گر با دید میان مدت به بازار نگریسته و معاملات 1 روزه تا یک هفته ای انجام می دهد. در این مقاله به آموزش کامل معاملات سوئینگ پرداخته و 5 استراتژی معاملاتی swing که می توان با استفاده از آن به خرید و فروش پرداخت را آموزش می دهیم. علاوه آموزش سوئینگ از دید تکنیکال ، آموزش این استراتژی از دید البروکس را نیز خواهیم داشت. سوئینگ قسمت دوم درس 27 از دوره آموزشی پرایس اکشن می باشد.

این دوره توسط وبسایت ایتسکا الهام گرفته از سبک البروکس به زبان فارسی و کاملا رایگان ایجاد شده و در اختیار شما عزیزان قرار گرفته است.

سوئینگ تریدینگ چیست؟

سوئینگ تریدینگ به معاملات نوسانی شهرت دارد. معاملات سوئینگ سبکی از معامله است که هدف آن کسب سود در بازههای کوتاه مدت تا میان مدت طی دورهای از چند روز تا چند هفته است. معامله گران نوسانی عمدتاً از تحلیل تکنیکال برای یافتن فرصتهای معاملاتی استفاده میکنند.

این استراتژی برای افرادی که از ترید به عنوان شغل دوم خود استفاده می کنند و وقت کافی برای معاملات روزانه در اختیار ندارند بسیار مناسب است. البته باید روزی چند ساعت وقت گذاشته و با تحلیل بازار بتواند در نقطه مناسبی از بازار خارج شده و سیو سود کند.

در این نوع استراتژی معاملاتی معامله گر بعد از پیدا کردن سهام و یا جفت ارز مناسب تایم فریم های کوچک تر را بررسی کرده و موقعیت خوبی برای ورود پیدا می کند. معامله گر باید برای سفارش خود حد ضرر مشخص سازد تا در صورت اشتباه بودن پیش بینی خود از معامله خارج شود. با اینکه قرار نیست پیوسته بازار را رصد کند ، ولی باید توجه داشته باشد در صورت کسب سود مورد نظر و نیز اتفاق ها و اخباری که بر بازار تاثیر گذار هستند از معامله خارج شود.

اکثر تحلیل گران اعتقاد دارند معاملات سوئینگ نسبت به اسکالپینگ و معاملات روزانه سود بیشتری داشته و در مقابل ریسک بالاتری نیز دارد. زیرا در معامله اسکالپ و روزانه معامله پیوسته بر بازار نظارت داشته و در صورت وقوع اتفاقاتی از معانله خارج می شود. ولی در مورد معامله سوئینگ تریدینگ معامله گر وقت کمتری برای ترید اختصاص داده و با دید میان مدت به بازار نگاه می کند و با نوسانات آن کاری ندارد. از طرف دیگر ممکن است این نوسانات زنگ هشداری برای تغییر روند باشد.

آموزش سوئینگ تریدینگ پرایس اکشن (ال بروکس)

سوئینگ تریدینگ پرایس اکشن معامله ای است که در آن بازدهی باید حداقل دو برابر ریسک باشد. پس زمانی که در یک معامله بازدهی دو برابر ریسک باشد ، آن را سوئینگ در نظر می گیریم. در سوئینگ تریدر ها انتظار دارند حداقل دو گام در جهت مورد نظر آنها ایجاد شود.

یعنی اگر در یک روند صعودی بخرند انتظار می رود بازار حداقل دو گام در جهت مورد نظر آنها صعودی شود.

برای مثال اگر معامله ای باز کرده اید که حد ضررتان 20 تیک پایین تر قرار دارد ، پس ریسک شما نیز 20 تیک می باشد. پس اگر بازدهی 40 تیک و یا بیشتر باشد معامله شما سوئینگ می باشد. ولی اگر کمتر باشد اسکالپ تریدینگ می باشد.

معامله گران سوئینگ منتظر پولبک های عمیق تر در بازار هستند. و زمانی وارد بازار می شوند که بازار حداقل دو گام در جهت مورد نظر آنها حرکت کند. ولی اگر در یک روند صعودی وارد شده اند و احتمال می دهند بازار حداقل دو گام در روند صعودی خود ادامه داشته باشد.

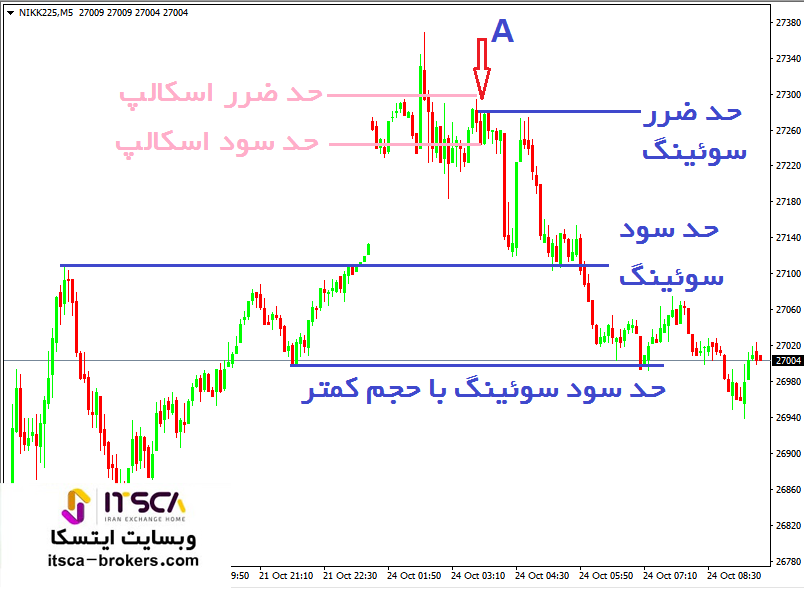

برای مثال در شکل زیر الگوی mtr را در شکل می بینید. معامله گر سوئینگ در قسمت A وارد بازار می شود. و با مشاهده دو گام نزولی حد ضرر خود را نیز در قسمت مشخص شده قرار می دهد تا اگر بازار برگشت در نقطه سربه سر از معامله خارج شود.

ولی اسکالپر در نقطه A وارد شده و برای خود 5 تیک حد ضرر در نظر گرفته و یا 5 تیک سود از معامله خارج می شود. در حالیکه معامله گر سوئینگ می تواند حد سود خود را در خطوط حمایت ها و مقاومت های بعدی مانند شکل بالا قرار دهد.

بیشتر بخوانید : نرم افزار رسم خطوط حمایت و مقاومت

تفاوت معاملات سوئینگ با اسکالپ تریدینگ

اسکالپر ها هر روز به صورت مداوم بازار را بررسی کرده و معاملات زیادی در طول روز انجام می دهند . این افراد به سود چند پیپی بسنده کرده و با سود های مکرر در طول روز برایند سود ماهیانه خود را بالا می برند. در صورتی که تریدر های سوئینگ برای افرادی که وقت کافی برای ترید در اختیار ندارند و در عین حال می خواهند شغل دوم و پاره وقتی نیز داشته باشند ، بسیار مناسب است.

ریسک معاملات سوئینگ بالاتر است. زیرا معامله گر مدام بازار را رصد نکرده و از نوسانات پیش آمده آگاهی کامل ندارد. از طرف دیگر در صورت پیش بینی درست سود معاملات نوسانی سوئینگ بیشتر از معاملات اسکالپ می باشد.

در کل معاملات اسکالپ برای افراد با اهداف کوتاه مدت و معاملات سوئینگ مناسب تریدر های با دید میان مدت می باشد. طبق آمار اکثر معامله گران بازار های سرمایه گذاری با دید میان مدت و بلند مدت وارد این بازار شده اند.

5 استراتژی سوئینگ پرایس اکشن

برای سوئینگ تریدینگ یهتر است از چند سهم و یا ارز هایی که اطلاعات کافی در مورد آنها دارید ، استفاده کنید. زیرا در بازار های مالی افرادی موفق هستند که دانش و اطلاعات بیشتری در اختیار دارند. شما باید بتوانید رفتار ارز و یا سهام مورد معامله را هنگام رویارویی با اخبار مهم بررسی کنید. در ادامه 5 استراتژی مهم برای معاملات سوئینگ آورده ایم. با استفاده از این استراتژی ها می توانید نقاط مناسب ورود و خروج را پیدا کنید.

1 اندیکاتور فیبوناچی

با استفاده از سطوح اندیکاتور فیبوناچی می توان نقاط حمایت و مقاومت مهم و نیز نقاطی که در آنها احتمال تغییر روند و یا حرکت روند دار وجود دارد را تشخیص داد. به عنوان مثال در شکل زیر اندیکاتور فیبوناچی را برای جفت ارز پوند/دلار رسم کرده ایم.

مثلا سطح 61.8% در این سطح بسیار مهم بوده و همانطور که در شکل بالا می بینید زمانی که نمودار قیمتی به این سطح رسیده عکس العمل نشان داده و برگشته است.

2 خطوط حمایت و مقامت

خطوط حمایت و مقاومت از ارکان اصلی تحلیل تکنیکال هستند. و افراد زیادی بر اساس این سطوح برای خود استراتژی ایجاد کرده و معامله می کنند. در شکل زیر خطوط حمایت و مقاومت را برای جفت ارز یورو/دلار رسم کرده ایم.

معامله گران از خط حمایت به عنوان حد ضرر و از خط مقاومتی به عنوان حد سود خود استفاده می کنند. از طرف دیگر خط حمایتی به دلیل رسیدن این نقطه به اشباع فروش می تواند نقطه مناسبی برای خرید باشد.

3 معامله در داخل کانال

اگر بتوانید سهام و یا جفت ارز هایی را پیدا کنید که در داخل کانال هایی مانند بولینگر باند ، اندیکاتور DC ، کلتنر و … معامله می شوند می توانید معاملات سوئینگ سود آوری داشته باشید. این کانال ها هر کدام برای خود سیگنال های خرید و فروشی دارند که در صورت آموزش و استفاده از آنها می توانید در نقاط مناسبی معامله کنید.

به عنوان مثال در شکل بالا اندیکاتور بولینگر باند را برای سهم فولاد رسم کرده ایم. زمانی که کندل های قیمتی باند بالا را به صورت پی در پی قطع می کنند یعنی روند صعودی بوده و ادامه دار است. از طرف دیگر زمانی که کندل ها بعد از صعود از بالا به پایین به لاین میانی می رسند یعنی احتمالا اتمام صعودی بودن بازار در پیش است. و افراد محافظه کار در لاین میانی و افراد ریسک پذیر تر در لاین پایینی از معامله خارج می شوند.

4 اندیکاتور میانگین متحرک MA

اندیکاتور مویینگ اوریج نیز یکی دیگر از اندیکاتور های تشخیص و تغییر روند بوده و می تواند در معاملات سوئینگ کاربرد زیادی داشته باشد. از این اندیکاتور به عنوان مادر اندیکاتور ها یاد شده و اندیکاتور های بسیار زیادی از روی آن گسترش یافته و ایجاد شده اند. در اندیکاتور میانگین متحرک تنظیمات دوره آن را روی 10 و 20 کندل قرار دهید.

5 استفاده از اندیکاتور macd در معاملات سوئینگ

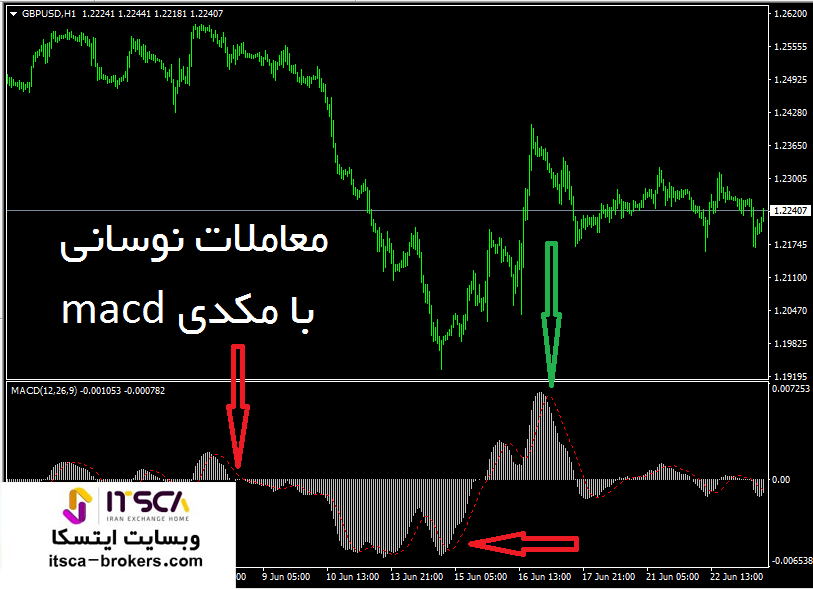

اندیکاتور مکدی یکی دیگر از اندیکاتور هایی است که از آن هم در معاملات روزانه و هم معاملات نوسانی می توان استفاده کرد. با استفاده از این اندیکاتور بهتر می توان نقاط تغییر روند را شناسایی کرده و در نقاط مناسبی وارد بازار شد.

زمانی که مکدی از مثبت به زیر صفر رفته و منفی می شود روند نزولی شده و زمانی که خط سیگنال در زیر صفر از بالا قطع شده و کم کم به خط صفر نزیدیک شده و بالاتر بروند نشان از صعودی بودن و نقطه مناسبی برای خرید می باشد.

مزایا و معایب سوئینگ تریدینگ

| مزایا | معایب |

| زمان کمتری نسبت به اسکالپ تریدینگ نیاز دارد. | پوزیشن های معاملاتی در معرض ریسک های شبانه و آخر هفته قرار دارند. |

| به حداکثر رساندن پتانسیل سود کوتاه مدت با بهره گیری از عمده نوسانات بازار | تغییرات ناگهانی بازار میتواند منجر به ضررهای قابل توجه شود. |

| امکان استفاده انحصاری از تحلیل تکنیکال که فرآیند معامله را ساده تر می کند. | معامله گران نوسانی اغلب روندهای بلندمدت را به نفع حرکات کوتاه مدت بازار از دست میدهند. |

نتیجه گیری

سوئینگ تریدینگ به عنوان یک استراتژی معاملاتی میان مدت، راه حل مناسبی برای افرادی است که نمیتوانند تمام وقت خود را به معامله اختصاص دهند. این روش با ترکیبی از تحلیل تکنیکال و استفاده از ابزارهایی مانند فیبوناچی، خطوط حمایت و مقاومت، کانالها و اندیکاتورهایی مانند MACD، به معامله گران امکان می دهد تا با صرف زمان کمتر نسبت به معاملات روزانه، به سودهای قابل قبولی دست یابند.

با این حال، باید توجه داشت که این روش معاملاتی علی رغم مزایای قابل توجه، با ریسک های خاص خود همراه است. معامله گران سوئینگ باید توانایی مدیریت ریسک های شبانه و آخر هفته را داشته باشند و همچنین باید بتوانند تعادل مناسبی بین فرصتهای کوتاه مدت و روندهای بلندمدت برقرار کنند. موفقیت در این روش نیازمند ترکیبی از دانش کافی، مدیریت ریسک مناسب و صبر برای انتظار فرصتهای معاملاتی مناسب است.

نظرات و بررسی های کاربران

حرک تنظیمات دوره آن را روی 10 و 20 روزه قرار دهید*****

ده کندل و بیست کندل اشتباه تکراری

تشکر از شما